特徴

税制優遇

確定拠出年金には、税制面でもさまざまな優遇措置があります。

拠出時

掛金に対して所得税・住民税が課税されません。

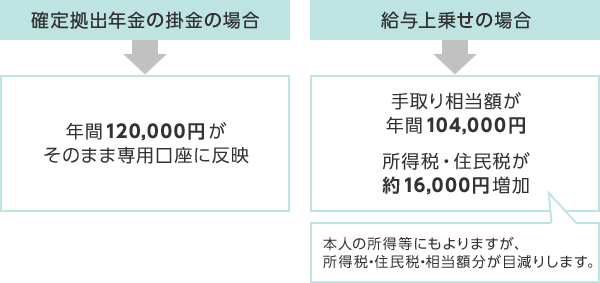

たとえば、毎月10,000円を給与に上乗せする場合と比較すると下図のようなイメージとなります。

- ※給与収入を年間600万円、扶養家族を配偶者、子供2人と仮定したもの。

会社は掛金の全額を損金算入することが認められています。

運用時

利子や配当等の運用益に対する源泉分離課税等はありません。

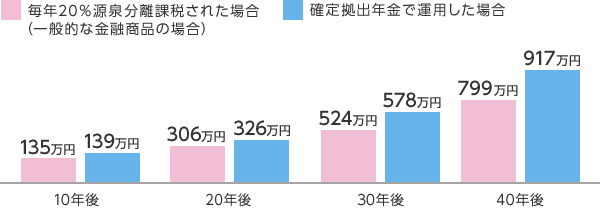

運用益の非課税効果は下図のようなイメージとなります。

年金資産には「特別法人税」(年金資産に対して1.173%)が課税されますが、1999年度以降課税凍結中となっています。

運用利回り年率3%(複利)、毎月10,000円で運用すると、これだけ差が開きます(※運用益にかかる税金以外の税金・手数料等は考慮していません)。

給付時

老齢給付金を年金として受け取る場合、雑所得として公的年金等控除が適用されます。また、一時金として受け取る場合、退職所得として退職所得控除が適用される等の優遇措置があります。

受取形態と課税について

| 受取形態 | 課税方法 | |

|---|---|---|

| 老齢給付金 | 年金 | 公的年金等控除適用 |

| 一時金 | 退職所得控除適用 | |

| 障害給付金 | 年金または一時金 | 所得税(含む住民税)非課税 |

| 死亡一時金 | 一時金 | 相続税課税対象 |

| (脱退一時金) | 一時金 | 所得税(含む住民税)課税 |

ポータビリティ

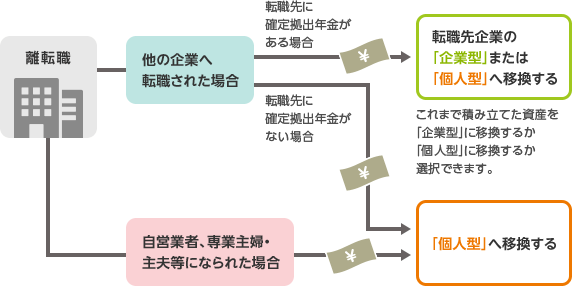

離転職しても積み立てた年金資産を持ち運ぶこと(ポータビリティ)ができます。

転職先に確定拠出年金(企業型)があれば移換できます。

ただし、原則60歳までは途中での引き出しはできません。

- 「個人型」に年金資産を移換する方で、以下に当てはまる場合は、加入者になること(掛金拠出)ができません。掛金を拠出せず運用のみ行う運用指図者となります。

-

- 農業者年金の被保険者

- 国民年金の保険料を免除されている方(公的年金の障害年金受給者等を除く)

- 年金資金の持ち運び先は、退職後の立場等によって変わります

-

- 年金資金の持ち運び先は、転職先の年金制度や退職後の立場等によって変わってきます。

-

- 「個人型」に持ち運ぶ場合、以下のいずれかを選択できます。

-

- (1)加入者となる(自分で引き続き掛金を拠出する)

- (2)運用指図者となる(掛金を拠出せず運用のみを行う)のいずれかを選択できます。

- ※転職先の確定給付企業年金(DB)の規約に定めがあれば、DBに移換することができます。

- ※退職後の立場にかかわらず、企業年金連合会に移換し、将来、通算企業年金として受給することができます。

- ※「個人型」は個人型確定拠出年金、「企業型」は、企業型確定拠出年金をさします。

- 退職後6ヵ月以内に手続が完了していないと、国民年金基金連合会へ「自動移換」されます。

年金資産の移換手続は自分で行う必要があります。退職してから6ヵ月以内に年金資産の移換手続がされない場合、これまで積み立てた年金資産はいったん現金化され、国民年金基金連合会に移換されます。これを「自動移換」といいます。自動移換されると現金で管理され運用ができなくなるほか、管理手数料がかかる等の不利益が生じます。 - 6ヵ月以内に他の「企業型」の加入者になった場合や、6ヵ月を経過して自動移換になった後に転職して「企業型」の転職先の加入者となったときは、本人の申出がなくても、自動的に転職先の「企業型」に資産が移されます。

また、6ヵ月を経過して「個人型」の資産があるときは、本人の申出がなくても、自動的に「個人型」に資産が移されます。 - 例外として、脱退一時金を受け取ることができる場合があります。脱退一時金の要件はこちら

| メリット | デメリット | |

|---|---|---|

| 事業主 |

|

|

| 従業員 |

|

|

三井住友銀行の企業型確定拠出年金における取組についてはこちらからどうぞ。

-

企業型確定拠出年金のお問い合わせ

-

お取引のある法人営業部等にお問い合わせください。