- ホーム

- 法人のお客さま

- Business Navi 〜ビジネスに役立つ情報〜

- 経理に関する記事

- 為替リスクとは?海外取引で重要なリスクヘッジの方法を解説

経理

公開日:2024.02.07

為替リスクとは?海外取引で重要なリスクヘッジの方法を解説

海外取引において注意すべきポイントのひとつに「為替リスク」があります。為替リスクという言葉自体は聞いたことがあるものの、具体的に何に注意すればいいのか知りたいという方も多いのではないでしょうか。

今回は、為替リスクや円高・円安のほか、為替リスクヘッジが企業経営にとって重要な理由などについて解説します。為替リスクヘッジの具体的な対策にも触れていますので、是非参考にしてください。

為替リスクとは、為替相場の変動によって生じるリスクのこと

為替リスクとは、為替相場の変動によって生じるリスクのことです。「為替変動リスク」や「外国為替リスク」とも呼ばれます。ここでのリスクとは、「危険」ではなく「不確実」という意味と捉えてください。

外貨建て取引には、為替リスクが付き物です。円と外貨の交換相場である為替相場は、常に変動しています。国の状況や世界の経済情勢によっては、為替相場が大きく動くことも少なくありません。

海外取引ではこうした事態が常に起こり得るものと考え、リスクヘッジしておく必要があるのです。

為替リスクの3つの種類

為替リスクには、大きく分けて3つの種類があります。具体的には「為替換算リスク」「為替取引リスク」「為替経済性リスク」です。

為替換算リスク

為替換算リスクとは、外貨建ての資産や負債の評価額が為替変動により増減するリスクを指します。実現損益として計上されるものではないものの、外貨建ての資産や負債の現在の評価額を把握しておくことが重要です。

為替取引リスク

為替取引リスクとは、為替相場の変動により、取引時の円建ての換算金額から、取引決済時の円建ての換算金額が変動するリスクのことです。契約日と決済日の為替レートが異なることにより、決済時の為替差損益が変動する可能性があります。

為替経済性リスク

為替経済性リスクとは、為替相場の変動が価格競争力や企業の生産構造などに影響を与えるリスクのことです。企業の採算性や競争力に影響が及ぶことにより、事業撤退を余儀なくされるなど、事業自体に大きな影響を与える恐れがあります。

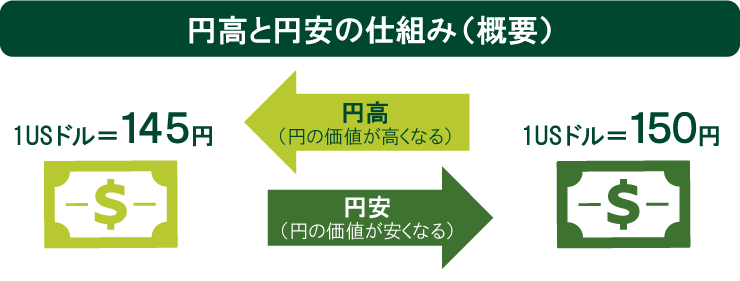

為替リスクで重要な円高と円安の仕組み

為替リスクについて考える際、必ず押さえておきたいのが円高・円安の仕組みです。

円高とは、外国通貨に対して日本円の価値が上がることをいいます。反対に円安は、外国通貨に対して日本円の価値が下がることです。例えば1ドル150円から145円に変動した場合は円高、1ドル145円から150円に変動した場合は円安となります。

なお、円高・円安にはそれぞれメリット・デメリットがあり、どちらの状態が良いと一概に決められるものではありません。具体的なメリット・デメリットは、下記の通りです。

円高のメリットとデメリット

円高になると、海外の製品やサービスをより安く購入できるようになります。海外から原材料や部品などを調達している企業にとって、仕入れ価格がより安くなる点がメリットです。

一方で、製品やサービスを輸出している企業にとっては、外貨を円に換える際に利益が減ってしまう上に、海外での価格競争力が低下してしまうというデメリットがあります。

円安のメリットとデメリット

円安になると、外貨を円に換える際の利益が増える上に、海外での価格競争力が向上するため、製品やサービスを輸出している企業にとってはメリットと言えます。

一方で、輸入企業や消費者にとっては海外から調達する物品やサービスが割高になり、日本国内における競争力が低下したり、海外製品を購入しにくくなったりする点がデメリットです。

為替リスクヘッジが企業経営にとって重要な理由

企業が海外と取引を行う場合、契約が成立してから代金を回収するまでに期間を要するケースが多く、その間に為替が変動することが為替リスクへとつながります。

また、外貨建て資産を多く保有している場合、為替の変動に応じて資産の評価額が変動するのは避けられません。外貨が関わる以上、為替リスクヘッジは企業経営において重要と言えるのです。

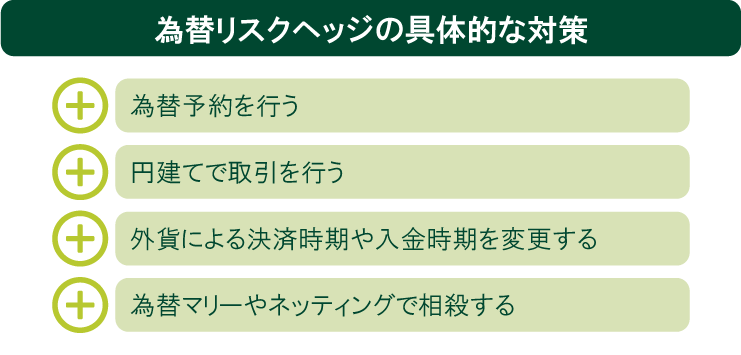

為替リスクヘッジの具体的な対策

為替リスクヘッジは、具体的にどのような対策を講じればいいのでしょうか。主な対策方法について解説します。

・為替予約を行う

為替予約とは、特定の日に取引する予定の通貨と売買価格を予約しておくことを指します。取引当日に相場が変動していたとしても、為替予約をしておくことで予約時の相場で売買が可能です。

・円建てで取引を行う

円建てで取引することにより、為替リスクを避ける方法もあります。ただし、円建て取引では海外の取引先に為替リスクを負わせることになるため、相手が相応のメリットを得られることが重要な条件です。世界的に高いシェアを誇る製品など、自社が有利な状況下での対策と言えるでしょう。

・外貨による決済時期や入金時期を変更する

決済時期や入金時期を相場状況に合わせて変更することでも為替リスクヘッジをすることができます。

・為替マリーやネッティングで相殺する

輸出で得た外貨を輸入した物品などの支払に充て、為替持ち高を相殺することを「為替マリー」と言います。為替マリーが為替リスクヘッジとして機能するには、債権と債務を同額保有している必要があります。

また、輸出・輸入を同じ取引先と行っている場合、輸出額と輸入額を相殺する「ネッティング」と呼ばれる方法で為替リスクを回避できることもあります。ただし、完全に相殺できなければ、相殺した余りに為替リスクが残る点に注意が必要です。

為替リスクヘッジに役立つサービス「i-Deal(アイディール)」

為替リスクヘッジに役立つ金融サービスを活用することで、為替リスクを回避する方法もあります。

三井住友銀行がご提供する「i-Deal」は、インターネットを経由した外貨預金振替ができるサービスです。主要17通貨の取引に対応しており、為替予約も可能であることから、為替リスクヘッジに役立てることができます。

こんな使い方もできる「i-Deal(アイディール)」

実際に、三井住友銀行の「i-Deal」を活用して為替リスクを回避している事例をご紹介します。為替予約機能と、外貨預金振替機能それぞれで見ていきましょう。

・為替予約機能を活用した事例

為替予約は、あらかじめ為替相場や受渡日を設定して取引ができるサービスで、「i-Deal」では一度に20件まで約定が可能です。為替予約を設定しようとした時に希望のレートではないという場合、入力内容を保存して後日改めて設定した取引条件を呼び出し、予約レートを確認することができます。希望のレートになった際に為替予約の設定を完了させられるので、為替リスクヘッジに役立てることができます。

・外貨預金振替機能を活用した事例

締結済みの為替予約を使って外貨預金振替を行う場合、あらかじめ受渡日を設定しておくことで為替変動の影響を受けずにすみますが、受渡日当日に振替作業をする必要があります。「i-Deal」には外貨預金振替の事前登録機能があり、締結済の為替予約を使った先日付の振替を登録することができるので、受渡日当日に振替作業をする必要がありません。

為替リスクを回避する外貨預金や「i-Deal(アイディール)」を検討しよう

為替リスクは、輸出入などの海外ビジネスにおいて避けては通れないものです。国の経済状況とも密接に関連するため、常にアンテナを張っておきたいリスクのひとつと言えます。

為替リスク対策を考えるためには対象国のことをよく知ることが重要ですが、何から始めたらいいのかわからないといったお悩みをお持ちであれば、三井住友銀行にご相談ください。

なお、インターネットから行う外貨預金振替・為替予約には、「i-Deal」がおすすめです。お取引に関する照会機能・相場情報提供機能も備えており、お客さまの業務効率化に役立つ機能がご利用いただけます。外貨預金振替関連の機能や為替予約関連の機能も充実している三井住友銀行の「i-Deal」を、是非ご活用ください。