クレジットカードの支払い方法は?スマホ決済の利用方法やメリット、注意点などを解説

大学生でもクレジットカードは発行できる!

2022年の民法改正により成人年齢が18歳に引き下げられたため、大学生の他、短大生・専門学生であっても、申し込みの際に18歳以上であれば親の同意なくクレジットカードの申し込みが可能です。ただし18歳以上であっても、高校生の場合は申し込みができないクレジットカード会社が多いです。

申し込みを検討する際は、クレジットカードの公式ホームページで条件を確認しましょう。

大学生はクレジットカードを何枚持っている?

一般社団法人日本クレジット協会が実施した「大学生に対するクレジットカードに関するアンケート(令和元年度)」によると、クレジットカードを所持している大学生のうち、およそ6割がクレジットカードを1枚のみ持っているという回答でした。

一方で、学年が上がるにつれて複数のクレジットカードを持つ学生が増える傾向があり、平均の所持枚数は学年ごとに違いが見られます。

大学生が発行できるクレジットカードの種類

18歳以上の大学生・短大生・専門学生が発行できるクレジットカードにはどのような特徴や種類があるのでしょうか。詳しく見ていきましょう。

学生専用カード

学生専用カードは、学生のみに発行されるクレジットカードです。通常、年会費無料でポイント還元や割引などの学生向けの特典が受けられます。クレジット利用限度額は10〜30万円程度が一般的です。[注2]就業していない学生は、社会人より収入が低い、もしくは無収入である場合が多いため、一般カードよりも利用限度額が低く設定されています。

また、学生専用カードは学校在籍中のみ有効であるため、卒業後は自動的に一般カードに切り替わります。

-

[注2]

政府広報オンライン「

消費者の安心・安全を守るクレジット契約の新ルール〜改正割賦販売法〜

」

- ※政府広報オンラインのウェブサイトに遷移します。

若年層向けカード

29歳以下など若年者を対象とした若年層向けカードは、高校生を除く18歳以上の成人であれば申し込みが可能です。年会費無料であったり、特定の店舗で高いポイント還元を受けられたりするなど、若者が利用しやすい特典を付帯しています。利用限度額は、カードの種類や申込者の収入など、審査結果によって異なります。

一般カード

一般カードとは、高校生を除き18歳以上の人が申し込めるクレジットカードです。カードには一般、ゴールド、プラチナといった異なるランクが存在し、これらは申込条件、年会費、保険内容、および優待サービスの面でそれぞれ特徴が異なります。利用限度額も、カードの種類や申込者の収入などの審査結果次第です。

大学生でクレジットカードを持つメリット

クレジットカードは学生生活のさまざまなシーンで役立ちます。ここでは、学生のうちにクレジットカードを持つメリットを具体的に見ていきましょう。

利用金額に応じてポイントが貯まる

多くのクレジットカードでは、利用金額に応じてポイントが還元されます。日常生活や学生生活に必要なものをクレジットカードで支払えば、ポイントを貯めることが可能です。例えば、教科書や参考書などの購入費用、通学用の定期券代、友人との交際費や旅行代金などが挙げられます。

さらに最近では、動画や音楽の「サブスクリプションサービス」や、「携帯電話料金」の支払いでポイント還元率が優遇されるカードもあります。一人暮らしをする学生であれば、水道光熱費、食料品や日用品などの購入もクレジットカード払いにすれば、利用額に応じてポイントを効率良く貯められるでしょう。また、貯まったポイントは買い物などでの支払いや電子マネーへのチャージなど、さまざまな方法で使えます。節約の手段として、ポイントは有効活用できます。

お金の支出管理を習慣づけることができる

大学生のうちからクレジットカードを持つことで、支出管理を習慣づけられます。クレジットカードの利用金額や利用した店舗などの利用履歴は、クレジットカード会社のWeb明細で確認できるためです。

さらにクレジットカードを利用するたびにスマートフォンアプリに通知してくれるサービスを活用すれば、支出を簡単に管理できるようになります。いつどこで何にいくら使ったのかを把握する習慣が身につけば、計画的なお金の使い方を学べるでしょう。

海外旅行や留学先での支払いに使える

学生時代は将来への準備や勉学、趣味などに費やす自由な時間を確保しやすいことから、海外留学や海外旅行に出かける方もいるでしょう。地域によるものの、現金よりクレジットカード払いが主流である国も多いため、クレジットカードを持っておくと安心でしょう。また、現金払いができるとしてもクレジットカードを持っていると、見慣れない現地の紙幣や硬貨を数えながら支払うよりも支払いがスムーズに行えます。

また、クレジットカードを持っていれば現地通貨へ両替する必要がありません。現金を持ち歩かずに済むため、スリや盗難のリスクも抑えられます。

大学生でクレジットカードを持つ際の注意点

大学生のうちからクレジットカードを持つことで、多くのメリットを得られます。しかし、その一方で注意が必要な点もあります。特に重要な注意点を4つ紹介しますので、きちんと理解したうえでクレジットカードを利用しましょう。

使いすぎに気をつける

クレジットカードでの支払いは、支払時に手元の現金が減らないため、現金払いに比べてお金を使った実感が薄れやすくなります。あとから請求されるため、自分が支払いできる金額以上に使いすぎないよう注意が必要です。対策として、カードを使ったらすぐにスマホに通知が届く「利用通知サービス」の設定や、アプリでこまめに明細を確認することを習慣にしましょう。

収入に見合わない利用を続けると、引き落とし日に支払いできず、延滞してしまうリスクがあります。万が一、支払いが遅れると遅延損害金が発生するほか、信用情報に影響が出るおそれもあります。その結果、社会人になって2枚目以降のクレジットカードを申し込む際に不利になるかもしれません。自身の収支状況を把握し、計画的な利用を心がけましょう。

無理のない支払い方法を選ぶ

クレジットカードの支払い方法には、「一括払い」「2回払い」「分割払い」など複数の選択肢があります。基本的には手数料のかからない「1回払い(一括払い)」を利用し、自分の経済状況に合わせて無理なく支払える範囲で使うことが大切です。

分割払いやリボ払いは1回あたりの支払額を抑えられる反面、手数料がかかり、最終的な支払総額が増えることに注意が必要です(分割払いでは一般的に3回払いから手数料が発生します)。また、支払期間が長くなることで、その後の支出可能額に影響することもあるため注意しましょう。

クレジットカードの利用について、詳しくは「クレジットカードの支払い方法は?スマホ決済の利用方法やメリット、注意点などを解説」でも解説しています。

利用限度額を低くする

クレジットカードを作る際は、利用限度額(利用可能枠)を低めに設定しておくことがおすすめです。学生向けカードや学生属性での申し込みの場合、利用限度額は10〜30万円程度に設定されることが一般的です。使いすぎを防ぐためにも、自身の収入や生活状況を踏まえ、適切な限度額を設定しましょう。

緊急時にはクレジットカード会社へ連絡する

クレジットカードの紛失や盗難・不正利用に遭った場合には、クレジットカード会社にすぐに連絡しましょう。利用停止の手続きを行うことで、被害を最小限に抑えられます。緊急時にすぐにクレジットカード会社に連絡ができるように、あらかじめクレジットカード会社の連絡先を確認しておくことも大切です。

【大学生必見!】クレジットカードを選ぶポイント

大学生がクレジットカードを選ぶ際は、利用目的を明確にし、それに適したクレジットカードを選ぶことが重要です。

学生向けの特典があるか

学生専用カードや若年層向けカードは、学生向けの特典が充実していることが多く、年会費無料やポイント還元率が高かったり、対象サービスが割引になったりと一般カードと比べてお得であるケースがあります。

ポイント還元率は良いか

ポイント還元率が高いクレジットカードほどポイントの貯まり方が早いためお得です。クレジットカードの利用額に応じて付与されるポイントの還元率は、クレジットカードによって異なりますので確認して選びましょう。

対象店舗でクレジットカードを利用すると、ポイント還元率がアップするなど、各クレジットカード会社によってポイント還元率アップの条件も異なります。自分がよく使う店舗で得られるポイントを確認して、ライフスタイルに合ったクレジットカードを選びましょう。

年会費はかからないか

収入が少ない大学生である場合、経済的負担が抑えられる年会費無料のクレジットカードがおすすめです。

年会費がかからないクレジットカードには、特別な条件なく年会費が無料である「永年無料」や、クレジットカードに入会した月から1年間年会費が無料になる「初年度無料」などがあります。

管理はしやすいか

クレジットカードの利用状況や口座からの引き落とし額など、支出額を管理しやすいかどうかも重要です。スマートフォンアプリやWebサイトで利用状況をすぐに確認できるかを事前に調べておくとよいでしょう。特にアプリの場合、クレジットカードを利用するたびに通知を受け取れるため便利で、不正利用にも早く気付けます。

大学生におすすめのクレジットカード「Oliveフレキシブルペイ」

三井住友銀行から提供しているデジタル口座の「Oliveフレキシブルペイ」は、クレジットカードを含め、キャッシュレス決済を取り入れたいと考えている大学生におすすめのクレジットカードです。

一般カードであれば年会費は永年無料で利用できます。クレジット、デビット、ポイント払いなど、複数のキャッシュレス決済をアプリ1つでまとめて管理でき、支出の把握がしやすいのが特徴です。店舗等での支払いはカード本体で行えるほか、OliveフレキシブルペイをApple PayやGoogle PayTM に紐付けることでスマートフォンでもタッチ決済が行えます。急に支払いが必要になった時などにも便利です。

口座残高の範囲内でのみ利用可能なデビットモードは満15歳から本人申し込みでき、使いすぎ防止にも役立ちます。クレジットモードとデビットモード、ポイント払いモードの切り替えはアプリで簡単にできます。利用額や口座残高等に応じて支払いモードを上手く使い分けながら、キャッシュレス決済に慣れていけるでしょう。

また、大学生など25歳以下の方でリワードアップストア(特約店)U25の対象会員になると、Oliveフレキシブルペイ(クレジットカードモード)をお支払いに利用すると、ご利用金額200円(税込)につき、動画配信などの対象のサブスクのお支払いで最大+9.5%、携帯料金のお支払いで最大+1.5%、PayPay支払い時のご利用で最大+0.5%のポイント(※1)が還元されます。

- ※1PayPayでのご利用は、対象カードをPayPayに登録し、PayPay支払い時に当該カードを支払い方法として決済した場合が対象です。

PayPayでの支払いも可能で、ポイントをたくさんの場所で獲得できるようになりキャッシュレス決済の幅がさらに広がります。

Oliveフレキシブルペイについて詳しくはこちら

Oliveアカウントについて詳しくはこちら

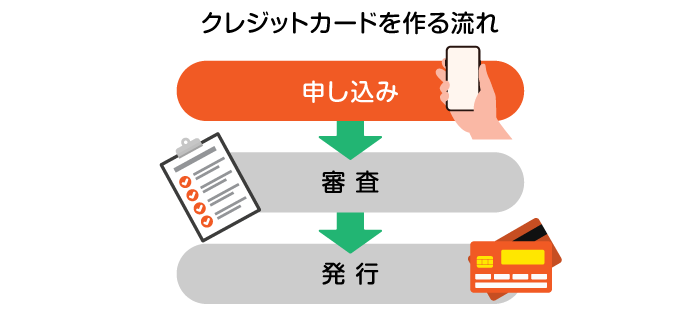

クレジットカードを作る手順

クレジットカードは、インターネット、郵送または店頭で申し込みます。申し込む際には、クレジットカード会社が指定する本人確認書類の提出が必要です。申し込み後、クレジットカード会社は本人確認書類をもとに申込者の返済能力などの審査を行います。審査を通過すると、クレジットカードが申込者の元へ発送されます。

クレジットカードの作り方について詳しく知りたい方は、「クレジットカードの作り方|受け取るまでの流れや必要なものを詳しく解説!」を参照してください。

申し込みをして審査を受ける

クレジットカードを申し込むと必ず審査が行われます。一般的に審査でチェックされるポイントは、「属性情報」「信用情報」「多重申し込み」の3点です。

属性情報とは、氏名や年齢、住所、所属する会社や大学、年収など、申込者本人に関する情報です。本人が申込時に申告する内容で、提出する本人確認書類と照らし合わせるなどしてチェックされます。

信用情報は、申込者がこれまでに利用したクレジットカードや各種ローンなどの取引に関する情報です。過去にクレジットカードやローンを利用したことがある場合、その種類や支払状況、支払金額などが信用情報機関に登録されています。クレジットカード会社はクレジットカードの申し込みを受けると、信用情報機関から申込者の登録有無や登録内容の提供を受けてチェックします。

多重申し込みとは、短期間に複数のクレジットカードを申し込むことです。クレジットカードを申し込んだことの情報も信用情報機関に登録されるため、クレジットカード会社は申込者の支払能力を確認する要素の1つとしてチェックします。

クレジットカードが届く

審査を通過するとクレジットカードが発行され、郵送で申込者の住所に届きます。手元に届いたら、すぐに同封の書類とともに契約内容を確認しましょう。確認する内容は、次のような項目です。

- 申し込んだクレジットカードに間違いがないか

- クレジットカード本体に記載されている氏名(アルファベット)の綴りが正しいか

- 利用可能枠はいくらか

- 有効期限はいつまでか

これらを確認して、問題がなければクレジットカード裏面の署名欄に油性ペンでフルネームを署名します。ナンバーレスのクレジットカードの場合は署名は不要です。

まとめ

クレジットカードは一般的に高校生を除く18歳以上であれば、収入が少ない大学生でも発行できます。学生専用カードや若年層向けカードは、学生向けの特典が充実していることが多く、一般カードと比べてお得な場合があるためおすすめです。

学生生活の必需品をまとめてクレジットカードで支払うことで、利用額に応じてポイントを効率よく貯められます。計画的な利用を心がけ、使いすぎに気をつけるとともに、利用限度額を低く設定しておきましょう。利用履歴をWeb明細やアプリで管理しやすいクレジットカードを選ぶのもおすすめです。

クレジットカードを所持している大学生のうち、約6割の人は1枚のクレジットカードを作っています。年会費無料、ポイント還元もお得、ナンバーレスでセキュリティ体制も良い、アプリで管理しやすいなど、大学生への魅力が豊富なクレジットカードとして三井住友銀行が提供する「Oliveフレキシブルペイ」を初めての1枚に選ばれてはいかがでしょうか。

- ※2026年2月現在の情報です。今後、変更されることもありますのでご留意ください。

續恵美子

ファイナンシャルプランナー(CFP®、ファイナンシャル・プランニング技能士)

生命保険会社にて15年勤務したあと、ファイナンシャルプランナーとしての独立を目指して退職。その後、縁があり南フランスに移住。夢と仕事とお金の良好な関係を保つことの厳しさを自ら体験。

渡仏後は2年間の自己投資期間を取り、地元の大学で経営学修士号を取得。地元企業で約7年半の会社員生活を送ったあと、フリーランスとして念願のファイナンシャルプランナーに。生きるうえで大切な夢とお金について伝えることをミッションとして、マネー記事の執筆や家計相談などで活動中。

関連記事

知っておきたい!クレジットカードのお役立ち情報

クレジットカードの作り方|受け取るまでの流れや必要なものを詳しく解説!

知っておきたい!クレジットカードのお役立ち情報

クレジットカードの審査って?みられるポイントや難易度などについて解説

知っておきたい!クレジットカードのお役立ち情報

クレジットカードで固定資産税は納付できる?メリットからやり方まで徹底解説!

知っておきたい!クレジットカードのお役立ち情報

クレジットカードが不正利用の手口|原因や対処法と合わせて解説!

知っておきたい!クレジットカードのお役立ち情報

クレジットカードのタッチ決済とは?メリット・デメリットやスマホでのやり方、カードの選び方を解説