前の記事

外貨預金の円安・円高による影響は?預け入れや引き出しのタイミングについて解説

2024.3.7初心者でもわかる外貨預金

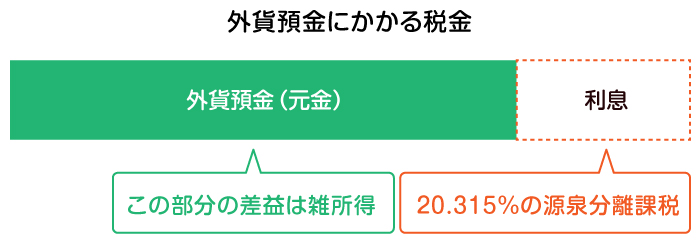

外貨預金を行う際には、主に「利息に対する税金」と「為替差益に対する税金」が関連してきます。

①利息

外貨預金も円預金と同じように利息がつきます。

外貨預金の利息は「利子所得」に分類され、利息を受け取る段階で源泉徴収されています。これは源泉分離課税という仕組みで、金融機関が利息から税金分を差し引いて、預金者の代わりに納めてくれます。外貨預金に限らず円預金の場合も同様で、税金が差し引かれた金額が利息として支払われます。

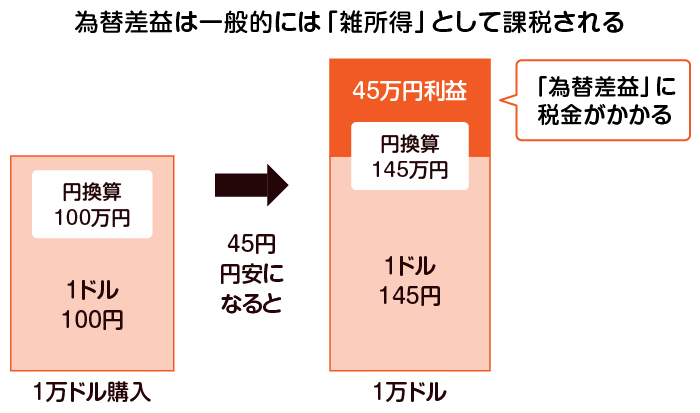

為替差益とは、取引時の為替レートの変動によって生じる利益のことです。

たとえば、1ドル100円のときに1万ドル購入し、1ドル145円のときに売却すると45万円の利益が出ます。

表 為替差益の例

下の表は横にスクロールできます

| 1ドル:100円 | 1ドル:145円 |

|---|---|

| 100円×1万ドル=100万円 | 145円×1万ドル=145万円 |

| 為替差益:45万円(145万円-100万円) | |

為替差益は一般的には「雑所得」として課税されます。[注1]

外貨預金の利息は「利子所得」として課税されると説明しましたが、税率はどれくらいなのでしょうか。

外貨預金の利息にかかる税率は、国税(所得税)15%、地方税(住民税)5%と復興支援特別税0.315%の合計20.315%です。[注2]

ただし、国外の金融機関で預金している場合は、税率が異なるので注意しましょう。

確定申告の必要はありません。これは円預金でも同じ仕組みです。

ただし、国外の金融機関に預金している場合は源泉分離課税にならず確定申告が必要になるので注意しましょう。

為替差益にはどれくらいの税率がかかるのでしょうか。また、確定申告が必要かどうかについても解説します。

為替差益の所得税については累進課税方式が適用されます。累進課税方式とは、収入に応じて税率が異なる仕組みです。ほかの所得との合計額が多いほど税率も高くなります。[注3]

所得税のほかに地方税(住民税)5%、復興支援特別税0.315%がかかります。[注2]

外貨預金の為替差益は「雑所得」に分類され、総合課税の対象となります。年末調整ができないため、原則として確定申告が必要です。

ただし、例外として確定申告が不要になるケースもあるので、後ほど解説します。

確定申告する必要があるときとないときがあり、混乱してしまう人もいるかもしれません。ここでは、確定申告が必要なパターンをまとめてご紹介します。

外貨預金を円や他の外貨に交換する場合や、外国株式を購入するなど他商品の原資にする場合は、差益が発生し、確定申告する必要があります。

外貨預金を保有しているだけの段階では、為替差益は発生しません。確定していない利益については「含み益」といいます。

含み益の段階では為替差益は発生していないので、確定申告する必要はありません。

為替レートによって利益が出ることもあれば、損失が出ることもあります。為替レートの変動によって生じる損失のことを「為替差損」といいます。

個人の為替差損は、原則として雑所得になりますが、事業として行う商品の販売やサービスの提供から生じる為替差損は事業所得になります。

雑所得の場合、為替差損をほかの雑所得のプラスと相殺することができますが、雑所得以外の所得(給与所得や事業所得など)とは相殺できません。雑所得が赤字になったとしても他の所得と損益通算することはできないので注意しましょう。

事業所得の場合は、不動産所得・事業所得・譲渡所得・山林所得で損益通算ができます。

雑所得、事業所得のいずれの場合においても、確定申告が必要になります。

確定申告をしていないことが発覚すると、ペナルティが発生します。

具体的には、法定納付期限までに税金を納付しなかった場合に課される「延滞税」や、提出が申告期限後になった場合に課される「無申告加算税」を支払うことになります。

為替差益を雑所得として申告する場合は、以下の書類が必要です。

これらの書類は、確定申告の際に必要となる場合があります。なお、電子申告(e-Tax)の場合は添付が不要です。

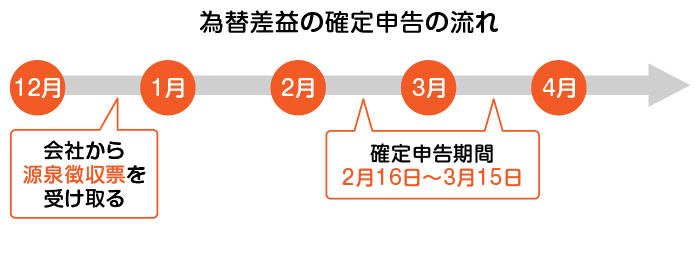

確定申告は毎年2月16日から3月15日までで、申告だけでなく納税の期限も3月15日までとなっています。[注4]

為替差益が生じたからといって必ずしも確定申告が必要なわけではありません。

具体的にどのような場合に確定申告が不要なのか解説します。

なお、確定申告が不要な場合も住民税の申告は必要となるため、注意しましょう。

年収2,000万円以下の給与所得者で、為替差益を含めた給与所得以外の所得が年間20万円以下の場合、確定申告は不要です。[注5]

また、年金収入400万円以下の年金所得者で、為替差益を含めた年金所得以外の所得が年間20万円以下の場合も確定申告は不要です。[注6]

全ての所得の合計が48万円以下の場合は確定申告が不要になります。

所得税を計算する場合には、総所得金額から48万円差し引くことができる基礎控除が適用されます。[注7]総所得金額が48万円以下の場合は基礎控除を差し引くと課税所得がゼロになるので、確定申告は不要になります。

外貨預金では「利息」と「為替差益」に税金がかかります。

利息については「利子所得」として税率20.315%が課税され、利息を受け取る段階で源泉徴収されているので確定申告する必要はありません。

一方、為替差益は「雑所得」もしくは「事業所得」として課税され、税率は収入によって異なります。また、為替差益は確定申告する必要がある場合とない場合があります。所得金額によって異なるので注意しましょう。

確定申告をしないと「延滞税」や「無申告加算税」が課されます。外貨預金にかかる税金や、確定申告が必要なパターンについて正しく理解し、忘れずに申告するようにしましょう。

辻本剛士

神戸で活動中の独立型FP。高度な専門性が求められるFP1級、CFPに独学で合格し開業。個人向けFP相談と金融に関するWEBライター業務をメインに活動中。

保有資格:1級ファイナンシャル・プランニング技能士、CFP認定者、宅地建物取引士、証券外務員2種