‘O‚ج‹Lژ–

گد‚ف—§‚ؤ‚ئ‚¢‚¤•û–@‚ھƒ‰ƒCƒtƒXƒ^ƒCƒ‹‚ة‚ز‚ء‚½‚èپIپH

ƒAƒJƒl

32چخپB‘هٹw‘²‹ئŒمپAƒAƒpƒŒƒ‹ٹضŒW‹خ–±پB“Œ‹“s“à‚إˆêگl•é‚炵پB’™’~ٹz‚ح300–œ‰~پBپu‚آ‚ف‚½‚ؤNISAپv‚ًژn‚ك‚ؤ1”N‚ئ3ƒJŒژپB“ٹژ‘‚ج–ت”’‚³‚ًژہٹ´’†پB“]گE‚ً‹@‚ةپA‚³‚ç‚ة“ٹژ‘ٹz‚ً‘‚â‚»‚¤‚ئˆس‹Cچ‚قپB

ƒ}ƒC

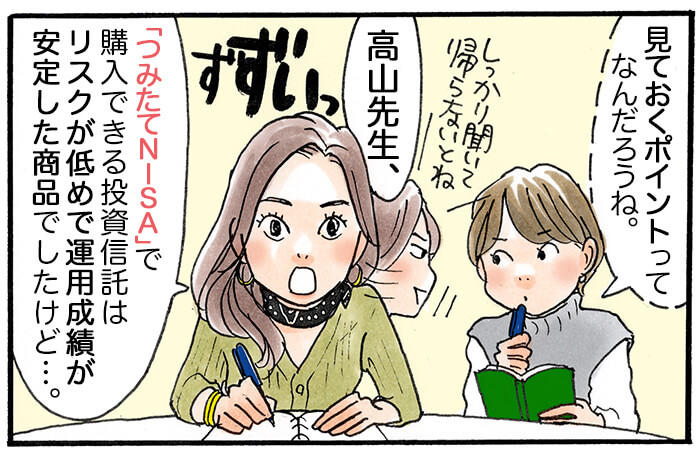

33چخپB‘هٹw‘²‹ئŒمپAˆù—؟ƒپپ[ƒJپ[ڈAگEپBژہ‰ئ•é‚炵‚جŒکژہڈ—ژqپB’™’~ٹz‚ح400–œ‰~پBچàŒ`’™’~‚ة‰ء‚¦پA1”N‘O‚ةپu‚آ‚ف‚½‚ؤNISAپv‚ًƒXƒ^پ[ƒgپBƒٹƒXƒN‚جڈ‚ب‚¢“ٹژ‘‚ً‚à‚¤ڈ‚µ‘‚₵‚½‚¢‚ئچl‚¦’†پB

چ‚ژRˆêŒbگوگ¶

ƒtƒ@ƒCƒiƒ“ƒVƒƒƒ‹ƒvƒ‰ƒ“ƒiپ[پiCFPRپjپA1‹‰FP‹Z”\ژmپBٹ”ژ®‰ïژذMoneyپ•Youژو’÷–ًپBڈ‰گSژز‚إ‚à‚ي‚©‚è‚â‚·‚‚ًƒ‚ƒbƒgپ[‚ةپAچu‰‰پAژ·•MپA‘ٹ’k‹ئ–±‚ب‚ا‚ً’ت‚µ‚ؤپAڈ—گ«‚جگlگ¶‚ة•s‰آŒ‡‚ب‚¨‹à‚ج’mژ¯‚ً“`‚¦‚ؤ‚¢‚éپB

‚±‚ê‚ـ‚إ‚ج‚¨کb

Chapter1 پu‚آ‚ف‚½‚ؤNISAپv‚إ“ٹژ‘—~ƒAƒbƒvپI ‘ٹz‚µ‚½‚¢‚¯‚ê‚اپcپc

Chapter2 گد‚ف—§‚ؤ‚ئ‚¢‚¤•û–@‚ھƒ‰ƒCƒtƒXƒ^ƒCƒ‹‚ة‚ز‚ء‚½‚èپIپH

چ‚ژRگوگ¶

‚ـ‚¸پA“ٹژ‘گM‘ُ‚ً‘I‚شڈم‚إپA‚؛‚ذٹo‚¦‚ؤ‚¨‚¢‚ؤ‚ظ‚µ‚¢—pŒê‚ھپuƒCƒ“ƒfƒbƒNƒXƒtƒ@ƒ“ƒhپv‚ئپuƒAƒNƒeƒBƒuƒtƒ@ƒ“ƒhپv‚إ‚·پB‚±‚ê‚حپA“ٹژ‘گM‘ُ‚ج‰^—p•û–@‚ة‚و‚é•ھ—ق‚إ‚·پBپuƒCƒ“ƒfƒbƒNƒXƒtƒ@ƒ“ƒhپv‚ئ‚حپA“ْ–{‚âٹOچ‘‚ج‘م•\“I‚بٹ”‰؟ژwگ”‚ب‚ا‚ةکA“®‚·‚邱‚ئ‚ً–عژw‚·ڈ¤•i‚ج‚±‚ئپB

ƒ}ƒC

‚¤پ[‚ٌپB‚ب‚ٌ‚¾‚©‚·‚إ‚ة“‚¢پcپcپB

چ‚ژRگوگ¶

“ْŒo•½‹دٹ”‰؟‚âTOPIXپi“Œڈطٹ”‰؟ژwگ”پjپAƒAƒپƒٹƒJ‚ج—L–¼‚بٹ”‰؟ژwگ”‚إ‚ ‚éS&P500‚ب‚ا‚جٹ”‰؟ژwگ”‚ئ“¯‚¶‚و‚¤‚ب’l“®‚«‚ً‚·‚éڈ¤•i‚ئٹo‚¦‚ؤ‚¨‚‚ئ‚¢‚¢‚إ‚µ‚ه‚¤پBپuƒCƒ“ƒfƒbƒNƒXƒtƒ@ƒ“ƒhپv‚حپAژsڈê‚ج•½‹د“_‚ً‘_‚¤ƒCƒپپ[ƒW‚إ‚·پB

ƒAƒJƒl

“ْ–{‚ج‘چ—‘هگb‚ھ‘ض‚ي‚é‚ئ‚¢‚¤ƒjƒ…پ[ƒX‚ھڈo‚½‚ئ‚«پA“ْŒo•½‹دٹ”‰؟‚ھڈم‚ھ‚è‚ـ‚µ‚½‚و‚ثپB‚»‚ê‚ئکA“®‚µ‚ؤ’l“®‚«‚·‚é‚ء‚ؤ‚±‚ئ‚إ‚·‚©پH

چ‚ژRگوگ¶

‚»‚¤‚إ‚·‚ثپB‚ا‚جٹ”‰؟ژwگ”‚ةکA“®‚µ‚½‰^—p‚ً–عژw‚·‚©‚ة‚à‚و‚è‚ـ‚·‚ھپAٹî–{“I‚ةپuƒCƒ“ƒfƒbƒNƒXƒtƒ@ƒ“ƒhپv‚جƒٹƒ^پ[ƒ“‚حپAژsڈê‘S‘ج‚جڈمڈ¸—¦پE‰؛—ژ—¦‚ئ‚ظ‚ع“¯‚¶‚ة‚ب‚éŒXŒü‚ھ‚ ‚è‚ـ‚·پB

ƒ}ƒC

‚»‚¤‚ب‚ٌ‚¾‚ںپcپcپBچ،“x‚©‚ç‚«‚؟‚ٌ‚ئƒjƒ…پ[ƒX‚ًŒ©‚و‚¤پB

چ‚ژRگوگ¶

ژں‚ةپAپuƒAƒNƒeƒBƒuƒtƒ@ƒ“ƒhپv‚إ‚·‚ھپA‚±‚ê‚حژsڈꕽ‹د‚ًڈم‰ٌ‚éƒٹƒ^پ[ƒ“‚ً–عژw‚·‚à‚ج‚إ‚·پB‚إ‚·‚©‚çپAٹ”‰؟‚ج‘ه•ڈمڈ¸‚ھٹْ‘ز‚إ‚«‚é–ء•؟‚ًƒٹƒTپ[ƒ`‚µ‚ؤپAŒµ‘I‚µ‚ؤ“ٹژ‘‚µ‚ؤ‚¢‚ـ‚·پB

ƒAƒJƒl

‚ضپ[پI ‚¶‚لپA—ک‰v‚ھ‘ه‚«‚¢‚ء‚ؤ‚±‚ئ‚إ‚·‚ثپB

چ‚ژRگوگ¶

‚»‚ج”½–تپAƒٹƒXƒN‚àچ‚‚‚ب‚è‚ـ‚·پB’چˆس‚ھ•K—v‚إ‚·‚ثپB‚ـ‚½پA–ء•؟•ھگح‚ب‚ا‚ةژèٹش‚ھ‚©‚©‚邽‚كپAپuƒCƒ“ƒfƒbƒNƒXƒtƒ@ƒ“ƒhپv‚و‚è‚àپAگM‘ُ•ٌڈV‚ئ‚¢‚¤ژèگ”—؟‚ھچ‚‚ك‚ج‚±‚ئ‚ھ‘½‚¢‚إ‚·پB

ƒ}ƒC

ƒٹƒXƒN‚ھچ‚‚¢‚ج‚ح‚؟‚ه‚ء‚ئ•|‚¢‚بپcپcپB

چ‚ژRگوگ¶

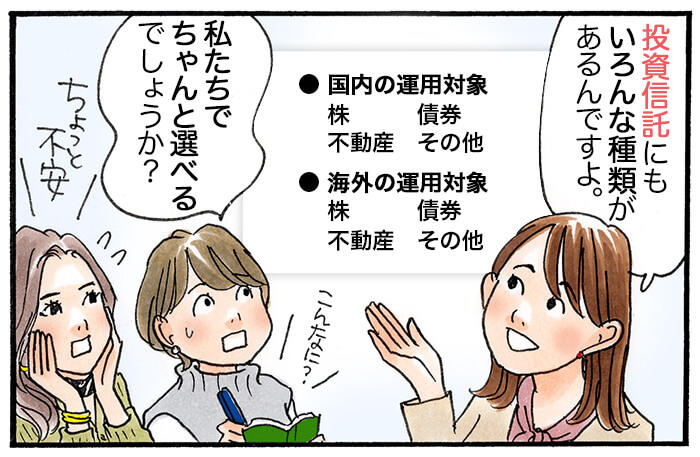

“ٹژ‘گM‘ُ‚ج‰^—p‘خڈغ‚حپAچ‘“à‚جٹ”پAچ‘“à‚جچآŒ”پAچ‘“à‚ج•s“®ژYپAٹOچ‘‚جٹ”پAٹOچ‘‚جچآŒ”پAٹOچ‘‚ج•s“®ژY‚ھٹî–{‚إ‚·پBچ‘“à‚جٹ”‚¾‚¯‚ة“ٹژ‘‚ً‚µ‚ؤ‚¢‚é‚à‚ج‚à‚ ‚ê‚خپAٹOچ‘‚جٹ”‚¾‚¯‚ة“ٹژ‘‚µ‚ؤ‚¢‚é‚à‚ج‚à‚ ‚éپB‚»‚ج‚ظ‚©پA1‚آ‚ج“ٹژ‘گM‘ُ‚إچ‘“àٹO‚ج•چL‚¢’nˆو‚جٹ”‚ئچآŒ”پA•s“®ژY‚ة“ٹژ‘‚µ‚ؤ‚¢‚éپuƒoƒ‰ƒ“ƒXŒ^ƒtƒ@ƒ“ƒhپv‚ئ‚¢‚¤‚ج‚à‚ج‚ ‚é‚ٌ‚إ‚·‚وپBژ‘ژY‚à’nˆو‚à•ھژU‚µ‚ؤ“ٹژ‘‚µ‚ؤ‚¢‚邽‚كپAƒٹƒXƒN‚ھ—}‚¦‚ç‚ê‚é‚ئ‚¢‚¤ƒپƒٹƒbƒg‚ھ‚ ‚è‚ـ‚·پBپuƒCƒ“ƒfƒbƒNƒXƒtƒ@ƒ“ƒhپv‚جپuƒoƒ‰ƒ“ƒXŒ^ƒtƒ@ƒ“ƒhپv‚ً‘I‚ش‚ئپA’لƒRƒXƒg‚إ•چL‚•ھژU“ٹژ‘‚ھ‚إ‚«‚é‚ج‚إپAŒکژہ‚ة‘‚₵‚½‚¢گl‚ة‚حŒü‚¢‚ؤ‚¢‚ـ‚·‚ثپB

ƒ}ƒC

ژ„‚حپuƒCƒ“ƒfƒbƒNƒXƒtƒ@ƒ“ƒhپv‚جپuƒoƒ‰ƒ“ƒXŒ^ƒtƒ@ƒ“ƒhپv‚ھ‚¢‚¢‚©‚بپB

ƒAƒJƒl

ژ„‚حپAپuƒAƒNƒeƒBƒuƒtƒ@ƒ“ƒhپv‚ج’†‚©‚ç‘I‚ر‚½‚¢‚بپB

پ¥ڈع‚µ‚‚ح‚±‚؟‚ç‚ًƒ`ƒFƒbƒN

“ٹژ‘گM‘ُ‚جڈ¤•i‚ج‘I‚ر•û

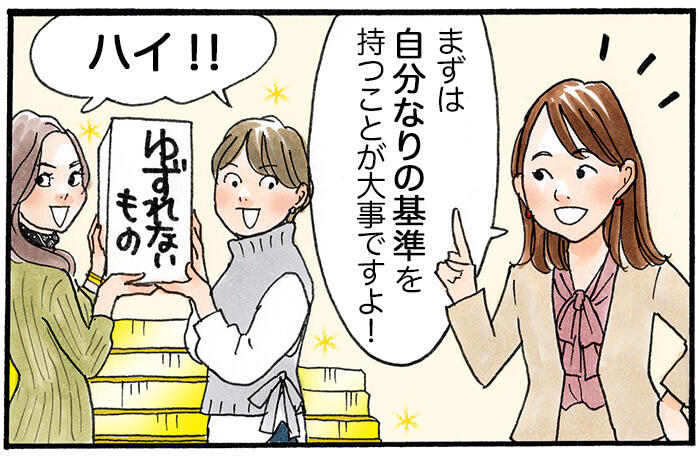

چ‚ژRگوگ¶

ƒtƒ@ƒ“ƒh‚جژي—ق‚ً‘I‚ٌ‚¾‚çپAژں‚ةŒ©‚é‚ׂ«‚حƒRƒXƒg–ت‚إ‚·پB‡@گM‘ُ•ٌڈVپ@‡Aچw“üژèگ”—؟پ@‡BگM‘ُچàژY—¯•غٹzپ@‚ًٹm”F‚µ‚ـ‚µ‚ه‚¤پB

ƒ}ƒC

ƒRƒXƒg‚ء‚ؤ‚ب‚ٌ‚إ‚·‚©پH پu‚آ‚ف‚½‚ؤNISAپv‚إ‚حژèگ”—؟‚ھ‚©‚©‚ç‚ب‚©‚ء‚½‚ج‚إپcپcپB

چ‚ژRگوگ¶

پu‚آ‚ف‚½‚ؤNISAپv‚إ‚àگM‘ُ•ٌڈV‚حژx•¥‚ء‚ؤ‚¢‚ـ‚·‚وپB‰^—p‚إ‘‚¦‚½•ھ‚©‚çگM‘ُ•ٌڈV‚ھچ·‚µˆّ‚©‚ê‚ؤ‚ف‚ب‚³‚ٌ‚ج—ک‰v‚ة‚ب‚ء‚ؤ‚¢‚é‚ٌ‚إ‚·پB‚؛‚ذ•غ—L’†‚جڈ¤•i‚ًٹm”F‚µ‚ؤ‚ف‚ؤ‚‚¾‚³‚¢پBگM‘ُ•ٌڈV‚ئ‚حپAƒtƒ@ƒ“ƒh‚ج•غ—L’†‚ة‚©‚©‚éژèگ”—؟‚ج‚±‚ئ‚إپAƒtƒ@ƒ“ƒh‚ة‚و‚è•د‚ي‚è‚ـ‚·‚ھپA1پ“ˆب‰؛‚ج‚à‚ج‚ً‘I‚ش‚ج‚ھ‚¨‚·‚·‚ك‚إ‚·پB

ƒAƒJƒl

‚ضپ[پB1پ“ˆب‰؛‚إ‚·‚ثپBپiŒg‘ر‚إSMBC‚ج‰و–ت‚ًٹm”Fپjژ„‚ھچ،پu‚آ‚ف‚½‚ؤNISAپv‚إ”ƒ‚ء‚ؤ‚¢‚é‚à‚ج‚حپA0.176پ“‚إ‚·‚ثپB

ƒ}ƒC

ژ„‚ح0.6378پ“‚¾‚يپB

چ‚ژRگوگ¶

ژں‚ةچw“üژèگ”—؟‚إ‚·‚ھپAڈ‰گSژز‚حپu‚ب‚µپv‚ئ‚¢‚¤ڈ¤•i‚©‚ç’T‚µ‚ؤ‚ف‚é‚ئ—ا‚¢‚إ‚µ‚ه‚¤پBژہ‚حژèگ”—؟‚ھ‚©‚©‚ء‚ؤ‚à—DڈG‚بڈ¤•i‚ح‚ ‚é‚ج‚إ‚·‚ھپA‚»‚ê‚حٹµ‚ê‚ؤ‚«‚ؤ•چL‚Œ©‚ç‚ê‚é‚و‚¤‚ة‚ب‚ء‚ؤ‚©‚ç‚إ‚à’x‚‚ح‚ ‚è‚ـ‚¹‚ٌپB‚؟‚ب‚ف‚ةپAپu‚آ‚ف‚½‚ؤNISAپv‚جڈ¤•i‚حپAٹî–{پAچw“üژèگ”—؟‚ھ‚©‚©‚è‚ـ‚¹‚ٌپB

ƒAƒJƒl

‚ب‚é‚ظ‚اپB

چ‚ژRگوگ¶

گM‘ُچàژY—¯•غٹz‚حپA”„‹p‚·‚é‚ئ‚«‚ة‚©‚©‚éژèگ”—؟‚إ‚·پBچw“üژèگ”—؟‚ئگM‘ُچàژY—¯•غٹz‚حپA”„”ƒ‚·‚é‚ئ‚«‚جˆê“x‚¾‚¯ژx•¥‚¤‚à‚ج‚ب‚ج‚إپAڈdژ‹‚·‚ׂ«ƒRƒXƒg‚حپAƒtƒ@ƒ“ƒh‚ً•غ—L’†‚ةŒp‘±‚µ‚ؤ‚©‚©‚éگM‘ُ•ٌڈV‚إ‚·‚ثپB

ƒAƒJƒlپEƒ}ƒC

‚ي‚©‚è‚ـ‚µ‚½پB

چ‚ژRگوگ¶

ƒRƒXƒg‚ًٹm”F‚µ‚½‚çژں‚ةƒ`ƒFƒbƒN‚µ‚½‚¢‚ج‚ھڈƒژ‘ژY‘چٹz‚إ‚·پBڈƒژ‘ژY‘چٹz‚ئ‚حپAƒtƒ@ƒ“ƒh‚ج‹K–ح‚ً•\‚·‚à‚ج‚إپAژ‘ژY‚جژ‰؟‘چٹz‚ج‚±‚ئ‚ً‚¢‚¢‚ـ‚·پBچw“ü‚·‚éگl‚ھ‘½‚©‚ء‚½‚è‰^—p‚ھڈ‡’²‚¾‚ء‚½‚è‚·‚é‚ئژ‘ژY‚ح‘‚¦‚邽‚كپAڈƒژ‘ژY‘چٹz‚ھ5”Nˆبڈم‰EŒ¨ڈم‚ھ‚è‚ة‘‚¦‚ؤ‚¢‚é‚à‚ج‚ھˆہگS‚إ‚«‚é‚ئژv‚¢‚ـ‚·پB

ƒ}ƒC

‚ا‚±‚ًŒ©‚ê‚خ‚¢‚¢‚ٌ‚إ‚·‚©پH

چ‚ژRگوگ¶

ٹeƒtƒ@ƒ“ƒh‚جپuŒً•t–عک_Œ©ڈ‘پv‚âپu‰^—pƒŒƒ|پ[ƒgپv‚ب‚ا‚ًŒ©‚ê‚خ‚ي‚©‚è‚ـ‚·‚وپB

ƒAƒJƒl

ڈƒژ‘ژY‘چٹz‚ھ‰؛‚ھ‚ء‚ؤ‚¢‚é‚ج‚حƒ_ƒپ‚ب‚ٌ‚إ‚·‚©پH

چ‚ژRگوگ¶

ˆêٹT‚ةƒ_ƒپ‚ئ‚ح‚¢‚¦‚ـ‚¹‚ٌ‚ھپAŒp‘±‚µ‚ؤڈƒژ‘ژY‘چٹz‚ھŒ¸‚ء‚ؤ‚¢‚éڈêچ‡‚ة‚حپA‰ً–ٌ‚ة‚و‚ء‚ؤژ‘‹à‚ھ—¬ڈo‚µŒ¸ڈ‚µ‚ؤ‚¢‚邱‚ئ‚ھچl‚¦‚ç‚ê‚é‚ج‚إپA‚ ‚ـ‚肨‚·‚·‚ك‚µ‚ـ‚¹‚ٌپBڈƒژ‘ژY‘چٹz‚ھŒ¸‚ء‚ؤ‹àٹz‚ھڈ¬‚³‚‚ب‚ء‚ؤ‚µ‚ـ‚¤‚ئپA‹@“®“I‚ب‰^—p‚ھ‚إ‚«‚ب‚‚ب‚邽‚كپA‰^—p‚ھژ~‚ـ‚ء‚ؤ‚µ‚ـ‚¤ڈêچ‡‚à‚ ‚肦‚é‚ٌ‚إ‚·پBڈƒژ‘ژY‘چٹz‚ح‚إ‚«‚ê‚خپA50‰‰~ˆبڈم‚ ‚é‚ئ‚¢‚¢‚إ‚·‚ثپB

ƒ}ƒC

‚¦پ[پI •|‚¢پI

چ‚ژRگوگ¶

•|‚ھ‚é•K—v‚ح‚ ‚è‚ـ‚¹‚ٌپBچw“ü‘O‚ة‚«‚؟‚ٌ‚ئƒ`ƒFƒbƒN‚µ‚ؤپAچw“ü‚µ‚ؤ‚©‚ç‚à’èٹْ“I‚ةٹm”F‚·‚ê‚خ‚¢‚¢‚¾‚¯‚إ‚·‚©‚çپB

ƒAƒJƒl

’èٹْ“I‚ةٹm”F‚·‚é‚ج‚حپAچ،‚à‚â‚ء‚ؤ‚¢‚é‚©‚ç‘هڈن•v‚¾‚ئژv‚¢‚ـ‚·پB

چ‚ژRگوگ¶

‚ـ‚½پA’·ٹْ‰^—p‚ًچl‚¦‚ؤ‚¢‚邨“ٌگl‚ة‚حچ،‚·‚®•K—v‚بڈî•ٌ‚إ‚ح‚ب‚¢‚إ‚·‚ھپAƒtƒ@ƒ“ƒh‚ً”„‹p‚·‚éڈêچ‡‚حپAگإ‹à‚ھ‚©‚©‚邱‚ئ‚à–Y‚ê‚ؤ‚ح‚¢‚¯‚ـ‚¹‚ٌپB

ƒ}ƒC

گإ‹à‚ء‚ؤپA‚¢‚‚ç‚‚ç‚¢‚©‚©‚é‚ٌ‚إ‚·‚©پH

چ‚ژRگوگ¶

”„‹p‰v‚ج20.315پ“‚إ‚·پB‚½‚ئ‚¦‚خ—ک‰v‚ھ10–œ‰~ڈo‚½‚ئ‚µ‚ؤ‚àپA2–œ315‰~‚حگإ‹à‚ئ‚µ‚ؤژx•¥‚ي‚ب‚¢‚ئ‚¢‚¯‚ـ‚¹‚ٌپBڈƒگˆ‚ب—ک‰v‚حپA7–œ9,685‰~‚ئ‚¢‚¤‚±‚ئ‚ة‚ب‚è‚ـ‚·‚ثپB

ƒAƒJƒl

‚»‚ٌ‚ب‚ةگإ‹à‚إژx•¥‚ي‚ب‚¢‚ئ‚¢‚¯‚ب‚¢‚ٌ‚إ‚·‚©پIپH

چ‚ژRگوگ¶

ژc”O‚ب‚ھ‚çپA‚»‚ê‚ح•د‚¦‚ç‚ê‚ـ‚¹‚ٌپB‚¾‚©‚çپA‚ق‚â‚ف‚ة”„‹p‚ح‚µ‚ب‚¢‚ظ‚¤‚ھ‚¢‚¢‚ٌ‚إ‚·پB‚إ‚«‚邾‚¯’·ٹْ‚إ‰^—p‚·‚邱‚ئ‚ًگS‚ھ‚¯‚ـ‚µ‚ه‚¤‚ثپB

ƒ}ƒC

پu‚آ‚ف‚½‚ؤNISAپv‚حپA”ٌ‰غگإ‚¾‚©‚ç‚ـ‚é‚ـ‚é—ک‰v‚ة‚ب‚ء‚ؤ‚¢‚é‚ٌ‚إ‚·‚à‚ٌ‚ثپB‚â‚ء‚د‚èپA‚·‚²‚¢پB

چ‚ژRگوگ¶

Œb‚ـ‚ꂽگ§“x‚إ‚·‚و‚ثپB‚¾‚©‚炱‚»پAˆêگl1کgپA”Nٹش40–œ‰~‚ھڈمŒہ‚ئ‚³‚ê‚ؤ‚¢‚é‚ج‚إ‚·‚ھپB‚¨“ٌگl‚ح‚·‚إ‚ةپu‚آ‚ف‚½‚ؤNISAپv‚إŒûچہ‚ً‚آ‚‚ç‚ê‚ؤ‚¢‚é‚ج‚إ‚²‘¶‚¶‚¾‚ئژv‚¢‚ـ‚·‚ھپAگV‚µ‚Œûچہ‚ً‚آ‚‚éڈêچ‡پA3‚آ‚جژي—ق‚ج’†‚©‚ç‘I‚ر‚ـ‚·پBٹo‚¦‚ؤ‚¢‚ـ‚·‚©پH

ƒAƒJƒl

‚ا‚¤‚¾‚ء‚½‚©‚بپH ƒAƒhƒoƒCƒX’ت‚è‚ةŒûچہ‚ًٹJ‚¢‚½‚ج‚إپA–Y‚ê‚ؤ‚µ‚ـ‚ء‚½‚©‚àپcپcپB‚à‚¤ˆê“x‹³‚¦‚ؤ‚¢‚½‚¾‚¢‚ؤ‚¢‚¢‚إ‚·‚©پH

چ‚ژRگوگ¶

Œûچہ‚حپAˆê”تŒûچہ‚©پA“ء’èŒûچہپiŒ¹گٍ’¥ژû‚ ‚èپjپA“ء’èŒûچہپiŒ¹گٍ’¥ژû‚ب‚µپj‚ج3‚آ‚ ‚è‚ـ‚·پB‚ف‚ب‚³‚ٌ‚ج‚و‚¤‚ب‰ïژذˆُ‚ح“ء’èŒûچہپiŒ¹گٍ’¥ژû‚ ‚èپj‚ً‘I‚ر‚ـ‚µ‚ه‚¤پB

ƒ}ƒC

‰½‚ھˆل‚¤‚ٌ‚إ‚µ‚½‚ء‚¯پH

چ‚ژRگوگ¶

گو‚ظ‚ا‚¨کb‚µ‚µ‚½‚و‚¤‚ةپA’تڈيپA”„‹p‚µ‚½—ک‰v‚حپA‚»‚ج”N‚ةٹm’èگ\چگ‚ً‚µ‚ؤگإ‹à‚ًژx•¥‚ي‚ب‚¯‚ê‚خ‚ب‚è‚ـ‚¹‚ٌپB‚¯‚ê‚ا“ء’èŒûچہپiŒ¹گٍ’¥ژû‚ ‚èپj‚ب‚çپA‹âچs‚âڈطŒ”‰ïژذ‚ھپu”Nٹشژوˆّ•ٌچگڈ‘پv‚ئ‚¢‚¤‚à‚ج‚ً‚آ‚‚ء‚ؤ‚‚êپAٹm’èگ\چگ‚ج•K—v‚ھ‚ب‚¢‚ٌ‚إ‚·پB

ƒAƒJƒl

‚½‚µ‚©‚ةپA‚»‚ٌ‚بگà–¾‚ًژَ‚¯‚ؤ‚¢‚½‚و‚¤‚بپcپcپBژ葱‚«‚µ‚ب‚‚ؤ‚¢‚¢‚ج‚حƒ‰ƒN‚إ‚·‚ثپB‰ïژذˆُ‚جژ„‚½‚؟‚ح•پ’iپAٹm’èگ\چگ‚ب‚ٌ‚ؤ‚µٹµ‚ê‚ب‚¢‚إ‚·‚µپB

ƒ}ƒC

پuگد—§“ٹژ‘پv‚ة‚آ‚¢‚ؤپA‚¾‚¢‚ش—‰ً‚إ‚«‚ؤ‚«‚½‚ثپB

ƒAƒJƒl

ژں‚ح‹ï‘ج“I‚ةپAژ„‚½‚؟‚جژû“ü‚إ—\’肵‚ؤ‚¢‚é“ٹژ‘‹àٹz‚ھ–³—‚ج‚ب‚¢‚à‚ج‚ب‚ج‚©چ‚ژRگوگ¶‚ةƒWƒƒƒbƒW‚µ‚ؤ‚ظ‚µ‚¢‚إ‚·پI

▷Chapter4 ژ©•ھ‚جƒ‰ƒCƒtƒXƒ^ƒCƒ‹‚ةچ‡‚ء‚ؤ‚é‚©Œںڈط‚µ‚ب‚‚؟‚ل

ژ©•ھ‚جƒ‰ƒCƒtƒXƒ^ƒCƒ‹‚ةچ‡‚ء‚ؤ‚é‚©پAŒںڈطپBگد—§“ٹژ‘‚ً‚ح‚¶‚ك‚ؤ‚ف‚و‚¤پI

iDeCoپiƒCƒfƒRپj‚ح”N––’²گ®‚ھ•K—vپH ڈٹ“¾چTڈœ‚ًژَ‚¯‚é‚ئ‚¢‚‚ç–ك‚é‚ج‚©‚ً‰ًگà

”N‹à‚جژَ‹‹ٹzپ`‚ي‚½‚µ‚ح‚¢‚‚ç‚à‚炦‚éپH ”N‘مپE”NژûپEگE‹ئ•ت‚ة‰ًگàپ`

پuگe‚ً•}—{‚·‚éپv‚ء‚ؤ‚ا‚¤‚¢‚¤‚±‚ئپH گإ‹à‚ئŒ’چN•غŒ¯‚إ‚حˆظ‚ب‚é“_‚ً—‰ً‚µ‚و‚¤

”N‹àژَ‹‹ژز‚جٹm’èگ\چگپ`•K—vپH •s—vپH ’m‚ç‚ب‚¢‚ئ‘¹‚·‚éƒPپ[ƒX‚ً‰ًگàپ`

چ‘–¯”N‹à•غŒ¯—؟‚ج–¢”[پ`•¥‚ي‚ب‚‚ؤ‚à—ا‚¢پH •¥‚ي‚ب‚¢‚ئ‚ا‚¤‚ب‚éپH پ`