前の記事

住宅ローンの事務手数料とは?相場や保証料との違いを解説!

2025.8.7 マイホームの夢、叶えよう!住宅ローンの基礎知識

金利とは、お金を借りた額に応じて支払う利息を決める割合を指します。

例えば、100万円を借り入れるとして、金利(年利)が1%の場合は支払うべき利息は1年で1万円(100万円×1%)、2%であれば利息は年2万円(100万円×2%)です。

このように、基本的には金利が高いほど支払う利息も多くなり、返済総額に大きな影響を与えます。

住宅ローンの金利タイプは「変動金利型」「固定金利期間選択型」「超長期固定金利型」の3種類あります。2024年以降、日本銀行の金融政策の変更にともない、住宅ローンの金利も上昇傾向にあるため、ご自身に合う金利タイプをしっかり見極めることが大切です。

これから住宅の購入を考えている方は以下の記事も参考にしてみて下さい。住宅ローンの適切な借入額について解説しています。

住宅ローンの利用を検討する際、金融機関のWEBサイトや店頭に表示されている金利をチェックし、できるだけ低い(数字が小さい)ものを選ぼうとする方も多いかもしれません。しかし、これは「基準金利」と呼ばれるもので、実際には基準金利で住宅ローンを借り入れる方は少ないのが事実です。

ほとんどの方が、基準金利から優遇幅 (注) を引いた「適用金利(借入時の金利)」で借り入れをしています。

適用金利(借入時の金利)=基準金利−優遇幅

基準金利は、各金融機関が店頭やWEBサイト上で公表する金利です。金融機関によっては店頭金利または店頭表示金利などと呼ぶこともあります。

一方、適用金利は基準金利から金利優遇、すなわち割引を受けたあとの金利です。現在、実際に住宅ローンを借りる際に適用される際には、この適用金利が適用されるケースが多くなっているようです。

優遇幅は、申込者ご自身の年収や勤務先といった個人情報、物件に関する情報、返済計画など、様々な要素に基づいて申し込み時の審査で決定されます。

3種ある住宅ローンの金利タイプのなかからどれかを選ぶ際には、金利(割合)だけを見るのではなく、それぞれのメリット・デメリットを理解して選ぶことが大切です。

下の表は横にスクロールできます

| 変動金利型 | 固定金利期間選択型 | 超長期固定金利型 | |

|---|---|---|---|

| 適用金利 | 半年ごとに見直し | 一定期間の金利を固定 | 完済まで変更なし |

| 返済額 | 5年ごとに見直し | 固定金利特約期間終了後に見直し | 完済まで変更なし |

| メリット | 将来的に金利・返済額が下がる可能性がある | 一定期間の金利・返済額が確定する | 借入当初からに最終返済日までの金利・返済額が確定する |

| デメリット | 将来的に金利・返済額が上がる可能性がある | 固定金利特約期間の終了後に金利・返済額が上がる可能性がある | (借入当初は)変動金利型に比べて一般的に金利・返済額が高い |

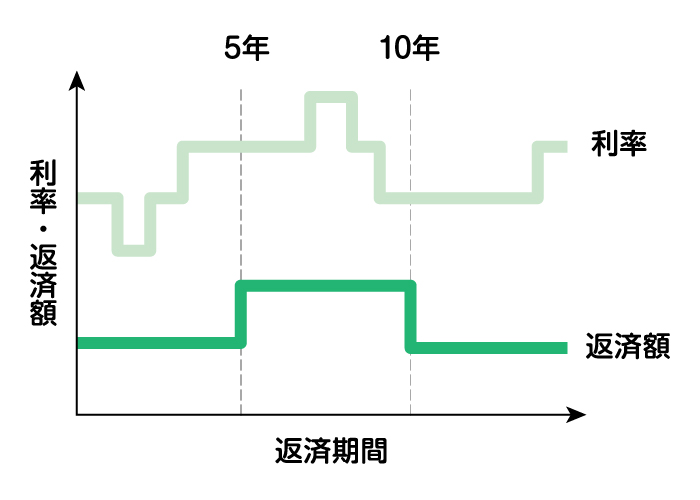

変動金利型は、金利が一定期間ごとに見直され、借入期間中に適用金利が変動するタイプです。金利の見直しは、通常年2回、半年ごとに行われますが、「5年ルール」や「125%ルール」といった返済額の大幅な上昇を防止する仕組みがあります。

メリットは、一般的に3つの金利タイプのなかで当初の適用金利が最も低いことです。また、金利が下がるとそれに合わせて返済額も減少します。デメリットは、金利が上がった場合は返済額も増加することや、あらかじめ将来の返済額を確定できず、返済計画を立てにくいことなどがあげられます。

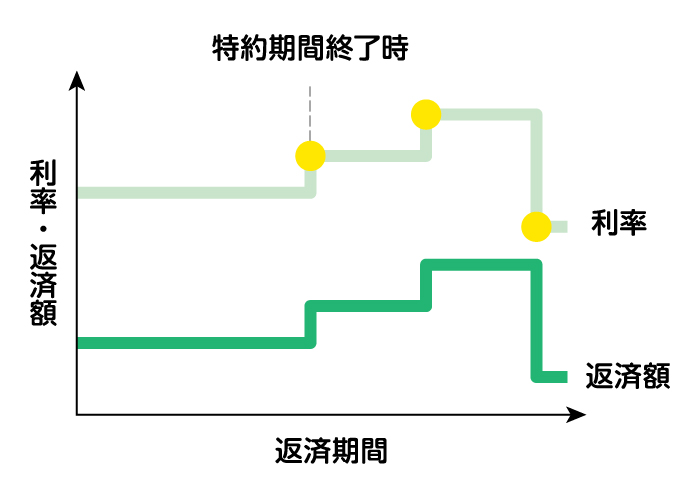

固定金利期間選択型は、借入後の一定期間、金利が固定されるタイプです。固定期間終了時には、その後の金利タイプを変動金利にするか、その時の金利で再度、固定金利期間を設定するかを選択できます。

メリットは、一定期間の金利(返済額)を確定できることです。デメリットは、固定期間終了後の金利や返済額を確定できず、金利(返済額)が上がる可能性があることなどがあげられます。

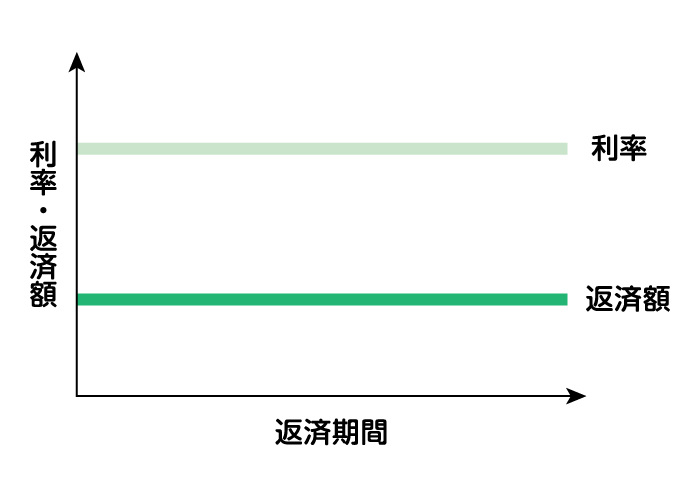

超長期固定金利型は、契約時から返済期間が終了するまで、金利が固定されているタイプです。

メリットは、完済までの金利(返済額)が確定している点です。そのため、返済計画を立てやすく、将来のライフプランを設計しやすいでしょう。

デメリットは、ほかの2つのタイプより金利が高めに設定されていることが多いことです。また、返済期間中に市場金利が下がった場合でも、適用金利が変わらないため返済額は下がりません。

どの金利タイプを選べばよいか迷う方は、以下の選び方を参考にしてみましょう。

金利タイプを選ぶ際は、ご自身のライフプランを考慮し、無理なく返済できるタイプを選択しましょう。住宅ローンの返済期間は一般的に20年〜30年と長期にわたるため、その間に起こる可能性があるライフイベントや家計収支の変化なども想定しながら、無理なく返済を続けられるかを検討する必要があります。

例えば、子どもの教育費がかさむ期間や、子育てや介護で一時的に仕事をセーブしたりする期間が見込まれる場合には、その期間中は金利が上がらないように固定金利期間選択型や超長期固定金利型を選ぶとよいでしょう。

住宅購入後に想定されるライフイベントは人によって異なりますが、一般的には以下のようなライフイベントが考えられます。

下の表は横にスクロールできます

| 年代 | ライフイベント | 想定される支出や家計の変化 | 金利の選択例 |

|---|---|---|---|

| 30代 |

|

|

今後の支出増加やまとまった出費を考慮して、返済計画が立てやすい全期間固定金利型を選ぶ |

| 40代 |

|

|

支出の多い時期の負担を抑えることを考慮して、変動金利型を選ぶ。

まとまった出費がある時期に金利上昇を避けたい場合は固定金利期間選択型を選ぶ方法も。 |

| 50代 |

|

|

返済期間が短いことを考慮して、金利負担を抑えやすい変動金利型を選ぶ。 |

ご自身のライフプランを作成し、自分にあった金利タイプを選びましょう。

返済期間中の金利変動を受け入れられる場合は、将来の金利を想定し、金利タイプごとの返済総額を比較して選ぶのもよいでしょう。

例えば、借入金額3,000万円、返済期間30年間、返済方法を元利均等返済として、以下の金利条件で変動金利型と超長期固定金利型でシミュレーションしてみると、以下のとおり返済総額に差があることがわかります。

下の表は横にスクロールできます

| 変動金利型 | 超長期固定金利型 | |

|---|---|---|

| 想定金利 |

当初:0.925%

5年目から:1.156% 10年目から:1.445% |

2.68% |

| 返済月額 |

当初:95,461円

5年目から:98,142円 10年目から:100,903円 |

121,362円 |

| 返済総額 | 35,832,900円 | 43,690,320円 |

さまざまな条件でシミュレーションをしたい方は、 こちら からシミュレーションしてみてください。

2024年3月の日本銀行によるマイナス金利政策解除以降、金利は上昇傾向にあります。

将来的にも金利上昇傾向が続くと、住宅ローンの返済額にも影響を与える可能性があるため、ゆとりを持った返済計画を立て、金利上昇時の影響をあらかじめ把握しておくことが大切です。

金利上昇時の住宅ローン返済プラン見直し方法は こちら

月々の返済額を無理なく設定し、返済計画にゆとりを持たせるようにしましょう。毎月の収支に余裕があれば、金利上昇が起きても急激な家計圧迫を防ぐことができます。また、余裕資金を確保しておくなど、日頃から家計を工夫することもおすすめです。

金利が上がった場合に返済額がどれくらい増えるのか、シミュレーションなどを活用してあらかじめ把握しておきましょう。具体的な数字で確認すれば、将来的な返済額の見通しも立てやすくなります。

金利が大きく上昇した場合、より金利の低い住宅ローンへの借り換えも一つの方法です。ただし、金利だけでなく、借り換えにかかる手数料なども含めて比較検討することが大切です。

なお、借り換え時には新たに審査を受ける必要があります。そのため、その時の状況によっては審査に通らず、借り換えができない可能性があることは心に留めておきましょう。

最後に、三井住友銀行の住宅ローンが選ばれる理由を紹介します。

ここまで紹介した「変動金利型」「固定金利期間選択型」「超長期固定金利型」の3つの金利タイプに加えて、これらを組み合わせたミックスプランなど、豊富な金利プランから選べます。

例えば、三井住友銀行のバランスパックは、借入金額の50%以上を固定金利(固定金利特約型・超長期固定金利型)で借り入れる金利プランで、固定金利と変動金利のメリットをバランス良く組み合わせており、借入額の一部を固定金利にしておくことで、金利上昇リスクの分散にもつながります。

三井住友銀行が提供しているデジタル口座のOliveを契約後、三井住友銀行の住宅ローンを利用することで、Vポイントアッププログラムの還元率が1%アップします。これにより、Vポイントがさらに貯まりやすくなり、貯まったVポイントは買い物や投資などに使えるため家計支出の軽減に役立ちます。

住宅ローンの申し込みは公式WEBサイトから、借入中の手続きはSMBCダイレクトからかんたんに行うことができます。店舗の営業時間中に出向く時間を取りにくいという方にもおすすめです。

返済中の「もしも」に備える保障も充実しています。住宅ローンの借り入れでは、返済期間中に債務者が死亡・高度障害状態となった場合に借入残高がゼロになる団体信用生命保険に加入するのが一般的です。

三井住友銀行は、8大疾病に罹患した場合の「8大疾病保障付住宅ローン」や、連帯債務のどちらか一方に万一のことがあった場合に残高がゼロになる「クロスサポート」を提供しています。一般的に、連帯債務は主契約者に万一のことがあった場合のみ保障されるため、どちらの場合も保障されるというのは安心です。

実際に三井住友銀行の住宅ローンを利用されている方からも、借り入れの決め手となった理由について以下のようなお声をいただいています。

「クロスサポートを提供していたため」

「クロスサポートが理想に合っていたため」

住宅ローンの借入後も、ライフプランをサポートしてくれる体制が整っています。例えば、予期せぬライフプランの変化で住宅ローンの返済に困難が生じた際に一定期間返済額を軽減できたり、住宅ローン返済中のマネープランを相談できたりと、さまざまなサポートを受けられます。長期間にわたる住宅ローンの返済で不安を感じる方も、安心して利用できるでしょう。

金利は住宅ローンの返済総額に大きな影響を与え、住宅ローンを選ぶ際の重要な要素の1つです。これからのライフプランも考慮しながら、無理なく返済を続けられる金利タイプを選びましょう。

金利が上昇傾向にある現在では、金利上昇にともなう返済額の増加を見据えて、余裕を持った返済計画を立てることや、借入額の一部を固定金利にしておくことが効果的です。

住宅ローンは返済期間が長期にわたるため、起こりうるあらゆるリスクを想定しながら自分に合う金利プランを選ぶことが大切です。

續恵美子

ファイナンシャルプランナー(CFP®、ファイナンシャル・プランニング技能士)。

生命保険会社にて15年勤務したあと、ファイナンシャルプランナーとしての独立を目指して退職。その後、縁があり南フランスに移住。夢と仕事とお金の良好な関係を保つことの厳しさを自ら体験。

渡仏後は2年間の自己投資期間を取り、地元の大学で経営学修士号を取得。地元企業で約7年半の会社員生活を送ったあと、フリーランスとして念願のファイナンシャルプランナーに。生きるうえで大切な夢とお金について伝えることをミッションとして、マネー記事の執筆や家計相談などで活動中。