次の記事

中学受験後も高額出費が続く! 学費年間約100万円、交際費毎月1万円

2020.7.8セキララ子育てマネー

家族構成:夫34歳(会社員)、息子1歳5ヵ月

年収:約300万円

世帯年収:約800万円

月間貯蓄額:10万円(美恵さん5万円、夫5万円)

住宅:賃貸(現在、新居を建築中)

資産:約750万円

<美恵さん>預金

約300万円、社債 約100万円

<夫>企業年金 約150万円、株(NISA) 約200万円

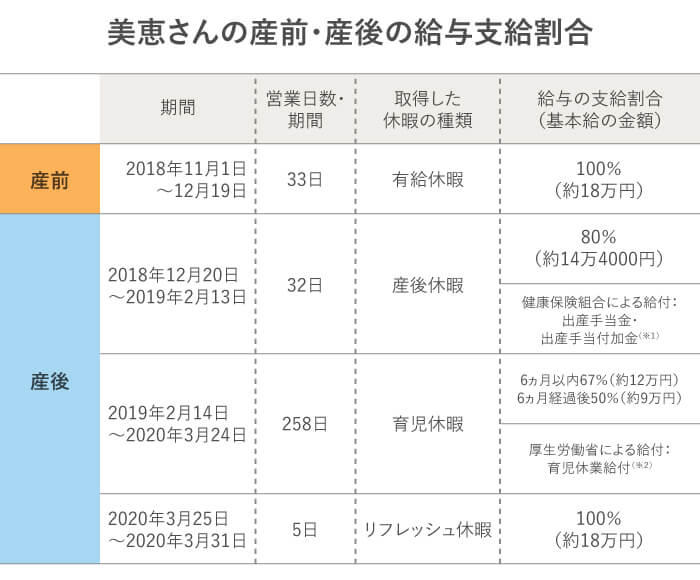

私たち夫婦の場合、正社員で共働きなこともあり、収入は比較的安定していると思います。ただ、2018年12月に長男を出産した際には産前・産後に私が仕事を休むことになるので、少し不安でしたね。

幸い、支給割合は減るものの産前・産後休暇の給与保障があったので助かりました。さらに、「有給休暇」と「リフレッシュ休暇」を活用して、できるだけ収入が減らないように工夫もしたんです。

産前休暇の代わりには、これまで貯めていた33日間の有給休暇を充てることで給与保障が100%に。また、勤続10年で取得できるリフレッシュ休暇を産後5日間に充てることで、同じく給与保障が100%となる期間が増えました。

さらに、有給休暇、リフレッシュ休暇にすることでその期間は賞与の算定期間の対象に。どの種類の休暇を取得するかで給与や賞与が変わってくるので、慎重に検討しましたね。

出産費用は、約54万円(535,138円)とやや高め。ただ、健康保険による出産育児一時金〈42万円〉+出産育児一時金付加金〈2万円〉が戻ってきたので、実際は約10万円(95,138円)の支払いですみ、ホッとしました。

また、確定申告の医療費控除で約8,000円が戻ったので、生活費に充てました。

出産費用:535,138円

戻ってきたお金:440,000円(健康保険)

実際にかかった費用:95,138円

<参考データ>

出産費用の全国平均 505,759円

出産費用は予定通りでしたが、想定外だったのは出産準備品です。おくるみ、おむつ、ほ乳瓶など、細かいものだけで約10万円! 育児用品って、こんなにお金がかかるの!?とびっくりしました。親が援助してくれたので、本当にありがたかったです。

出産準備で育児用品にかかった費用

約10万円

細々した日用品の負担が大きかったので、高額な育児用品は、できるだけ慎重に。リサイクルやふるさと納税などを利用して安く抑えました。

工夫して揃えた高額な育児用品

出産祝い金は、合わせて50万円ほどいただきました。親戚・友人・会社関係の方々には、内祝いとして半額返し(13万円)を。残りは、出産準備・入園準備費用として封筒に入れて手元で管理し、必要なときに使っています。

出産でいただいたお祝い金

50万円

<内訳>

夫の両親:10万円

夫の祖父母:5万円

私の両親:10万円

親戚・友人・会社関係:25万円

また、出産した記念に長男名義の通帳をつくりました。定期的に長男の誕生時の体重と同じ金額を預金しているほか、父母からのお年玉などを貯めています。息子が大きくなったらプレゼントする予定。有意義に使ってほしいですね。

職場復帰するタイミングで、長男は、職場近くの保育園の1歳児クラスに入園しました。保育料の無償化は3歳児から適用されるので、現在は保育料が月に約45,000円。加えて、給食費、絵本代、教材代などの諸経費で毎月約5,000円が必要に。

児童手当(15,000円/月)は、保育料に充てています。

毎月の保育料

約45,000円

毎月の保育園諸費用

約5,000円

入園準備にかかった費用

約10万円

保育料はある程度覚悟してしたのですが、保育園の準備品に約10万円もかかってしまったのは痛かったですね。布団カバー、通園バッグ、食事用エプロンは手作り必須だったのですが、私は裁縫が苦手なので手芸店などに頼みました。支払いは、出産お祝い金や預金でまかないました。

そのほか、子どもの送迎に便利な自分用のパンツスーツを買いそろえるなど、保育園入園直後に気づいたら、出産前から預金が約30万円減っていました。

子どもの教育費は、保育園から大学卒業までで約1,000万円をイメージしています。私は中学・高校は公立と思っていますが、夫は、自主性を重んじる国立の小学校や中学校なども検討。本人の希望に合った進学をさせたいので、教育費の備えとして学資保険にも興味があります。

現在、家賃2万円の社宅に住んでいますが、予算4,500万円(土地建物込み)の自宅を建設予定。教育費に住宅ローンが加わることを考えると、やっぱり不安ですね。

これまでは夫婦別の財布で家計や貯蓄を管理していましたが、そろそろちゃんと考えたいと思っています。まずは教育費の貯蓄を目標にして、その後は順調に住宅ローンを返せるように家計を見直していきたいです。

美恵さん夫婦の場合、教育費に備えると同時に、新たに住宅ローンの返済をしていく必要があります。毎月の返済額にもよりますが、これまで通りのお金の使い方をしていると家計がピンチになる可能性も! しっかりと管理していきましょう。

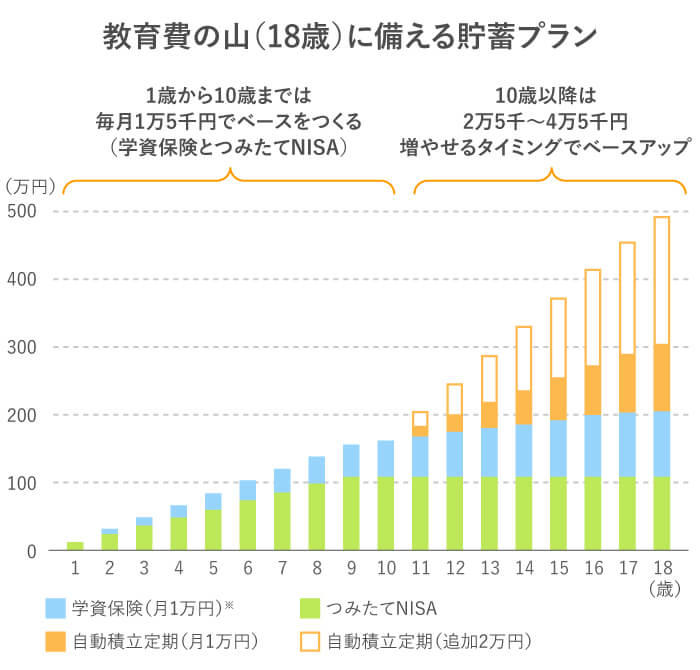

大学受験から卒業までが教育費の山。受験する高校3年時には受験費用や入学金など何かとお金がかかるので、17歳までに教育費のベースをつくるのが理想です。難しいなら18歳まででいいので、計画を立てましょう。

大学にかかる入学金・授業料(4年間)は、私立理系で約500万円、私立文系で約400万円、国立だと約250万円が想定されます。

教育資金はムリのない範囲で備えることが大切です。まずは児童手当分の15,000円から積み立ててみましょう。

児童手当は、3歳以降は10,000円に下がりますが、15歳になるまで積み立てれば約200万円になります。

おすすめは、児童手当が10,000円に下がっても、当面は月15,000円の積み立てを維持すること。これを最低ラインとし、貯蓄が増やせるタイミングで一気にペースを上げていきます。

15,000円のうち、10,000円程度を学資保険(または学資保険+自動積立定期)に、残りの5,000円は「つみたてNISA」を利用して、投資信託の積み立て運用をしてみるのも手。

つみたてNISAとは、通常、投資信託の運用で得た利益(運用益)にかかる20.315%の税金が、年間40万円まで、最長20年間非課税になる制度です。

学資保険は短期払いで1〜10歳まで積み立てれば、17歳時点で約100万円を受け取ることができます。※

つみたてNISAも毎月5,000円で16年間積み立てると元金96万円となり、運用次第ではさらにプラスに。仮に毎月5,000円を想定利回り3%の運用商品で16年間積み立てた場合、123万円になる計算です。ただし元本割れのリスクもあることを忘れずに。

さらに、10歳になって学資保険の払込が終わった後、自動積立定期に毎月10,000〜30,000円を追加で積み立てると、18歳までに約96万〜約288万円貯まります。

学資保険、自動積立定期、つみたてNISA口座の資産運用を合わせると、18歳までに約300万〜500万円が貯まる計算です。教育費が足りなければ、預金などを充てるとよいでしょう。

給料アップなどで余裕ができたら、自動積立定期またはつみたてNISAでの運用額を増額してもよいですね。さまざまな貯蓄法を組み合わせて、お金が増える可能性を広げていきましょう。

ただし、教育資金は必要な時期が決まっているので、価格変動リスクのある投資信託などの資産は、貯蓄全体の1/3程度までに抑えるように注意してください。

家計アドバイス監修:ファイナンシャルプランナー 豊田 眞弓(とよだ まゆみ)