前の記事

3年間で夫婦資産1,200万円! 秘訣は「小銭専用の貯蓄口座」

2020.3.18マネー習慣

國場

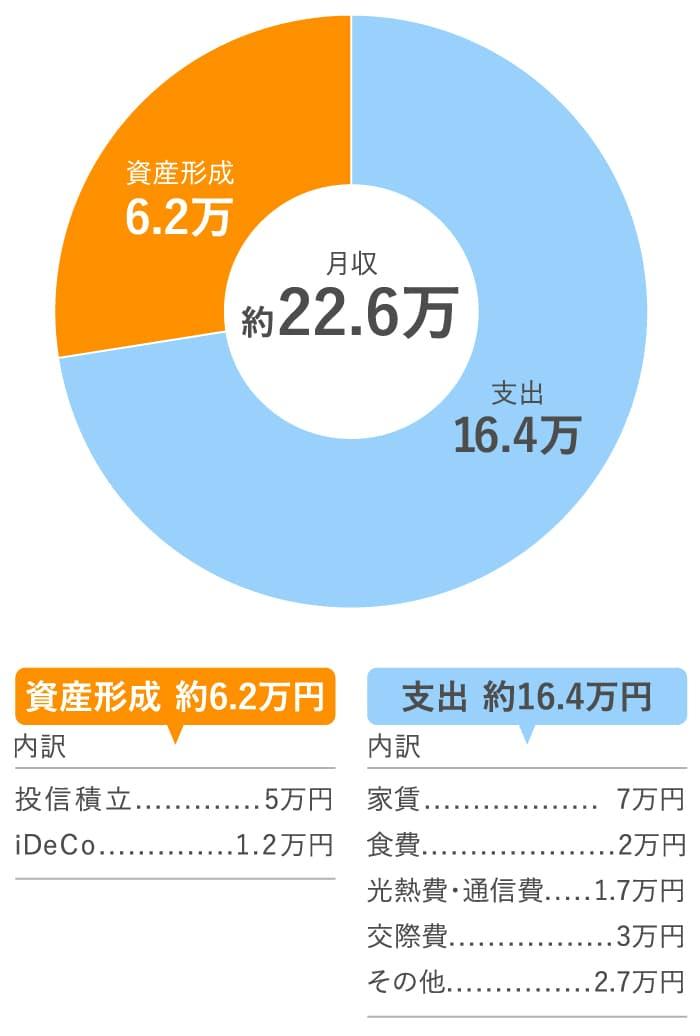

まず、毎月の家計についてなのですが、手取り収入がおよそ22.6万円、その中から資産運用のためのお金を先取りして、残りでやりくりをされているそうですね。

パーサ

毎月、投信積立に5万円、iDeCoに1.2万円を積み立てていて、残りのおよそ16万円でやりくりできるように目標を立てています。

國場

素晴らしいです。手取り収入約22.6万円のうち、毎月1/4以上を資産形成に回すのは簡単ではありません。

パーサ

一人暮らしをしていることもありカツカツなので、収支が赤字になる月も。そういう時はボーナスで補填しています。

國場

健全な家計の大前提は、支出を収入内に収めることですが、パーサさんの場合、純粋な支出だけを見ると十分黒字に収まっていますね。

赤字になる月もあるというのは、資産形成のお金も支出とみなしているからなのですね。

パーサ

浪費しない仕組みを作りたくて、あえて資産形成のお金を支出に組み込んで、自由に使えるお金を減らしていました。

國場

とてもいい方法だと思います。パーサさんはとてもやりくり上手ですが、家計簿はつけていらっしゃいますか?

パーサ

はい。極力その日のうちに手書きの家計簿に記録して、時間のある週末にパソコンにデータ入力しています。見返した時にデジタルの方がわかりやすいので。

國場

家計管理術はバッチリですね。基本的に、家計は1ヵ月単位で管理するものですが、パーサさんのように管理能力が高い方なら、ボーナスも含めた1年単位で収入の範囲に支出が収まっていれば問題ありません。

パーサ

よかったです。最近仕事が忙しくてあまり家計管理にも時間をかけられなくなっていたので、このままで良いか少し不安だったんです。

國場

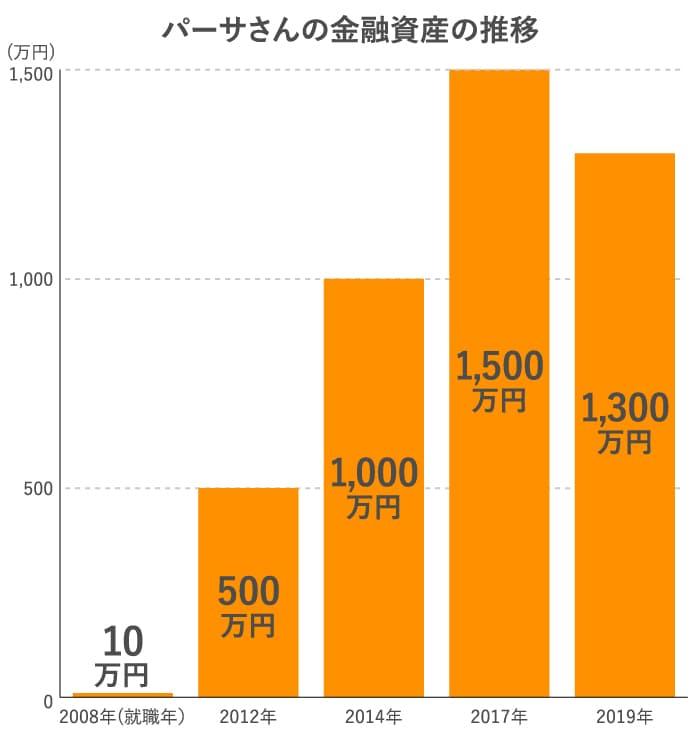

パーサさんは就職して4年経った2012年に500万円を貯めていらっしゃいますね。

パーサ

就職当初は手取り約14万円だったのですが、すぐに社内の預金制度を利用して月3万円の積立貯蓄をスタートしました。実家暮らしだったので5万円を実家に入れて、それ以外に使わないお金は自然と貯まっていきました。

國場

就職してすぐ貯蓄を始めるのは、すごい!

パーサ

恥ずかしながら学生時代はお金を貯めることをしてきませんでした。でも、「社会人になって自分で稼ぐようになったら、貯蓄をするべきなんだろうな」という意識は漠然と持っていました。

國場

資産形成のスタート地点でこれだけ堅実にお金を管理されているので、ご両親の金銭感覚もしっかりされているのではないでしょうか?

パーサ

言われてみれば、両親とも倹約家だと思います。

國場

なるほど。お金の話って、家の外ですることが少ないため、親の金銭感覚が子どもへ引き継がれやすいんです。ただ、親の生きた時代と今では金銭感覚や価値観にギャップがあるので、社会人になったら自分なりの価値観を形成していく必要があります。

その点、パーサさんは親御さんの価値観と自分の価値観をうまく融合させて、時代に合ったやりくり法を上手に築けているのでしょう。

パーサ

そうかもしれません。普段は節約しつつも、友達との交際費はケチケチしないなど、お金の使い方にメリハリをつけることを意識しています。

國場

それ、すごく重要です。予算に制約があるなかで、自分は何にお金を使うと幸せなのか、優先順位をつけて大事なものからお金を使うようにすれば、同じ金額使うにしても幸福度はぐんと増しますよね。

パーサ

貯蓄の話に戻るのですが、私の場合、社内の預金制度で貯蓄を始めました。お金を貯める制度にはいろいろあると思いますが、この選択肢についてはよかったのでしょうか。

國場

もちろんOKです。確実に貯蓄を増やしていくためには、お給料に手をつける前に確保する「先取り貯蓄」をするのが理想とされています。パーサさんのように社内預金や財形貯蓄などの会社の制度を利用してもいいですし、お給料が振り込まれる銀行で自動積立定期預金を設定してもいいでしょう。もちろん、少し手間ですが自分で普通預金に貯めていくこともできます。

パーサ

私は貯蓄から投資にも回していますが、手元に貯めておくお金の目安ってあるのでしょうか?

國場

「生活防衛費」を貯める必要があります。これは、勤務先が倒産してしまった場合や、仕事を辞めたくなった場合など、再就職するまでの生活費を確保するためのお金。会社員であれば月の支出の3ヵ月分を目安に。個人事業主や自営業なら、1年間は暮らしていけるくらいのお金を準備しておきたいですね。

國場

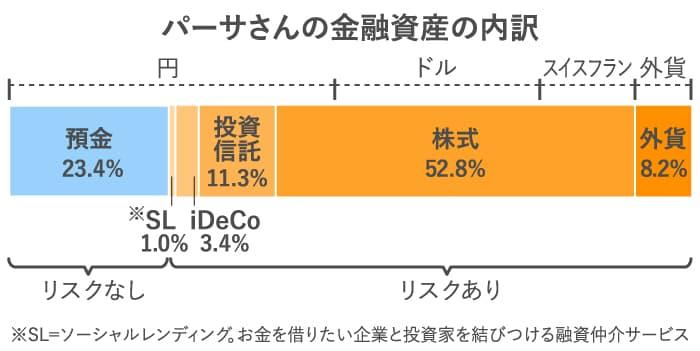

次に、パーサさんの資産の内訳をみていきましょう。ブログでもハイブリッド投資家と自称されているように、いろいろな金融商品をお持ちですね。初めて資産運用を意識されたのはいつですか?

パーサ

2014年に投資の運用益が非課税になるNISA制度ができた時です。2012年に初めての金融商品として国債を購入しましたが、大きく増やすことはできませんでした。もっと効率のいい資産運用はないかと調べていたら、ちょうどNISAが新設されたことを知ったんです。

國場

最初にどのような商品を購入されたのでしょう?

パーサ

日本の個別株がメインでした。今考えたら、結構リスクの高い選択だったと思います。貯蓄もある程度貯まっていたので、150万円を初期費用として「仮に全部無くなってもいいや」という気持ちで始めました。

國場

恐怖心はありませんでしたか?

パーサ

もちろんありました。それまで“投資はギャンブル”という感覚が強かったです。ただ、金融資産も1,000万円を超えていたので、多少リスクがあっても大きく増える可能性のある投資に挑戦してみようと思えました。

國場

どのように勉強されたのですか?

パーサ

投資ブロガーの方たちの記事ですね。ブログ記事には成功も失敗も含め、いろんな方の実体験が書かれているので、投資未体験の私にはすごく心に響きました。

國場

今はどのような方針で資産運用されているのでしょう?

パーサ

毎月の投信積立とiDeCoでは、全世界や先進国などに投資するバランス型の投資信託でリスクを抑えた運用をしています。一方、ボーナスは、株などリスクの高い投資の資金としています。プロの目から見て私の資産運用はどうでしょうか。

國場

将来必要なお金を作るための資産運用では、ゆっくりと着実にお金を増やしていかなければなりません。その方法として、国内外の株式や債券など値動きの違う複数の資産を保有する「分散投資」、定期的に商品を購入して値下がりのリスクを抑える「積立投資」が重要。

パーサさんの毎月の積立投信とiDeCoで、この分散・積立のセオリーに則った運用ができています。

核となる部分はリスクを抑えた運用ができているので、他の部分ではリスクをとった投資を続けていって問題ないでしょう。投資の知識も豊富なので、これからもハイブリット投資をしていってください。

手取り14万円の初任給からコツコツ貯蓄をスタートし、資産形成を始めたパーサさん。最初は怖いと思っていたリスクのある資産運用も、知識を増やして経験を積み、自分なりの方法にたどり着きました。1,300万円の金融資産を築いた裏には、パーサさんの学ぶ姿勢、挑戦する姿勢が隠されていました。

家計管理も資産運用も継続が力なり。“みんながやっている方法”に学びながら、自分が一番幸せになれるお金の使い方、自分の性格に合った資産運用の方法を探してくださいね。

國場 弥生(くにばやよい)

ファイナンシャルプランナー

証券会社勤務時に個人向けの資産運用プラン作り、アドバイス業務を行う。ファイナンシャルプランナーへ転身後は(株)プラチナ・コンシェルジュ取締役として個人相談を始め、書籍や雑誌・Webでの執筆活動など幅広く活動する。