前の記事

資産運用、家族に内緒にしてる?

2020.4.1となりの資産運用

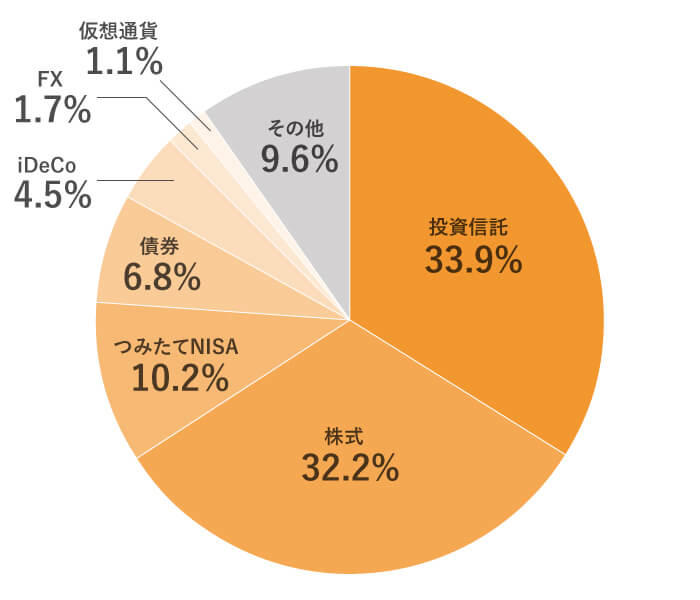

投資と言えばひと昔前は、株が主流でした。今回のアンケート調査での1位は「投資信託」。マネービバの読者の皆さんは、より安定した投資を選ぶ傾向があると言えるのではないでしょうか。

ちょっとここで、投資信託をご存じない方のために解説を。

投資信託とは、ひと言でいうと“投資の福袋”。しかも、ジャケット、シャツ、パンツ、帽子など、中に何が入っているかを知ったうえで買うことができる福袋です。何を入れるかはお店の人が決めています。

投資信託も、国内株、外国株、国内債券、外国債券など、ファンドマネージャーという投資の専門家が選んだものが、1つの投資信託に多い場合は数千個程度入っています。

みんなから集めたお金をまとめて投資するので、一人が出すお金は少なくてもOK。集めたお金をたくさんの投資先に投資することで、リスクを分散して下げる効果が期待できます。

また、今回のアンケート調査では、投資信託を多く取り扱っている「つみたてNISA」や「iDeCo」を選んだ人も多くいました。

これらは、商品の名前ではなく国が作った“税金を優遇してくれる制度”。上手に活用して、自分で運用しながら資産形成することを後押ししています。

つみたてNISAは、国の基準を満たした、手数料が比較的低く、長期投資に向いた投資信託などを毎月買っていく制度です。本来もうかったお金(運用益)には約20%の税金がかかりますが、この制度を利用すれば年間40万円までの投資額に対して、税金がかかりません。

iDeCoも、同様に投資信託などを毎月積立する制度。60歳までお金を下ろせないという注意点はありますが、投資に使ったお金が全額所得控除になるので、働いている人ならさらに税金が安くなっておトクです。毎月の積立額の上限は、自営業者などは6万8,000円、公務員は1万2,000円、企業型DCのない会社の社員は2万3,000円、企業型DCに加入している会社員は2万円、専業主婦などは2万3,000円です(2020年4月現在)。

これらの制度で投資をはじめた人も一定数いたことから、投資信託で投資デビューをした人は、投資信託を選んだ33.9%よりさらに多いと予測されます。少額からできる投資信託のおかげで投資デビューがしやすくなり、投資のすそ野が広がっているのでしょう。

そして、私たちが投資したお金を使って、企業は新しい技術を開発したり、治らなかった病気のための薬を開発したり、おいしい調味料を作ったりします。つまり、投資をすることで企業も助かるし、私たちの生活もより豊かになるというわけですね。

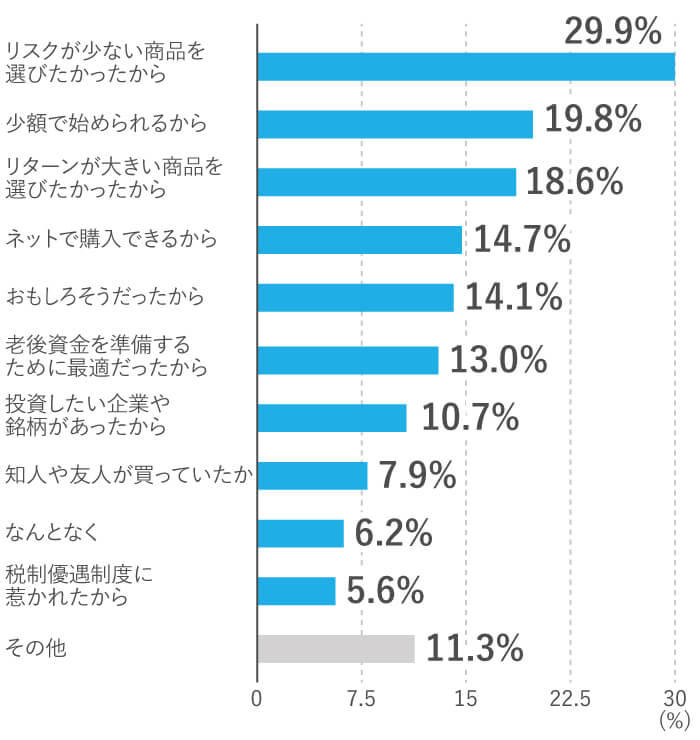

投資デビューの際には、「リスクが少ない商品を選びたかった」との回答がダントツで多いですね。

私のところに相談に来られるお客さまにも、「FXや仮想通貨はハイリスクで怖いので、投資信託を買っています!」と答える方が増えました。

ところが「どんな投資信託ですか?」と聞くと「ランキング上位の商品を買ったからわからない」とか「もうかりそうなヤツ」とか、曖昧な答えが返ってきます。

投資信託ならすべて低リスクかというと、実際はそうではありません。なかには、初心者が理解しづらい仕組みで運用しているものもあります。投資信託を買う時は、中身をきちんとチェックしましょう。

次に多かった回答が、「少額ではじめられるから」。投資信託のおかげで、投資資金をたくさん貯めなくても、投資デビューできるいい時代になりました。iDeCoなら毎月5,000円から、つみたてNISAは金融機関によって違いますが、毎月5,000円や10,000円などから始められるところが増えています。

一方で、「リターンが大きい商品を選びたかった」という意見もあります。将来、価値が上がりそうなものを買い、見立てが当たった時に大きなリターンを得られるのが投資の醍醐味の1つ。アンケートQ1でも「株式投資」は2位でしたから、大きなリターンを狙いたい人が一定数いるのもうなずけます。

また、「老後資金を準備するため」に重い腰を上げて始める人よりも、「おもしろそう!」と前向きな気持ちで投資を捉えている人が多かったのも印象的。少額でできる投資が増えたことと、投資の情報にアクセスしやすくなったことなどが要因だと感じます。

思い立ったらすぐにネットで申し込みができる環境が整ったことも、投資初心者にとってはうれしいこと。分からないことがあれば、コールセンターへ電話をすると丁寧に教えてくれます。何でも自分で勉強しなければいけないわけではなく、サポート体制があるので安心してデビューできるわけです。

投資は、難しいものではありません。プログラミングができなくてもスマホが使えるように、投資を全部勉強してからでなくても投資デビューはできます。

ただ、ひとつだけ覚えておいていただきたいのは、「もうけが大きいものはリスクも大きく、リスクが少ないものはもうけも少ない」ということです。

つまり、ハイリスク・ハイリターン、ローリスク・ロリータンが原則です。

投資デビューをする際、どれほどのリスクを許容できるかを考えるために、その投資の目的を明確にしておくと良いでしょう。

たとえば、株主優待に興味があり、ある程度のリスクがあると知ったうえで、あくまでも余裕資金で株式のお楽しみ投資をするという人もいます。

一方、子どもの学費や老後資金など、未来のために資産を作っておきたい場合は、比較的リスクの小さい投資信託での積立投資が向いています。

また、定年後に、貯蓄や退職金を元手に資産運用する場合は、大きく増やすというよりは、インフレになった時に目減りしないよう、守りながらお金の寿命を延ばすことを優先するのがいいでしょう。

目的と予算、リスク・リターンの考え方に合わせて、自分に合った投資方法を選びましょう。

山口京子(やまぐちきょうこ)

ファイナンシャルプランナー

幸せなお金持ちになるアドバイスが人気。フリーアナウンサーから、お金好きが高じFPに。証券外務員、生命保険、損害保険、宅地建物取引士の資格も取得。完全顧客主義のワンストップサービスを提供する。「白熱ライブビビット」「ミヤネ屋」「有吉ゼミ」「がっちりアカデミー」などに出演。お金を貯める・殖やす楽しさを、満足度100%のセミナーで伝える。 オフィシャルサイト:https://kyoko-yamaguchi.com