こちらもあわせてご覧ください

キャッシュレス決済とは?メリット・デメリット・種類や使い分け方を解説

2026.01.13Olive Times

キャッシュレス決済とは、現金を使わずに商品やサービスの代金を支払う決済方法の総称です。キャッシュレス決済には複数の種類があり、それぞれ特徴が異なります。

まず、多くの店舗が対応しているのがクレジットカードで、利用代金を後からまとめて支払う「後払い方式」であることが特徴です。一方、デビットカードは利用したその場で引き落としが行われる「即時払い方式」のキャッシュレス決済です。

また、電子マネーは交通会社や流通会社等が独自に発行しているものが多く、「プリペイド(前払い)型」「ポストペイ(後払い)型」「デビット(即時払い)型」の3種類に分けられます。

最後に、コード決済はQRコードやバーコードを使って決済する方法で、スマホで簡単に支払えることが特徴です。

経済産業省の調査によると、2024年の日本のキャッシュレス決済比率は42.8%、決済額は141兆円にものぼります。日本政府は「キャッシュレス決済比率を2025年までに4割程度にする」ということを目標にしており、2024年時点で政府目標を達成できている状況です。

また、最近では固定資産税や自動車税等の地方税、所得税等の国税がキャッシュレス決済に対応しています。キャッシュレス決済による納付では金融機関の窓口やコンビニに行く必要がなく、スマホ上で納付手続を行うことができます。

(出典)経済産業省「2024年のキャッシュレス決済比率を算出しました」を参考

キャッシュレス決済は、ポイント還元やキャッシュバックを受けられたり、家計管理が簡単に行えたりする等、多くのメリットがあります。

キャッシュレス決済では、支払金額に応じてポイント還元やキャッシュバックを受けられる特典があります。現金払いではこうしたサービスが利用できないため、キャッシュレス決済を活用することでよりお得に買い物や支払ができるでしょう。

三井住友銀行のOliveなら、Vポイントアッププログラムの利用で最大20%のポイント還元を受けられます。身近なコンビニや飲食店が対象店舗となっていますので、日常生活でお得にポイントを貯めることができます。

キャッシュレス決済には、支払履歴が自動で記録される機能があります。現金払いの場合、自分でレシートを確認しながら支出管理を行わなければなりません。

一方、キャッシュレス決済は「どこでいくら使ったか」ということがWebサイトやアプリで確認できるため、簡単に家計管理が行えます。

キャッシュレス決済は現金を使わずに支払えるため、買い物や外食前に財布の中の現金残高を確認する必要がありません。

また、現金の持ち合わせを確認せずに買い物ができるので、事前にATMに寄って現金を引き出す手間もかからず、急いで買い物を済ませたいときにも便利です。

キャッシュレス決済にはクレジットカードやデビットカードのようにプラスチックカードを使うものもありますが、最近では、スマホにカードを登録するだけで決済ができる「スマホ決済」もあります。スマホ1つで決済が完了するので、「財布を持たずにスマホだけで買い物に出かける」ことも可能です。

三井住友銀行のOliveなら、1つのアプリにクレジットカードとデビットカード、キャッシュカードが集約されています。アプリからどのモードで支払うか、切り替えて使えるので、スマホ1つでさまざまなシーンに対応することができます。

キャッシュレス決済のメリットを活用するなら!三井住友銀行「Olive」

キャッシュレス決済はカードやスマホで支払が完了するため、現金のやり取りが発生しません。釣銭の受け渡し等もないため、衛生的に会計を終えられるメリットがあります。

また、会計はカードやスマホをかざすだけで終えられることから、現金を準備する場合に比べて時間が短縮されることも特徴です。スムーズに会計を終えられる点は、混雑している店舗を利用するときや、通勤中等、急いで買い物をしたいときにも便利でしょう。

キャッシュレス決済では、紛失や盗難によって不正利用された際、補償制度が受けられる場合があります。現金では紛失・盗難等で補償を受けることは難しいものの、キャッシュレス決済では一定の条件の範囲内で補償を受けることができます。

万が一の際にきちんと補償を受けられる点は、安心感にもつながるでしょう。ただし、補償制度には適用条件が定められていますので、あらかじめ確認しておきましょう。

多くのキャッシュレス決済では、店舗での支払だけでなく個人間の送金サービスにも対応しています。この機能を利用すれば、友人との食事の際にサッと割り勘ができたり、立て替えてもらったお金をすぐに送金できたりする等、現金不要でお金のやり取りが完結します。

また、遠方にいる家族・友人にも送金できるので、銀行窓口やATMに行かずにお金のやり取りを行うことができます。

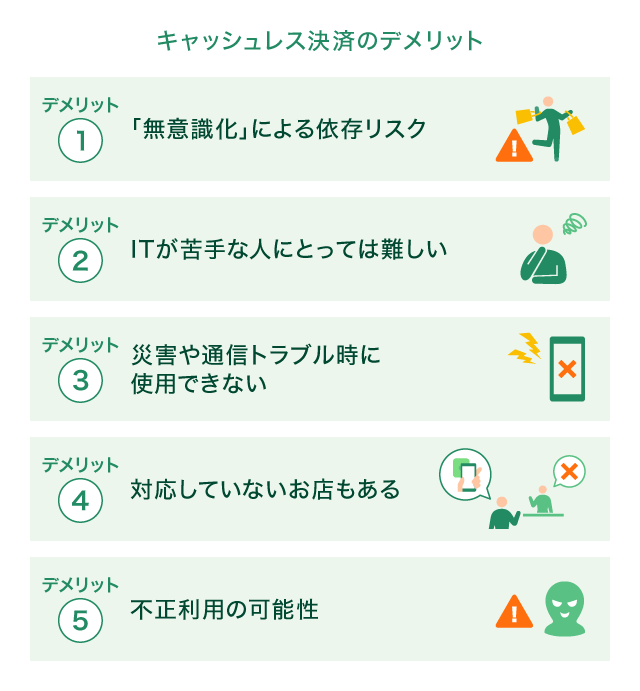

さまざまなメリットがあるキャッシュレス決済ですが、いくつかのデメリットもあります。

キャッシュレス決済はスマホやカードで支払が完結することから、「支払った」実感が薄れやすい傾向にあります。きちんと管理を行っていない場合、つい使いすぎてしまうことがあるかもしれません。

「利用時に通知が届くようにする」「家計簿アプリで支出を管理する」等、支出を「可視化」する仕組みを整え、無駄遣いを防ぐ工夫をしてみましょう。

キャッシュレス決済の多くは、スマホやアプリの操作が不可欠です。そのため、スマホやアプリの操作に慣れていない方にとっては心理的な壁になりやすいといえます。アプリのダウンロードや初期設定、チャージといった手続に不安がある場合は、地域のIT教室等を利用してみるとよいかもしれません。

キャッシュレス決済は通信環境を活用して決済するものが多いため、災害や通信トラブル等が発生すると利用できなくなる特徴があります。こうした非常時に決済手段がなくなってしまうのは、不安感にもつながるでしょう。

万が一の際にも対応できるようにするため、通信環境がなくても利用できるキャッシュレス決済や必要最低限の現金も準備しておくと安心です。

キャッシュレス決済は年々普及が進んでいるものの、一部の店舗・施設や小規模店舗では現金しか使えないケースもあります。また、キャッシュレス決済は導入しているものの、自分が利用している決済手段には対応していないケースも想定されます。

キャッシュレス決済を利用したい場合は、事前に対応の可否を確認することに加えて、万が一の際に備えて現金も準備しておくとよいでしょう。

キャッシュレス決済は、個人情報の漏えい等によって不正利用されてしまうリスクがあります。たとえば、クレジットカードを失くしたり、スマホが盗まれたりすることによって、悪意ある第三者に不正利用されてしまうケースが考えられます。

ただし、多くのキャッシュレス決済では不正利用に対する補償制度を設けています。また、不正利用をすぐに検知するシステム等も導入されていますので、こうしたサービスを適切に活用することで安心して利用できるといえるでしょう。

キャッシュレス決済は利用者だけでなく、導入する店舗や事業者側にも多くのメリットがあります。

キャッシュレス決済を導入すると、現金を管理する手間が省略できるようになります。これにより、不正や会計ミスが起こるリスクを減らせますし、正確かつ安全に売上を管理することができます。

また、キャッシュレス決済は対顧客だけでなく、社内の経費支払等にも活用できます。たとえば、クレジットカードの法人カードを導入すれば、立替精算の手間が減り業務効率が改善されます。

現金支払の場合、閉店後にレジ締めをしたり、売上の現金を銀行で入金したりする業務が発生します。しかし、キャッシュレス決済の場合は売上がデータで記録されるため、レジ内の現金を数えたり売上と照合したりする手間がかかりません。

これにより、閉店後の業務を大幅に効率化できるため、従業員の負担を軽減できます。

現金払いにしか対応していない場合、現金を持たない顧客による売上を逃してしまう懸念があります。しかし、キャッシュレス決済によって現金以外の方法にも対応できるようになれば、より販売機会を拡大できるでしょう。

特に最近ではインバウンド需要も増加しています。世界的にシェアが高い国際ブランドでの決済方法を導入することで、売上の向上が見込めるかもしれません。

キャッシュレス決済の導入により、事業者は顧客の購入頻度や単価、購入傾向等のデータを蓄積できるようになります。このデータを上手に活用すれば、トレンドを把握したり、属性ごとの嗜好を分析したりできるでしょう。

より正確なマーケティング分析ができるため、顧客に合わせたキャンペーンの展開や商品の開発等効果的なマーケティングを強化できる可能性も高まります。

一方、店舗や事業者がキャッシュレス決済を導入する際、いくつかのデメリットもあります。

キャッシュレス決済を導入する際、専用の端末を設置するコストが発生します。導入コストはキャッシュレス決済の種類によっても異なりますが、まとまった費用が必要となることもあります。

また、キャッシュレス決済は利用に際して決済手数料が発生します。手数料は決済方法によって異なりますが、「決済金額の〇%」といった形で定められていることが一般的です。キャッシュレス決済を導入する際は、どれくらいのコストが発生するか事前によく確認しておきましょう。

キャッシュレス決済は、決済システムや通信環境にトラブルが発生すると業務が停止してしまうリスクがあります。その間はキャッシュレス決済での支払に対応できないため、売上に影響するかもしれません。

キャッシュレス決済を導入する際は、安定した通信環境を整備したり、万が一の際に備えて現金支払にも対応できる環境を整えたりしましょう。

三井住友銀行の「Olive」は、お得な特典が豊富な銀行口座と1枚で複数の支払機能を利用できるマルチナンバーレスカードが特徴の金融サービスです。

1つのアプリで「口座」「証券」「ローン」「Vポイント」「決済」といったサービスをまとめて管理できるため、家計の収支を把握しやすいメリットがあります。

三井住友銀行のOliveでは、以下の4つから毎月希望する特典を選べます。

毎月選べる特典

特に、複数の銀行口座を持つ場合、給与・年金受取口座としてOliveを活用するとお得です。

特典1を選択した上で毎月3万円以上を受け取ると、毎月200pt(年間2,400pt)が自動的に貯まります。

Oliveアカウントや特典の詳細については、以下よりご確認ください。

Oliveアカウント

また、Oliveにお申し込みいただくと、キャッシュカードの機能に加えてクレジットカード、デビットカード、ポイント払い等複数の支払機能を利用できるマルチナンバーレスカード「Oliveフレキシブルペイ」が発行されます。利用シーンに応じてアプリで支払方法を切り替えられるので、複数枚のカードを持ち歩く必要がなくなります。

普及が進むキャッシュレス決済は、ポイント還元が受けられたり、現金不要でスムーズに会計が終えられたりする等、多くのメリットがあります。ただし、通信環境によっては利用できなかったり、使いすぎにつながってしまったりする点には注意が必要です。

メリット・デメリットをしっかりと理解してから、自分に合ったキャッシュレス決済を活用してみましょう。

キャッシュレス決済は、利用した金額に応じてポイント還元やキャッシュバックを受けられます。また、支払履歴で家計管理が簡単にできることや、現金管理の手間がかからないこと、ATMの利用回数が減ること、スマホ1つで会計が終えられること等、多くのメリットがあります。

キャッシュレス決済は支払った実感を得にくいことから、使いすぎにつながりやすいデメリットがあります。また、スマホやアプリの操作に慣れない人にはハードルが高いことや、災害・通信トラブルによって使えなくなること、対応していない店舗があること等のデメリットもあります。

店舗や事業者がキャッシュレス決済を導入することで、現金管理が不要になり、会計業務の効率化につながるメリットがあります。また、入金作業が簡素化されることや、新規顧客の獲得が期待できること、マーケティングを強化できること等、多くのメリットがあります。