前の記事

出産費用はどこまで公的助成があるの?:三井住友銀行

2018.10.10知らなきゃ損するシリーズ

上にあるものほど金利の変動リスクが小さくなりますが、そのかわり金利は高くなるのが一般的です。

(1)の定番としては「フラット35」があります。借り入れの全期間で、金利が固定になっている住宅ローンです。途中で金利が変わることがないのがいいところですが、そのかわり、いまよりも低金利時代になってもそのままです。また金利変動の心配がない分、(2)や(3)よりも、一般的に金利は高くなります。

(2)の「当初固定金利型」は、最初の数年間(2年、3年、5年、7年、10年、20年などがあります)は、固定金利が適用され、その期間のあとは変動金利へ移行します。固定金利期間が終われば、金利タイプを改めて選択する必要があります。金利は(1)と(3)の中間になることがほとんどです。

(3)の「変動金利型」は、名前の通り、金利が変動する住宅ローンです。一般的に、毎年4月と10月の2回に、短期プライムレートに応じて金利が変動します。ただし多くの商品は、当初の5年間は、返済額が固定されています。その後、5年ごとに見直されて、新しい返済額が適用される仕組みです。金利については、同じ期間を借りるなら、(3)がいちばん安くなることがほとんどです。

必要に応じて、(2)と(3)を組み合わせるやりかたもあります。

では、いったいどれを選べばお得なのでしょうか? じつは、金利は日々変動するので、確実にお得な選択というものはありません。ですので、ライフスタイルや、リスクに対する考え方で選びます。一般的には、(1)の全期間固定金利型は、物件を契約する時点で金利が低く、かつ金利上昇が予想されるときによく選ばれます。将来的に金利が上がる可能性が高い場合は、低い金利で長期間借り入れることができればお得だからです。

(2)の当初固定金利型は、銀行のキャンペーンなどで金利が通常よりも低めに設定されていることがあります。もしも長期間、金利が低く設定されているものを選べればお得です。

(3)の変動金利型は、3つのなかでいちばん金利が低いのが魅力です。

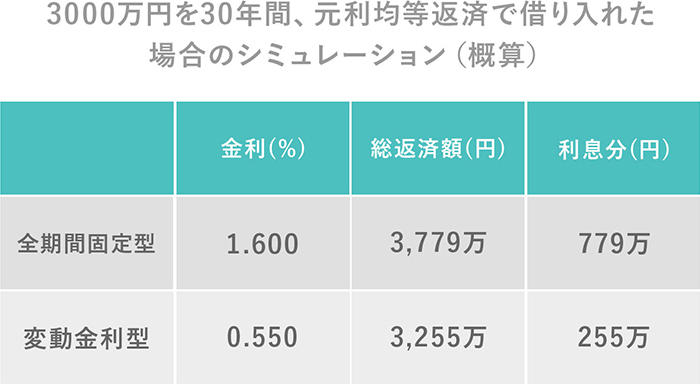

日銀がマイナス金利を導入したこともあり、現在、住宅ローン金利は低い水準にあります。全期間固定型で30年間借り入れた場合と、仮に現在の変動金利型の利率で30年間借りられた場合に支払う利息の差は約530万円となります(金利は変動するから必ずこうなるわけではありません)。

これだけ聞くと、断然、変動金利のほうがよさそうに見えます。ただし、将来、金利が上昇した際には、固定金利のほうが得になることもあります。どちらが得かは、だれにもわかりません。だから最後は、生活スタイルや将来のマネープランを総合的に考えて決断するしかありません。変動金利で借りておいて、金利が安いうちに返しきってしまってもいいですし、固定金利で借りて、差額は安心代金としてローンのことは考えずにすごすことにしてもいいのです。

まとめると、今後の金利変動リスクを取らずに過ごしたいならば全期間固定型を選ぶとよいでしょう。まだこの低金利時代が続くと考えて、低金利のメリットを受けたいのならば、変動金利型を選ぶとよいでしょう。最初は変動金利で借りて、金利が上昇するタイミングでうまく固定型に乗り換えられれば、両方のいいとこ取りができます。タイミングを見定めるのはなかなか難しいかもしれませんが、トータルで支払う利息を低く抑えられることも理論上は可能です。

ところで、住宅ローンは「繰り上げ返済」して、早く終わらせるのがお得というのがこれまでの常識でした。しかし、繰り上げ返済をするのは住宅ローン控除を受けてからでも遅くありません(適用されている住宅ローン金利によります)。

住宅ローンを利用して新築のマイホームの取得をした場合に一定の要件を満たすと、年末残高から計算した金額が所得税額から控除されます。これが「住宅ローン控除」です。控除される期間は10年間で、控除限度額は年末残高の1%(最大40万円)。つまり最大で10年間で400万円の控除を受けることができます(認定長期優良住宅の場合は、最大控除額が毎年50万円)。高い買い物をした後なので、税制優遇も上手に受けたいものです。

住宅ローン金利が低く、さらに住宅ローン控除の延長・拡充が進んでいる現在。繰り上げ返済をした方がお得なのか、焦って繰り上げ返済をする必要はないのか、どちらが得かはケースバイケースなので、自分の場合で計算して考える必要があります。