- ホーム

- 法人のお客さま

- Business Navi 〜ビジネスに役立つ情報〜

- 経理に関する記事

- 与信管理はなぜ大切?与信管理のポイントと与信限度額設定方法を解説

経理

公開日:2022.03.18

更新日:2023.04.07

与信管理はなぜ大切?与信管理のポイントと与信限度額設定方法を解説

会社の業績が順調に伸びていたとしても、ある日突然、取引先の債権が回収できない事態になってしまうと、大きな損害を被ることになります。このようなリスクに備えるために必要なのが与信管理です。

この記事では、与信と与信管理の基礎知識のほか、与信管理の方法と与信限度額の設定方法などについて解説します。

取引先に信用を与える与信

事業を行う上での与信とは、取引先に対して信用を与えることです。企業間の商取引では、商品やサービスを先に提供し、後日代金を請求するというケースが多くあり、取引先が必ず代金を支払ってくれるという信用にもとづいて取引をしています。このように取引先に信用を供与して、商品やサービスを提供した後に代金を請求する取引が与信取引(信用取引)です。

しかし、与信取引には代金を回収できなくなるリスクが伴います。売掛金を回収できないと、商品やサービスを提供した側は、その分の損失を被ることになります。取引先が突然倒産してしまい、代金を回収できなくなると、連鎖倒産へと発展することもあるでしょう。

与信管理の重要性

売掛金等の掛取引による与信取引をする企業は、未回収の資金があると、資金繰りに悪影響を受けたり、損失を被ることがあります。未回収の資金が大きい場合には、事業継続すら困難になりかねません。そこで、必要な対応が与信管理です。

与信取引で発生する可能性のあるリスクは、大きく3つあります。

<与信取引におけるリスクの例>

- ・取引先が倒産し、売掛金等の債権が回収できずに自社も連鎖的に倒産する「連鎖倒産」

- ・売上代金の回収予定を見誤り、仕入れ先への支払い期日に資金が不足した結果、仕入れ先に支払いができなくなり、黒字倒産に繋がる「資金繰りの悪化」

- ・取引先のトラブルで売掛金等の債権が回収できず損失が発生する「貸し倒れ」

上記のような深刻なトラブルが発生することを防ぐためにも、与信管理は日頃から行っておくべきでしょう。

与信管理のポイント

与信取引をする企業は、与信を管理して債権を回収できなくなるリスクをできるだけ軽減したり、損失額を抑える対策を行ったりする必要があります。続いては、与信管理のポイントについて解説します。

売掛金などの債権を回収できないリスクに備える

与信管理を行う上で大切なのは、売掛金などの債権を回収できないリスクに備えるということです。

たとえば、取引先からの入金を前提に原材料を仕入れている製造業者が、納品後に売掛金を回収できないこともあるかもしれません。回収できない理由は、取引先の資金繰りの悪化などが考えられますが、売掛金が回収できなければ製造業者も資金繰りが悪化します。

そうした事態に陥るとほかの取引先からの信用も損なわれるおそれがあります。倒産という最悪の事態にはならなかったとしても、対外的な評判も含めて企業として大きなダメージを受けることになりかねません。

ですから、与信管理では売掛金の未回収リスクをどれだけ回避できるかを考える必要があります。さらには、リスクをゼロにはできないという前提のもと、被害を最小限に抑えるための対策を講じる必要があるでしょう。

現場との連携を行う

取引先の様子や雰囲気の変化を察知し、ほかの取引先の状況と照らし合わせてリスクを早期に察知できる営業担当者と管理部門との信頼関係は、与信管理を行う上でとても重要です。

取引先の情報を収集・分析するのは管理部門ですが、それらの情報源となるのは直接取引先と接する営業担当者だからです。営業部門と管理部門とがうまく連携していないと、必要な情報をリアルタイムに共有することができません。営業部門が知り得た情報はすぐに管理部門が吸い上げる仕組みを作りましょう。

取引先ごとに与信限度額を変える

与信管理のポイントとしては、取引先ごとに売掛債権などでの限度額(与信限度額)を変えることで損失金額の抑制を図りリスク軽減につながるということが考えられます。

与信管理では、取引先の経営体制や経営状態を調査し、どの程度までなら取り引きしても大丈夫なのかを設定することが大切です。リスクが高いと判断した取引先の与信限度額は低く、リスクが低いと判断した取引先の与信限度額は高く設定します。

与信管理を行うための与信調査

与信管理を行うには、取引先の信用状況を把握するための与信調査を行う必要があります。ここからは、与信調査の方法について確認していきましょう。

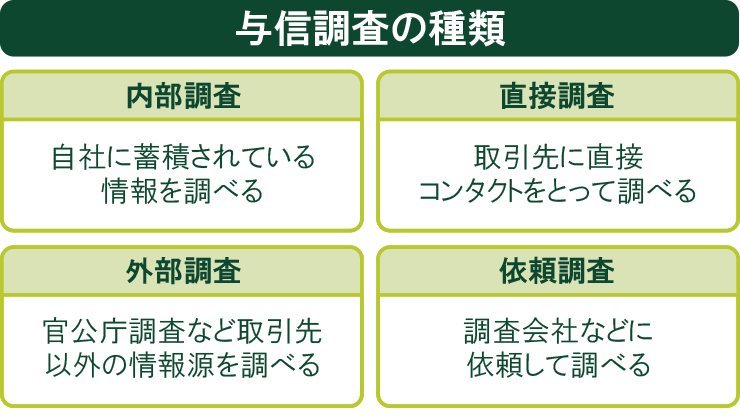

与信調査には、「内部調査」「直接調査」「外部調査」「依頼調査」といった方法があります。それぞれの方法の特徴は、下記の通りです。

・内部調査

内部調査とは、自社の営業部門や経理部門に蓄積されている情報を調べる方法です。過去に取引した履歴や資料の精査、担当者へのヒアリングなどで情報を集め、取引先の信用状況を判断します。

・直接調査

直接調査は、取引先に直接コンタクトをとって調査する方法です。訪問する以外にも、電話やメールを使う場合もあります。取引先の担当者からのヒアリングや社内の雰囲気、仕事の様子などから総合的に判断します。

・外部調査

外部調査とは、取引先以外の情報源から情報を得て調査する方法です。法務局で商業登記簿や不動産登記簿などを閲覧する官公庁調査が代表的です。

・依頼調査

依頼調査とは、企業調査を行っている調査会社に依頼する方法です。調査会社は調査についてのノウハウを持っており、直接調査では得られない情報を入手することもできます。

数値に表れない情報も重要

企業の信用状況を把握するには、数値に表れない定性的な情報も調査しましょう。経営者の性格や資質、技術力、営業力などに関する評判、担当者の能力、人材採用の状況なども、その企業が信用に値するかどうかの目安になることがあります。

社内の雰囲気なども定性的な情報ですが、そういった情報を分析するときは、以前と比べてどのような変化があるかに注目することが重要です。ただし、定性的な情報の中には、不確かな情報や主観による判断が含まれるため、数値による定量情報と併せて分析する必要があります。

定量評価、および定性評価の指標について、具体的な例を下記に紹介します。

定量評価の指標例

定量評価は、数値に表れる指標です。一般的には、財務諸表を点数化することが多いでしょう。

- ・資本金

- ・自己資本比率

- ・売上高

- ・利益率

- ・従業員数

- ・流動比率

定性評価の指標例

定性評価は、数値に表れない指標です。現場の担当者のみが知りうる情報をもとにすることが多いため、個人的な思い入れや先入観が影響しないよう、客観的事実に基づいた判断を心掛けてください。

- ・社内の雰囲気

- ・業界での優位性

- ・経営者の影響力、ビジネス能力

- ・同業者からの評判

- ・信用調査会社等の調査結果

与信限度額の設定方法

取引先の信用情報を収集して分析したら、信用度による格付けを行いましょう。格付けの高い企業は与信限度額を高く設定し、格付けの低い企業は与信限度額を低く設定するという方法で、与信限度額を設定します。

ここでは、企業で一般的に行われている与信限度額の設定方法について、3つの例を紹介します。

自社の売掛債権を基準にする

与信限度額の設定方法のひとつは、自社の売掛債権の金額を基準とする方法です。取引先が多く、何社分もの売掛債権を保有している企業では、この設定方法が用いられる傾向があります。

取引先の純資産を基準にする

取引先の純資産を基準にするのも、与信限度額の設定方法のひとつとして挙げられます。純資産をもとに、債権回収ができなかったとしても影響が小さいと考えられる一定割合を設けて与信限度額が設定されています。

取引先の仕入債務を基準にする

取引先の仕入債務を基準として与信限度額を設定する方法もあります。仕入債務とは、貸借対照表に記載される買掛金や支払手形の合計額です。

社内格付け制度の整備

与信限度額を設定したら、社内格付け制度を整備します。社内格付け制度を整備すれば、一定の判断基準で取引先を評価することが可能です。

過去数年分のデータをもとに、複数の項目とそれぞれの目安となる点数や記号を決め、社内格付け表を作りましょう。評価項目とその内容、格付けの基準などは、営業担当者の主観に寄らないよう、複数人の意見を聞いて客観性を持たせることが重要です。

格付けの評価方法をルール化しておくと、情報収集から管理までがスムーズになり、リスクを早期に発見することができるようになります。

■社内格付け表の例

| 格付 | 支払能力 | 取引 |

|---|---|---|

| S | 非常に高い状態 | 継続 |

| A | 高い状態 | 継続 |

| B | 平均的である | 要注意 |

| C | やや不安である | 警戒 |

| D | 問題がある | 危険 |

| E | 重大な問題がある | 不適格 |

| F | 未回収がある | 停止 |

債権保全のためにファクタリングを活用しよう

企業にとって、取引先は非常に重要な存在です。しかし、同時に企業と取引するリスクについても常に意識しておかなければなりません。特に、中小企業にとって取引先の倒産は、自社の経営に直結しかねません。与信管理や与信限度額の設定は、そのために必要不可欠なリスク対策といえます。

また、万一のときに債権を確実に回収するため、債権保全の準備もしておきましょう。債権保全のためには、保証型ファクタリングの導入が有効です。取引先の倒産などにより売掛債権が回収できなくなった場合、取引先に代わって保証会社が支払いを行います。

三井住友銀行の「Amulet」は、販売先にかかる社内審査の省力化を図り、ビジネスチャンスを迅速にとらえることが可能となる、保証型ファクタリング(商品名:「ポートフォリオ型ファクタリング(保証)」)をウェブ上で申込み可能としたサービスです。

債権保全のために保証型ファクタリングを検討されている方は、ぜひ「Amulet」をご利用ください。