プロベートとは?

海外資産の相続に必要な手続と回避方法を解説

2026.2.6

- 預金・資産運用のご案内

- コラム記事トップ

- プロベートとは?

米国株式(※)や海外不動産、外国銀行口座等、海外に資産をお持ちの方が増えています。こうした資産を次の世代に引き継ぐ際に、避けて通れないキーワードのひとつが「プロベート」です。

- ※日本の証券会社で購入する米国株は原則プロベート不要ですが、米国の証券会社で直接保有されている場合はプロべートが必要になる可能性があります。

プロベートは、日本にはない英米法圏特有の制度であり、海外資産の相続手続に深く関わる裁判所手続です。仕組みを理解していないと、

- 資産が長期間凍結されてしまう

- 現地の専門家報酬や裁判所費用が予想以上にかかる

- 相続内容が一般に公開される

といった、思わぬ不都合が生じることがあります。

本コラムでは、2026年2月時点で施行されている日本の税制を前提に、プロベートの基本的な仕組み・対象資産・リスクと、事前に取り得る回避策を、海外資産をお持ちの皆さま向けに整理します。

- ※本記事は一般的な情報提供を目的としたものであり、個別の税務・法務判断を行うものではありません。具体的なお手続にあたっては、各国の法制度に詳しい弁護士・税理士等にご相談ください。

1. プロベートとは

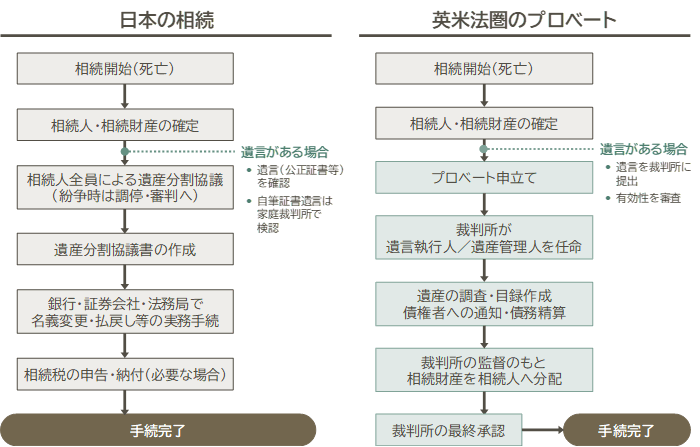

1.1 日本の相続とプロベート制度の違い

日本の相続では、相続開始後、遺言または相続人全員による遺産分割協議と、これに基づく各金融機関や法務局での名義変更手続が中心となります。

裁判所が必ず関与するわけではなく、遺言の「検認」や、紛争時の調停・審判を除けば、手続の多くは相続人側で完結します。

これに対し、英米法圏(アメリカ、イギリス等)では、裁判所の監督のもとで遺産を管理・分配する手続が一般的で、これが「プロベート」です。

- 遺言書の有効性の確認

- 遺言執行人または遺産管理人の任命

- 遺産目録の作成、債権者への通知

- 法律または遺言に従った分配の承認

といったプロセスを、裁判所の許可を得ながら進めていく点が、日本の実務との大きな違いです。

<日本の相続手続とプロベートの比較図>

1.2 プロベートの対象になる財産

どの財産がプロベートの対象になるかは、国や州によって差がありますが、大まかには次のように整理できます。

- 単独名義の不動産(例:米国コンドミニアム、英国の住宅等)

- 単独名義の証券口座・銀行口座

- 一部の保険契約や退職給付(受取人指定がない、または遺産扱いとなるもの)

一方で、一般的には次のようなものはプロベートの外に置かれることがあります。

- 共同名義口座・共同所有不動産

- 受取人が明確に指定された生命保険・年金等

- 生前信託(トラスト)に入れられている財産

ただし、どこまでがプロベート対象かは国・州ごとのルールによるため、「自分の資産構成だと何が対象になるのか」を現地専門家と確認しておくことが重要です。

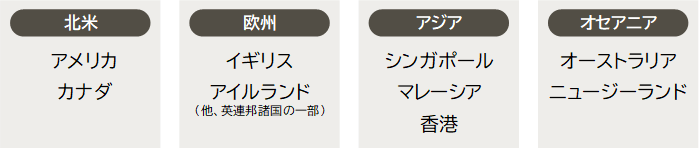

1.3 プロベート制度が採用されている代表的な国や地域

プロベートが一般的に問題となるのは、いわゆる英米法圏の国・地域です。代表例としては次のような国が挙げられます。

- アメリカ(州により詳細は異なる)

- イギリス(法域により詳細は異なる)

- カナダ(州により詳細は異なる)

- オーストラリア(州により詳細は異なる)

- ニュージーランド

- シンガポール

- マレーシア(州により詳細は異なる)

- 香港等

これらの国・地域で単独名義の不動産や証券口座を保有している場合、原則としてプロベートが必要になる可能性が高いです。

<プロベート制度がある主な国・地域>

2. プロベートが必要か判断するポイント

ご自身やご家族の海外資産について、プロベートが必要かどうかを検討する際には、次のような観点をご確認ください。

-

- 1.財産の所在地

-

- 英米法圏に不動産・証券口座等を持っているか

-

- 2.名義の形態

-

- 単独名義か、共同名義か

- 信託や保険等に入れているか

-

- 3.遺言・トラストの有無

-

- 現地法に沿った遺言や生前信託を作成しているか

特に、「英米法圏の不動産を単独名義で保有している」場合は、プロベートが必要となる可能性が高いです。また、証券口座等でも、州法・金融機関の裁量によりプロベートを求められることがあると言われています。

3. プロベートのリスク

プロベートは法制度として必要不可欠な手続ですが、相続人の立場から見ると、いくつかのデメリット・リスクがあります。

3.1 手続が終わるまで資産が凍結される

プロベート開始後、遺言執行人または遺産管理人への裁判所承認が得られるまで、対象資産は原則として自由に動かせません。

- 不動産の売却や担保提供ができない

- 証券口座からの引出し・売却が制限される

- 生活費や納税資金の確保に支障をきたす場合がある

プロベートの期間は、財産の種類・規模、揉め事の有無等によって異なりますが、1〜3年程度かかるケースも珍しくありません。

3.2 手続に多くの時間と費用がかかる

プロベートでは、多くの場合、現地の弁護士・会計士等への依頼が必要となります。

- 弁護士報酬・裁判所費用・翻訳費用等が発生

- 遺産額に応じた手数料が設定されることもある

- 遺産目録の作成や被相続人(亡くなった方)に負の財産があった場合の債権者を調べる手続等、実務的な手間も大きい

結果として、「相続財産の一部はプロベート費用に消えてしまう」ケースもあり、事前にコスト感を把握しておくことも大切です。

3.3 相続内容が公開されてしまう

国・地域によっては、プロベートの記録が公示され、第三者が閲覧できる場合があります。

- 遺言の内容(誰に何を遺したのか)

- 遺産の概算額

- 相続人の氏名等

「資産内容や家族関係が外部に知られる」ことは望ましくないと感じられる方も多いのではないでしょうか。プロベートを回避あるいは簡素化することは、プライバシー保護の観点からも重要な選択肢になり得ます。

4. プロベートを回避するための方法

こうした負担を軽減するために、現地ではさまざまな対策が取られています。ここでは代表的な3つをご紹介します。

4.1 生前信託(リビングトラスト)を活用する

生前信託(リビングトラスト)とは、生前にご自身を委託者・受益者とし、信頼する家族や専門家を受託者として、財産を信託に移しておく仕組みです。

- 相続(死亡)時には、信託契約に基づき、受託者が受益者(相続人)に財産を承継

- 法律上は「信託財産」として、プロベート対象から外れるケースが多い

- 認知症等で判断能力が低下した場合でも、受託者による柔軟な管理が可能

ただし、信託の設定・運営には専門的な知識が必要であり、現地法を踏まえた慎重な設計が不可欠です。

4.2 資産の名義を共同所有にする

英米法圏では、「ジョイント・テナンシー」等の形で共同名義とすることで、プロベートを回避できる場合があります。

- 夫婦や親子で共有名義にしておくと、一方が死亡した際、もう一方へ自動的に所有権が移転

- その結果、不動産や預金が「遺産」としてプロベートに乗らない

ただし、

- 共有名義にした時点で贈与税等の問題が生じる可能性がある

- 将来の相続関係が複雑になることがある

といった、さまざまな注意点があり、税務・法務双方の観点から検討する必要があります。

4.3 受取人を指定できる制度を活用する

以下のような、受取人を事前に指定できる商品を選ぶことも、プロベートの回避策のひとつです。

- 生命保険

- 年金・退職一時金

- 一部の投資信託・金融商品

上記のような商品については、通常、死亡時に直接受取人へ支払われ、プロベートの外に置かれることが多くなります。

- プロベートの対象財産を減らす

- 相続人間の生活資金・納税資金の確保にも役立つ

一方で、「一部の相続人にのみ多額の保険金が渡る」等も発生する可能性があるため、遺留分や家族間の公平感に配慮した設計が求められます。

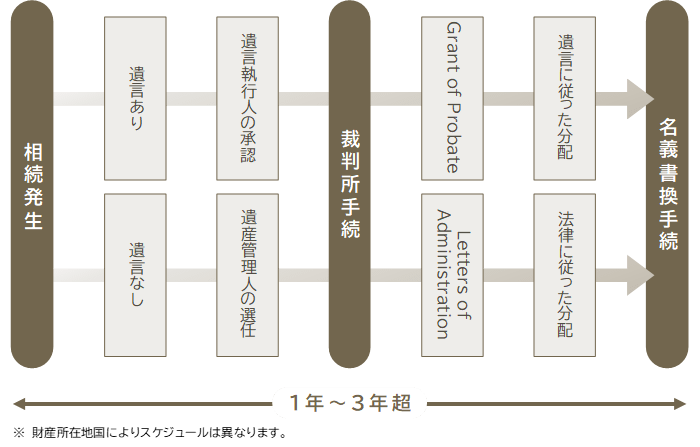

5. プロベートの手続を行う際の流れ

ここでは、一般的な英米法圏のプロベート手続の流れを、簡略化してご紹介します。実際には国・州により異なりますので、あくまでイメージとしてご覧ください。

<一般的なプロベートスケジュール>

5.1 相続発生 プロベートの申立て

- 相続人または遺言で指定された者が、裁判所に対してプロベート開始を申立て

- 遺言書がある場合は原本を提出し、形式・有効性の確認を受ける

5.2 遺言執行者・遺産管理人の任命

- 遺言で指名されている場合は、原則としてその者が遺言執行者に就任

- 遺言がない場合や執行者が引き受けない場合は、裁判所が遺産管理人を選任

- 任命後、正式な証明書(Grant of Probate、Letters of Administration等)が発行される

5.3 裁判所手続

(1)遺産の調査と目録の作成

- すべての財産・負債を洗い出し、評価額を算定

- 遺産目録を裁判所に提出

- 必要に応じて、鑑定評価や専門家の意見書を取得

(2)債権者への通知

- 債権者に対して、一定期間内に債権届出を求める告知を実施

- 公告・個別通知等各法域の定めに従って行う

- 届出のあった債務の支払いや、税金・経費の精算を行う

(3)相続人への最終分配

- 遺言に従って、または法定相続分に従って、残余財産を相続人に分配

- 不動産登記や口座名義変更等、「実務的な引き継ぎ」もここで行われる

(4)裁判所による最終承認

- 遺産の管理・分配が適切に行われたかを裁判所が確認

- 問題がなければプロベート終了の宣言が出され、遺言執行者・遺産管理人の職務が完了

この一連のプロセスには、1〜3年程度を要する場合があり、相続人の負担は決して小さくありません。

(まとめ)プロベートには事前の対策を

プロベートは、英米法圏における相続の中核的な制度であり、「完全に避けることが常に正解」というわけではありません。しかし、日本にお住まいの方が海外に資産をお持ちの場合、何も知らないままプロベートを迎えることは大きなリスクになります。

- 自分の海外資産が、どの国で、どのような名義で保有されているか

- プロベートの対象になるのか、回避できるのか

- 回避策を取る場合、日本の税務や相続との整合性はどうか

これらを早い段階で整理しておくことが、「揉めない・滞らない国際相続」を実現する第一歩です。

三井住友銀行では、海外資産を含む資産承継の一般的な情報提供や税理士のご紹介等のご相談を承っております。

米国株や海外不動産をお持ちの方、あるいは今後海外投資を拡大されるご予定のある方は、

お近くの店舗や相続専用窓口まで、どうぞお気軽にご相談ください。

監修者:

岩﨑 理恵(いわさき りえ)

人員数1,000名超の総合型税理士法人山田&パートナーズのシニアマネージャー。

国際資産税、事業承継、海外投資や進出撤退等の国際対応を得意とし、複雑な国際税務についてもクライアントのニーズに合わせたアドバイスを提供。