前の記事

外貨預金のメリット・デメリットは?実際持つべきか詳しく解説

2024.2.22初心者でもわかる外貨預金

外貨預金とは、米ドルやオーストラリアドルなど日本円以外の通貨で行う預金なので、預入した通貨ベースでは元本が保証されています。日本は低金利が続いているため、円よりも高金利である、多くの利息を受け取れる外貨預金が注目を集めています。

外貨預金の特徴は高金利のものがあることのほかに、為替変動の影響を受ける「為替変動リスク」などがあります。これは日々ニュースなどで耳にする「円安(円高)に動いた」などが該当します。

このような特徴を持つ外貨預金のメリットとデメリットに関しては、「外貨預金のメリット・デメリットは? 実際持つべきか詳しく解説」でも詳しく解説していますので、是非ご確認ください。

では円安・円高とはいったいどのようなものか、外貨預金にはどのように影響をするのかを解説していきます。

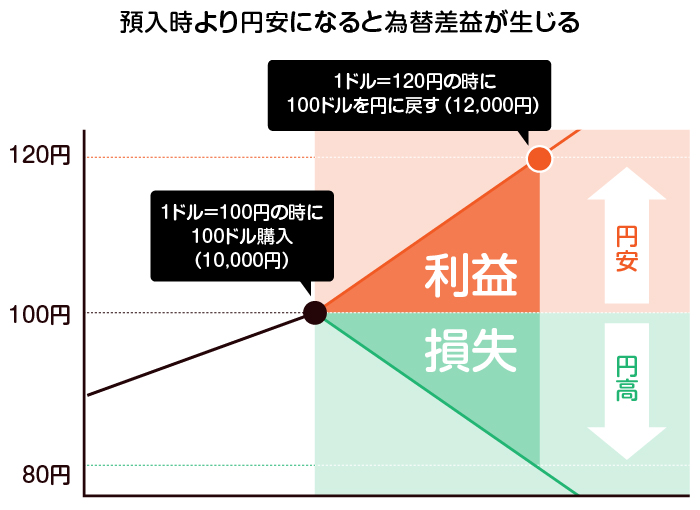

為替相場が預入時よりも円安に進むと預金者は「為替差益」が得られます。以下で、具体的に円安になったときのメリットや、どのように対応するべきかを解説します。

円安になると為替差益を得られます。円安とは、外貨に対する円の価値が下がることです。100円で1ドルと交換(1ドル100円)できたのに、120円出さないと1ドルと交換できなくなった(1ドル120円)のは、円の価値が下がってしまったからと考えるとわかりやすいでしょう。

具体的なケースで見てみましょう。(手数料と税金は考慮していません)

上記のケースでは、2,000円の為替差益が得られます。外貨預金は、預けているときに利息を受け取れるだけでなく、為替差益によるリターンも狙えます。

預入時よりも円安になった時点で外貨を円に戻せば、為替差益を確定させることができます。「今後の為替の動きはわからないから、一旦利益を確定させておきたい」という場合は、解約も一つの選択肢です。

なお、為替差益は雑所得に該当します。為替差益を含めて、年間の雑所得が20万円を超える場合は確定申告が必要となる点は押さえておきましょう。[注1]

外貨預金にかかわる税金や確定申告については、「外貨預金の税金について解説!為替差益は確定申告が必要?」の記事で詳しく解説しているので併せて確認してみましょう。

もちろん、さらに円安に進むことを期待して保有し続けても問題ありません。「高金利の利息を受け取り続けたい」と考えている方も、そのまま保有するとよいでしょう。

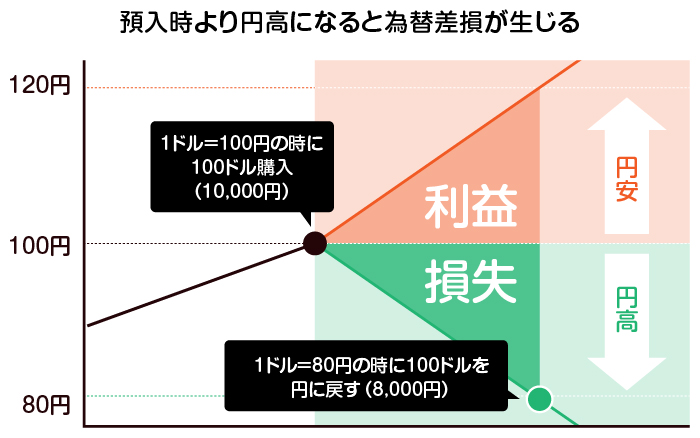

預入時よりも円高に為替が動くと、預金者は「為替差損」を被ることになります。以下で、円高になったときの外貨預金への影響や対処法について解説します。

預入時よりも円高になると、為替差損が発生する可能性があります。為替差損とは、為替が不利な方向に動いたことによって被る損失です。

具体的なケースで見てみましょう。(手数料と税金は考慮していません)

上記のケースでは、2,000円の為替差損が発生してしまいます。

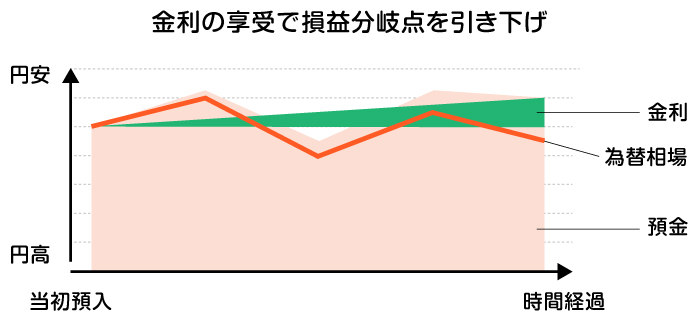

為替差損が発生していても、その後の為替相場が円安になれば為替差益を得られます。もし、急いでお金を工面する必要に迫られていなければ、外貨預金を引き出さず為替が円安に動くまで待つのも選択肢の1つでしょう。円安を待つ間に高い金利を享受することで、損益分岐点を引き下げることもできます。

ただし、為替相場がさらに円高方向に進んでしまうと損失が大きくなってしまう可能性もあります。自身のリスク許容度に応じて、判断することが大切です。

ここからは、外貨預金を預け入れるタイミングについて解説します。為替相場の動きを予測するのは非常に困難なため、あくまでも自身のリスク許容度の範囲内で判断しましょう。

今後、円安に向かいそうなとき、つまり今はまだ円高の水準だと考えるときには、外貨預金を預け入れる良い時期と言えます。円高とは、外貨に対して円の価値が高い状態を指します。つまり、円を用いて安く外貨を購入できる状態です。

さらに、円安に向かいそうなときは今後為替差益が見込める可能性がある時期でもありますので、預け入れを検討してみるとよいでしょう。

過去の為替相場のチャートなどを確認して、「今は円高の状態」「今後円安に向かいそう」と判断したら、外貨預金を始めるチャンスかもしれません。

外貨預金は、円預金よりも金利が高い傾向にあります。円よりも100倍以上の金利で運用できる外貨もあるため、多くの利息を得たいと考えている方に向いています。

通貨によって金利に差がある理由は、各国の金利政策の違いや経済状況が異なるためです。金利は経済状況やインフレ率などに基づいて決まるため、国の状況次第では日本円よりも高い金利が適用され、高い水準の金利収入が期待できるのです。

なお、金利が高い国の通貨は高い利回りを得られる反面、地政学面などのリスクも受ける傾向にあるため注意が必要です(後述の「通貨を保有する国の社会情勢が不安定なとき」もご参照ください)。

外貨預金には為替差損を被るリスクがあるため、円預金よりも高リスクと言えるでしょう。「外貨預金で預けるのは〇円まで」のように、ルールを決めておくと安心です。

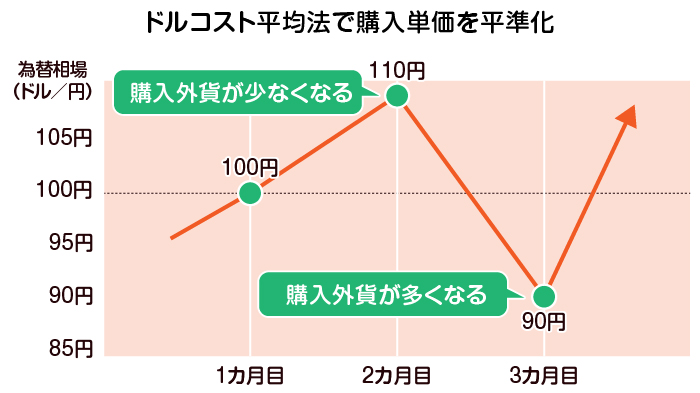

ドルコスト平均法を用いて外貨預金を行うと、外貨の購入単価を平準化し、リスクを軽減できます。ドルコスト平均法とは、定期的に一定額の投資を行うことで、リスクを分散する投資戦略です。

具体的に、ドルコスト平均法を解説します。

【1カ月目】

為替レート:1ドル=100円

購入ドル数:10,000円÷100円/ドル=100ドル

【2カ月目】

為替レート:1ドル=110円

購入ドル数:10,000円÷110円/ドル=90.91ドル

【3カ月目】

為替レート:1ドル=90円

購入ドル数:10,000円÷90円/ドル=111.11ドル

最終的に、合計投資額30,000円に対して 302.02ドルを購入できました。平均為替レートは1ドルあたり99.34円です。

このように、為替が円高や円安に変動する中でも、毎月一定額を着実に購入することで単価を平準化できます。

投資期間が長くなるほどドルコスト平均法の強みは活きるので、リスクを抑えたいと考えている方はドルコスト平均法を実践するとよいでしょう。

外貨預金を始めた後に、リスク軽減のためにも引き出しを検討するべきタイミングがあります。

以下のいずれかに該当する場合、外貨預金の引き出し・解約の検討が必要となるかもしれませんので、注意しておきましょう。

社会情勢が不安定な国の通貨は、一般的にリスクが高いと言われています。社会情勢が不安定だと通貨の価値も不安定となり、価値が急激に減少するリスクがあるためです。

また、社会情勢が不安定な国にはインフレリスクや政治的リスクもあり、通貨価値が安定しません。いくら高利回りが期待できても、通貨の価値そのものが下落すると円の価値が相対的に高くなり、為替差損を被るリスクが考えられます。

資産運用を見直したいときも外貨預金を引き出すタイミングです。金融商品には、株式や投資信託、債券などさまざまな種類があります。

実際に外貨預金を通じて為替変動によるリスクを体感し「資産額の変動を抑えたい」と感じた場合は、リスクの小さい金融商品へ切り替えるとよいでしょう。

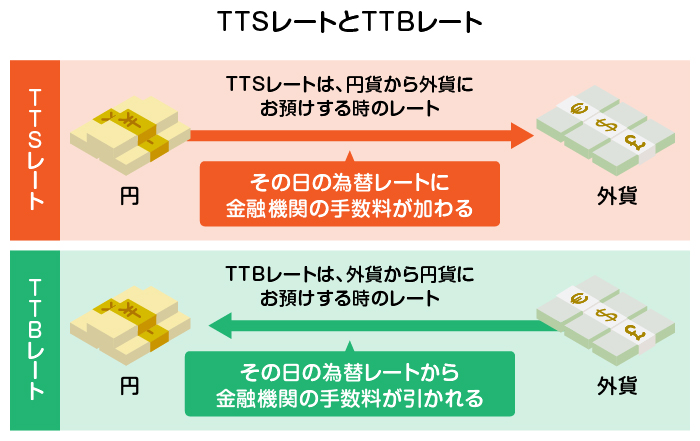

なお、円で外貨を購入するときと外貨で円を購入するときには、「TTS」といわれる日本円で外貨を買うときに適用される為替手数料を含んだ交換レートや、「TTB」という外貨を日本円に換える際に適用される為替手数料を含んだ交換レートが発生します。手数料の負担を含めて、外貨預金を継続するか、引き出すか判断しましょう。[注2]

TTSやTTBなどの為替手数料に関しては、「わかると差が出る「外貨預金のTTSとTTB」」の記事で解説しているので、あわせて参考にしてください。

預入時より円安で、手数料を加味してもプラスになる場合は差益を得られます。預入時よりも多くの円を受け取れるため、結果として「外貨預金は成功した」と言えるでしょう。

「早い段階で利益を確定させておきたい」という場合は、目標としている利益に到達したら引き出しを検討するのがおすすめです。為替が変動する要因はさまざまで、刻一刻とレートが変わるためです。

外貨預金を引き出す際には、為替による利益だけでなく、為替手数料や交換レート(「TTS」や「TTB」等)についても注意しましょう。手数料は利益を圧迫する要因になるため、コスト面を差し引いて考えることが大切です。

外貨預金は、預け入れたときよりも円安になれば為替差益を得られます。また、円預金よりも高い利息を得られる点が魅力です。

外貨預金は、為替相場の変動次第では為替差益を狙えるメリットがあります。一方で、為替差損を被るリスクや、為替手数料を支払う必要がある点には注意が必要です。

「円預金よりも高い金利を得たい」「ある程度のリスクを負って為替差益を狙いたい」と考えている方は、外貨預金を始めてみてはいかがでしょうか。

柴田充輝

大学卒業後、不動産業界で6年間勤務。その後保険業界に転職し、FP1級資格を活かして家計相談や保険の見直し等を行っている。保険業とともに、金融関係の記事を多数執筆。資産運用やクレジットカード、カードローンなど、これまでに1,000記事以上の執筆経験がある。