30�㏗�q�����̖{���@�`�u�V�オ�s���v��30��A������n�߂��邱�Ƃ́`

30�ケ���uiDeCo�v�̎n�ߎ�

2022.11.2 30�㏗�q�����̖{���@�`�u�V�オ�s���v��30��A������n�߂��邱�Ƃ́`

�A�J�l

33�B��w���ƌ�A�A�p������Ђ��o�āAIT��ƂɋΖ��B�����s���ň�l��炵�B�N��730���~�ŁA���~�z��300���~�B�u�݂���NISA�v�i�N��40���~�j��2�N�ځA���N�O����u�����M���v�i��1���~�j���X�^�[�g�B3�l�̒��ŋ��Z�m������Ԃ���B

�}�C

33�B��w���ƌ�A�������[�J�[�A�E�B���ƕ�炵�̌������q�B�N��670���~�ŁA���~�z��400���~�B���`���~���p�����Ă���B�A�J�l�̂����߂Łu�݂���NISA�v�i�N��40���~�j���X�^�[�g�B�u�����M���v�i��2���~�j���n�߂��B

�����E�R

33�B��w���ƌ�A�E������Ђ͑ސE���A���݂̓G���^�[�e�C�������g��ƂɋΖ��B�N��650���~�ŁA���~�z��100���~���x�B�ŋߌ�����������B�A�J�l�A�}�C�Ɠ����^�C�~���O�Łu�݂���NISA�v�i��2���~�j���X�^�[�g�B

���R��b�搶

�t�@�C�i���V�����v�����i�[�iCFPR�j�A1��FP�Z�\�m�B�������Money��You ������B���S�҂ł��킩��₷�������b�g�[�ɁA�u���A���M�A���k�Ɩ��Ȃǂ�ʂ��āA�����̐l���ɕs���Ȃ����̒m����`���Ă���B

����܂ł̂��b

Chapter1 �u�V�オ�s���v��30��A������n�߂��邱�Ƃ�

���R�搶

�܂��uiDeCo�v�ɂ́A�������i�Ɗ|�����̌��x�z������܂��B

�A�J�l

�������i��������Ă��Ƃ́A�N�ł������ł���킯����Ȃ���ł����H

���R�搶

�c�O�Ȃ���A�����Ȃ�ł��B�����ł���N��́A����20�Έȏ�60�Ζ����i�����N����ی��҂ł����15��������\�j�B�݂Ȃ���͉�Ј��Ȃ̂ŁA����͉�Ј��ɂ��Ă��`�����܂��ˁB

��iDeCo�i�C�f�R�j�̉������i�Ɗ|���ɂ���

iDeCo�̎d�g�݁biDeCo���ĂȂɁH�biDeCo(�C�f�R�E�l�^�m�苒�o�N��)�y�����z

�A�J�l�E�}�C�E�����E�R

�͂��I

���R�搶

��Ј��̏ꍇ�A

�}�C

�������ǂ�ɓ����邩�A��ЂɊm�F���Ȃ��Ƃ����Ȃ���ł��ˁB

���R�搶

��ƌ^DC�ɉ������Ă��邩�ȂǁA�����̉������킩��Ȃ��l�́A��Ђ̒S���҂Ɋm�F�����ق��������ł��傤�B�܂���ƌ^DC�́A��Ђ����o����|���ɉ����āA�����Җ{�l���|������悹���Đςݗ��Ă�����u�}�b�`���O���o�v�Ƃ������̂�����A�������́u�}�b�`���O���o�v�����Ă���ꍇ�́A�uiDeCo�v�ɂ͉������邱�Ƃ��ł��܂���̂Œ��ӂ��K�v�ł��B

�����E�R

�ĊO�ׂ������߂��Ă����ł��ˁB�����ł���N���������������`�B

���R�搶

�������u�݂���NISA�v�Ƃ̈Ⴂ�Ƃ����܂��ˁB�u�݂���NISA�v��20�Έȏ�Ȃ牽����ł��n�߂��܂��i��2023�N����18�Έȏォ��n�߂���j�B������A60�ł��A65�ł��g����d�g�݂ł��B�������A�ςݗ��Ă���N����20�N�ԂƂ�������������܂���ˁB����A�uiDeCo�v�́A����20����60�܂ł��Ώہi�����N����ی��҂ł����15��������\�j������A���Ƃ��Α�w���ƌ�Ɉ�ʊ�ƂɏA�E���A�����N�����x�����n�߂��Ƃ���A23����60�܂Őςݗ��Ă�A40�N�߂������̘g���g���ē������ł���Ƃ������ƂɂȂ�܂��B

�A�J�l

�Ⴂ�����Ɏn�߂��ق����ςݗ��Ă�N���������邩��A���Y��������\����Ƃ������Ƃł��ˁB

�����E�R

����ȈႢ�������ł��ˁB

��iDeCo�̉������i���ȒP�Ɋm�F�I�����f�f���Ă݂�

���R�搶

��������́A���悢��{��̐ߐŌ��ʂɂ��Ă��b�����܂��傤�B�uiDeCo�v�ł͖���5000�~����1000�~�P�ʂŌ��x�z�����ς��܂Őςݗ��Ă邱�Ƃ��ł��܂��B���̊|�����������T���̑ΏۂɂȂ��ł��B

�}�C

���H�@�����T���H�@�ǂ��������Ƃł����H

�A�J�l

������āA�N�������̍ۂɐ\�������ł����H�@�ی��̔N�������Ɠ������Ċ����H�H�H

���R�搶

�����ł��B���N10������ɍ����N������A�����u���K�͊�Ƌ��ϓ��|���U���ؖ����v���͂��܂��B�N�������ł��̏��ނ��o���āA�葱��������K�v�������ł��B�Ȃ��uiDeCo�v�̊|���������T�������Ɛŋ��������Ȃ�̂��𗝉�����ɂ́A�����ł̎Z�o���@�𗝉�����K�v������܂��B

�}�C

�͂��I�@���Вm�肽���ł��B

���R�搶

�����łɂ́A�݂Ȃ���̐ō��N���ɐŗ����|���ĎZ�o�����킯�ł͂Ȃ��A�N�Ԃ̐ō��N�������Ј��̕K�v�o��ł��鋋�^�����T�������������A�������珊���T���̑S�z�����������āA�ېŏ������Z�o���܂��B

�����E�R

�Ȃ��Ȃ�����ł��ˁB

���R�搶

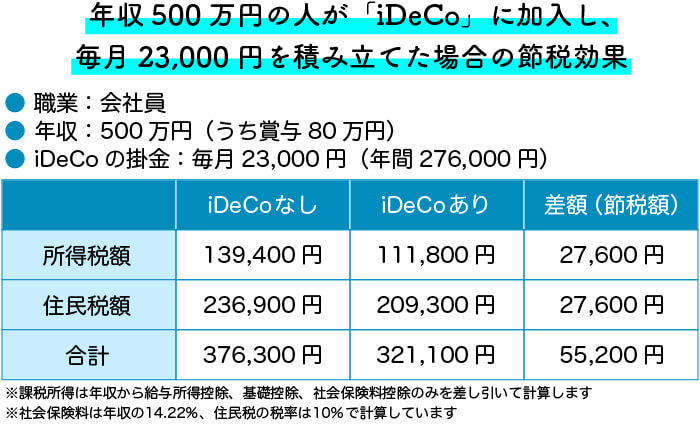

�ېŏ����̋��z�ɁA�����ł̐ŗ����|���ď����ł��Z�o����̂ŁA�����T���̋��z���傫���قǁA�ېŏ����̋��z���������Ȃ�A�ߐłł���Ƃ����킯�ł��B�����ł̐ŗ��́A�ېŏ����̋��z�ɉ����Č��߂��Ă��܂��B���N�̏Z���ł������Ȃ�܂���B���Ƃ��A�N��500���~�̉�Ј����A����z�̌�23,000�~���ςݗ��Ă��Ƃ��܂��傤�B����ƁA�N��5���قǂ̐ߐłɁB�ȉ��ɕ\���܂Ƃ߂܂����̂ŁA�Q�l�ɂ��Ă݂Ă��������B

�����E�R

1�N��55,200�~�I�@10�N����552,000�~���ߐłɂȂ�́H

�A�J�l

30�Ŏn�߂Ė�30�N�ςݗ��Ă���A1,656,000�~���ߐłɂȂ�I�H�@����������I

�}�C

1�N�ԂɁuiDeCo�v��276,000�~��ςݗ��ĂāA55,200�~���ߐł��Ă��Ƃ́A331,200�~���߂��Ƃ��l�����܂���ˁH�@

�A�J�l

�m���ɁI�@����ɓ����M���ŏ����ł����v���o��A�����ƃv���X�ɂȂ�Ƃ������Ƃɂ��Ȃ���B

iDeCo�i�C�f�R�j�͔N���������K�v�H �����T������Ƃ�����߂�̂������

���R�搶

�ǂ��ł����H�@���ꂾ���ł��uiDeCo�v���n�߂郁���b�g������̂ł͂Ȃ��ł��傤���B

�A�J�l

�{���ł��ˁB

���R�搶

�A�J�l�������悤�ɁA�����M����I��Őςݗ��ĂĂ�A

�������ĕ|���H ���X�N��}���������^�p

�}�C

�Ȃ�قǁI�@��R���C���o�Ă��܂����B

�A�J�l

�u�݂���NISA�v�͂������K�v�ɂȂ������Ɉꕔ���������Ďg�p���Ă��n�j������߂������̂��߂ɁB�uiDeCo�v�ł͘V����������Ă������莑����~����Ƃ����C���[�W�ōl��������ˁB

���R�搶

�݂Ȃ���I�@������Ƒ҂��Ă��������B�uiDeCo�v�̃����b�g�́A�܂��܂�����܂�����B�Ō�܂Ő������Ă��������ˁB

�A�J�l�E�}�C�E�����E�R

���[�I�@�܂������b�g�������ł����H

���R�搶

����́uiDeCo�v�̊|���������T���ɂȂ�ߐłł���ȊO�̃����b�g�����Љ�܂��傤�B

��������iDeCo���n�߂����l�͂�����

�l�^�m�苒�o�N���uiDeCo(�C�f�R)�v

���������炦��N���z���m�F

▷ Chapter3 �uiDeCo�v�̂���Ȃ郁���b�g�ƁA�m���Ă��������f�����b�g

�����Ƒ����m�肽�������I�ߐňȊO�̂���Ȃ郁���b�g�Ƃ́H ���ӂ������f�����b�g�ɂ��Ă��ڂ������

���R ��b�i������� �������j

�t�@�C�i���V�����v�����i�[�iCFP�j�A�ꋉFP�Z�\�m�B�������Money&You������B

�S���ł̍u�������A���M�A�}�l�[���k��ʂ��āA�����̐l���ɕs���Ȃ����̒m����`���Ă���B��������WEB���f�B�A�wFP Cafe®�x��wMocha�x���^�c�B�܂��A�wMoney��You TV�x��u�}�l���W�B�v�uVoicy�v�Ȃǂł����M���Ă���B ��ȏ��Ђɂ́A�u�͂��߂Ă�NISA &iDeCo�v�i�������o�Łj�u1���P���ǂނ����Őg�ɂ��@������S100�v�i���R�����Ёj�v�u�͂��߂̂����̊�{�v�i�������o�Łj�u�}���K�Ɛ}���@�͂��߂Ă�FIRE�v�i�Ёj�Ȃǂ�����B

Money��You�Fhttps://moneyandyou.jp/