確定拠出年金の「企業型」(企業型DC)とは?

どれみさん

どれみさん

企業型の確定拠出年金ってどんなもの?

FP

FP

企業が掛金を積み立て、従業員が運用する制度のことです。

掛金を拠出し、加入者自らが資産を運用して年金(運用益)を受け取る確定拠出年金には、「個人型」と「企業型」の2種類があります。

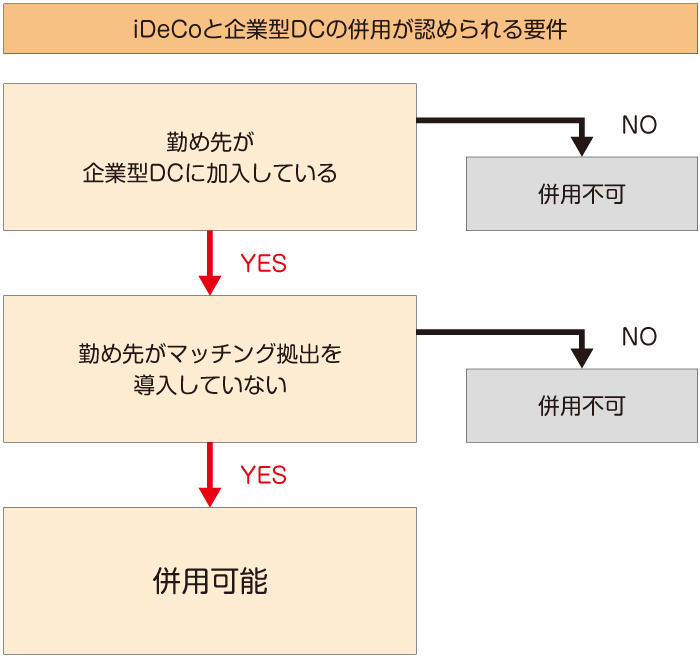

個人型確定拠出年金、通称「iDeCo」は、加入者自身がコツコツとお金を積み立て、65歳まで運用する制度のことです。

60歳以降に受け取る年金額は、運用商品の選択や掛金の配分によって異なる運用成果で決まる仕組みになっています(2025年度の税制改正により、iDeCoは最大70歳まで加入・拠出・運用できるように期間が延長される予定です)。

iDeCoについて、詳しくはこちらの記事で解説しているのでぜひご覧ください。

【関連記事】 iDeCo(イデコ)ってなに? 〜基本をイラストで理解しよう〜

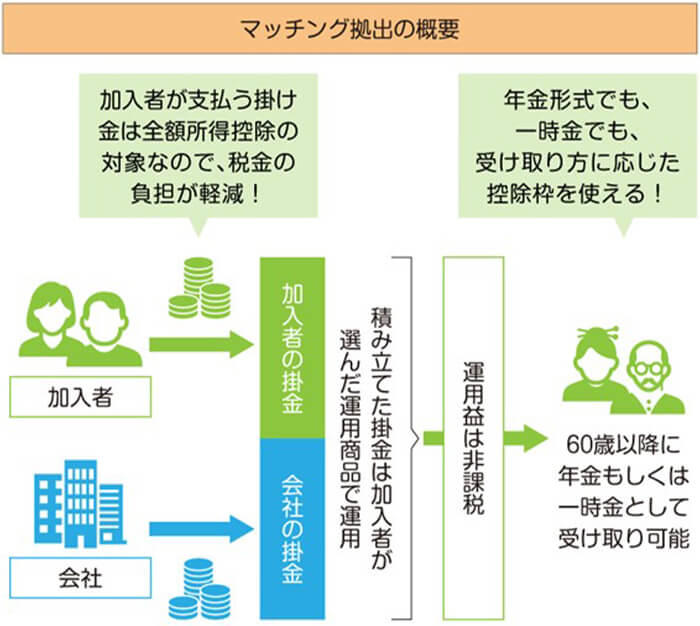

一方、企業型確定拠出年金は、毎月一定の掛金を企業が積み立て、加入者(従業員)が運用する企業年金制度のことです。

iDeCoに対して「企業型DC」とも呼ばれており、掛金の積立は企業(事業主)が行いますが、運用の責任は加入者が負う仕組みになっています。

iDeCoと同様、最終的に受け取る年金(給付額)は運用成果によって増減するため、加入者は複数ある商品の中から自分に合ったものを選んだり、どの商品にどれだけ掛金を配分するかを決定したりして、資産を増やすための運用を行います。

積み立てられるのは最長70歳までで、原則60歳以降に運用してきた資産を一時金または年金として受け取ることができます。

詳しい内容については、次に掲載する比較表をもとに解説します。