�O�̋L��

�uWeb�ʒ��v�̃����b�g���āH �y�[�p�[���X�ʼnƌv�Ǘ����X�}�[�g��

2020.8.12 ���炵�̃}�l�[���T

�����Ƃ́A�S���Ȃ����l�̍��Y���A�z��҂�q�ǂ��Ȃǂ̐e���E�W�҂����������Ƃł��B

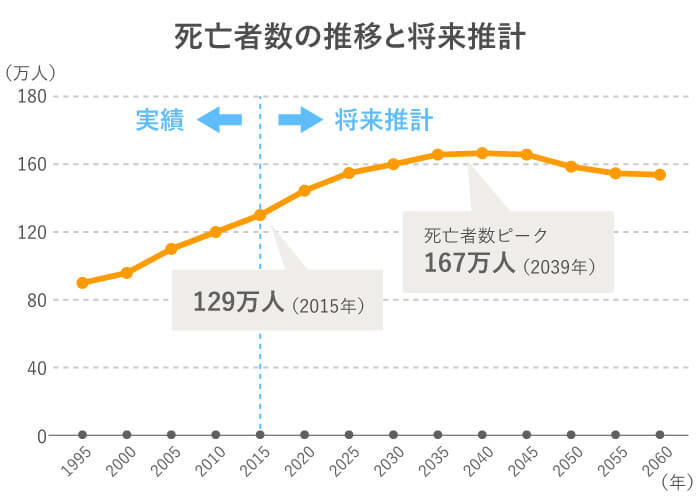

�����m�̒ʂ�A���{�͍�����i��ł��āA������4�l��1�l��65�Έȏ�B���S�Ґ��������Ă���A2039�N�Ƀs�[�N���}����܂ő��������錩���݂ł��B�S���Ȃ�l�����������ƂŁA�����̔��������������Ă��܂��B�����Ɋւ���葱���́A�N�ɂƂ��Ă����l���ł͂Ȃ��ƌ�����ł��傤�B

�܂��A���Y�������p�������l������ł���P�[�X�������Ă��܂��B������ˑR�A����҂��s����ŔώG�ȑ����̎葱�����s��Ȃ��Ă͂Ȃ�Ȃ��Ƃ����\�����傢�ɂ���ł��傤�B

�����Ƃ����Ƃ��Ɏq�ǂ���Ƒ�������Ȃ��悤�A�ł������̏����͂��Ă����������̂ł��B

��ʓI�ɑ����̎葱���́A�傫��3�ɕ������܂��B

�����l���������݂���ꍇ�́A�������Y��������A�����l�S���ŁA�N���ǂ̍��Y�𑊑����邩�b�������i��Y�������c�j�����܂��B

��Y�������c�ɂ��ẮA�����l�S���̎Q�����K�v�ŁA�����l��1�l�ł���������Ԃōs���ƁA���̌��ʂ͖����ƂȂ�܂��B�����āA���̋��c�̌��ʂ��u��Y�������c���v�Ƃ��ď��ނɎc���܂��B

��Y�������c���́A���@��ɂ����āu�����؏��v�ƌĂ�A���Z���Y�̖��`�ύX�E�������ɂ͊e���Z�@�ւցA�s���Y�𑊑��o�L����ۂɂ͖@���ǂ֒�o���܂��B�����ł�\������ۂɂ��A�T����Y�t����K�v������A�d�v�ȏ��ނł��B

���������ō쐬���邱�Ƃ��ł��܂����A��x�������Ă��܂��ƁA��蒼���������Ȃ����̂Ƃ���Ă���̂ŁA�T�d�ȑΉ����K�v�ł��B

�s���ȓ_������ꍇ�́A��s��ŗ��m�A�ٌ�m�Ȃǂ̐��Ƃɑ��k���܂��傤�B��q����Web��Y�����T�[�r�X�ł́A��Y�������c���̕������̃T�|�[�g���s���Ă��܂��B

��Y�������c���I������ƁA�e�������Y�̖��`�ύX�⊷���Ƃ������葱�����s���܂��B

�a������L���،��̖��`�ύX�E���E�����Ȃǂ̎葱���͊e���Z�@�ւŁA�s���Y�̖��`�ύX�́A��������s���Y�̏��ݒn���NJ�����@���ǂŁA�o�L�\�����s���̂���ʓI�ł��B

����������Y�����z����ƁA�����ł��������܂��B�����ł́A�S���Ȃ����l�̈�Y�̑��z����u��b�T���v���������������z�ɑ��ĉېł���܂��B

��b�T���́A�u3,000���~�{�@�葊���l�̐l���~600���~�v�Ƃ����Z���Ōv�Z���܂��B�@

���Ƃ��A�����l��1�l�̏ꍇ��3,600���~�����A�����l��2�l�����4,200���~�����A3�l�����4,800���~�����܂ő����ł͂�����܂���B�@�葊���l�������قǁA��b�T���͑����Ȃ�܂��B

�܂��A�S���Ȃ����l�̔z��҂���Y�𑊑�����ꍇ�́A�z��҂̑����ł��y������܂��B

���ӂ������̂́A�����ł̔[�t�ɂ͊���������Ƃ������ƁB�����l�́A�����Ƃ��āA�S���Ȃ������i���������������Ƃ�m�������j����10�����ȓ��ɁA�Ŗ����ɐ\�����[�����Ȃ���Ȃ�܂���B

���̊������߂���ƁA�z��҂̐Ŋz�y�������K�p����Ȃ��ꍇ������܂��B�Ȃ�ׂ������A�葱�����͂��߂�Ɨǂ��ł��傤�B

�����ł�\������Ŗ����́A�S���Ȃ����l�̏Z�����NJ�����Ŗ����ł��B�����l�̏Z�����NJ�����Ŗ����ł͂���܂���̂ŁA���ӂ��ĉ������B

�����Ēm���Ă��������̂��A�u���������E���菳�F�v�ł��B��Y������������A�������邱�Ƃ��u���������v�A�ϋɍ��Y�݂̂𑊑����邱�Ƃ��u���菳�F�v�ƌ����܂��B�e�̈�Y�𑊑����邩�ǂ����A��鑤�ɂ��I�����錠��������̂ł��ˁB

���Ƃ��A�e�Ɏ؋��Ȃǂ�����A�������Y�������Ă���ꍇ�́A������������菳�F�̎葱�����ƒ�ٔ����ōs���܂��B�����͌����A�S���Ȃ������i���������������Ƃ�m�������j����3�����ȓ��ł��B3�������߂���ƁA��Y�╉�ȂǁA���ׂĂ𑊑����邱�ƂɂȂ��Ă��܂��܂��B

���������́A�����l��1�l�ł��葱���\�ł����A���菳�F�͑����l�S���������Ŏ葱������K�v�����邽�߁A���Ԃɗ]�T�������Ď葱�����s�������Ƃ���ł��B

��ʓI�ɁA���������x���o�����邱�Ƃ͂���܂���B�ǂ��i�߂Ă����������l�������ł��傤�B�@

���Ƃ��A��s�̗a���𑊑�����ꍇ�ɂ́A����̏��ނɖ@�葊���l�S�����T�C�������āA��ӏؖ��A�ːГ��{�Ȃǂ�Y���ċ��Z�@�ւɒ�o����Ƃ������葱�����K�v�ƂȂ�܂��B

��Ȑl��S�����Đh���̒��A����Ȃ������̎葱�����s�����S�͑傫����������܂���B

�܂��A�d�����Z����������A�Ƒ��������ɏZ��ł����肷��ꍇ�A��������Z�@�ւɎ葱���ɍs���̂́A���Ȃ��Ԃ�������܂��B

�����������ꍇ�́A�uWeb��Y�����v�Ƃ������T�[�r�X�𗘗p����̂�1�̕��@�ł��B�����̑��k��葱���̈ꕔ���p�\�R����X�}�[�g�t�H������s����̂ŁA���S�����炵�����l�ɂƂ��ă����b�g�͑傫���ł��傤�B

���Ƃ��A�O��Z�F��s�́u�����葱�炭�炭�T�[�r�X�v�ł́AWeb�T�C�g�̎葱���ƗX���̂��Ƃ�݂̂ŁA��Y�̒����A�������Y�ژ^�̍쐬�A��Y�������c���̕������A�a���⍑�������Ȃǂ̊�����s�A��Y�̕��z�Ȃǂ��˗����邱�Ƃ��ł��܂��B

�������A��Y�̕�������b�������̂́A�����܂ł������l���m�ł��B��s����Y�̕������Ƃ�܂Ƃ߂�킯�ł͂Ȃ����Ƃɒ��ӂ��Ă����܂��傤�B

��{��V�z�́A385,000�~�i�ō��j����ł����A�����l���葱���̂��߂Ɏ���Ǝ��Ƃ����������ʔ�i�K�v�ł���Ώh����j�A��Ԃ⎞�Ԃ��l������ƁA�L���ȕ��@�̈�Ƃ��Č��������̂��ǂ��ł��傤�B���Ԃ�ꏊ��I���A��ΖʂŎ葱�����s���邽�߁A�V�^�R���i�E�C���X�̊������X�N���ጸ��������ʂɂ����҂ł��܂��B

�u�����葱�炭�炭�T�[�r�X�v�𗘗p����ɂ́A�ȉ��̂悤�ȏ���������܂��B

��ʓI�ȑ����ł���A���p�ł���\�����������߁A���O�ɏ������`�F�b�N���Ă݂Ă͂������ł��傤���B

�u�����葱�炭�炭�T�[�r�X�v�̏ڍׂ�������

�����́A��Y���₷�����ǂꂾ�����������邩�ɂ���āA���̌�̎葱���͑傫���ς����̂ł��B���Y�����O�ɐ������Ă����A��q�����uWeb��Y�����v�Ƃ������T�[�r�X�����p���₷���Ȃ�܂��B

�ǂ����������Y�����邩�A���炩���߉Ƒ��Ƌ��L���Ă����A�܂��͈ꗗ�\������Ă����܂��傤�B

�S���Ȃ����ゾ���łȂ��A�a�C�ɂȂ�����F�m�ǂ��i�肵���ۂɂ��A�ǂ̋�s�ɂ�����a���Ă���̂��A�ی��ɂ͉������Ă���̂��ȂǁA�Ƒ���������悤�ɂ��Ă������Ƃ͑�ł��B

�������A��̓I�ȋ��z���Ƒ��ŋ��L���Ă����K�v�͂���܂���B�ǂ̋��Z�@�ւɂǂ����������Y�����邩���������OK�ł��B

���̍ہA�g���Ă��Ȃ���s������،���Ђ̌���������Ή��ȂǁA������x�������Ă����̂���Ăł��B

�܂��A���Y�̕��������w�肵�����ꍇ�́A�@�I�Ȍ��͂�����⌾�����������Ă������Ƃ��������߂��܂��B�����ł��쐬�ł��܂����A�ٌ�m��s�����m�Ȃǂ̐��Ƃɑ��k���Ă����ƈ��S�ł��B�܂��́A�����̖@�����k�����Ȃǂŕ����Ă݂�̂��ǂ��ł��傤�B

�܂��⌾���Ƃ����ƁA�����̎��Y�����l���������̂Ƃ����C���[�W�����邩������܂��A��ʓI�ȉƒ�ł��A�������Ă����ƃX���[�Y�ɑ������s���܂��B

���C�Ȃ�������A�S���Ȃ�����̘b������̂͋C���Ђ��邩������܂��A�����͉Ƒ��Ƃ��đ�Șb�ł��B���������������݂��āA�e�q�Řb������@���݂��Ă����ƈ��S�ł��B���~��N���N�n�ɉƑ����W�܂����Ƃ��A�e�ʂȂǂ̑����̘b���o���Ƃ��ȂǂɁA�C������`���Ă݂Ă͂������ł��傤���B

�t�@�C�i���V�������C�^�[�@�� ��

�wPRESIDENT Online�x�Ȃǂ̌o�όnWeb���f�B�A�ł������̎��M���͌o�������B���C�t�v�����⎑�Y�^�p�̒�Ă����ӁB����������E���E�����M���Ȃǂ̉^�p���s���Ă���B�Љ�ۏ�ɂ��ڂ����B

���炵�̃}�l�[���T

�����������Ŏx�o�͂ǂ��ς�����H �y����ƌv�Ǘ��p

���炵�̃}�l�[���T

��Ј������p���₷���Ȃ�H iDeCo�V���x�̃|�C���g�Ƃ�

���炵�̃}�l�[���T

�uWeb�ʒ��v�̃����b�g���āH �y�[�p�[���X�ʼnƌv�Ǘ����X�}�[�g��

���炵�̃}�l�[���T

�a���̈����o����U���ɂ�����萔�����āH ���g�N�ɂ���ɂ́H

���炵�̃}�l�[���T

����ҊҌ����Ƃ̏I����A�L���b�V�����X�Ƃǂ��t�������H

���炵�̃}�l�[���T

�N���Ƀv���X���Ă��炦��u�����N���v���āH