一般NISAとつみたてNISAは別物?

一般NISAとつみたてNISAは異なる制度です。

まずはそれぞれの概要と、NISAが2種類できた背景を簡単に確認しましょう。

一般NISAとつみたてNISAの違い

以下に、それぞれの違いを一覧化しました。

【一般NISAとつみたてNISAの違い】

下の表は横にスクロールできます

| 一般NISA | つみたてNISA | |

|---|---|---|

| 非課税で運用できる期間 | 5年間(最長10年) | 20年間 |

| 非課税で投資できる 上限額(年間) |

120万円 | 40万円 |

| 取り扱い商品 | 国内・海外株式、投資信託 | 金融庁が定めた条件を満たす投資信託のみ |

一般NISA導入の背景

2014年1月に、投資で得た利益に税金がかからない「一般NISA(少額投資非課税制度)」ができました。

金融広報中央委員会の「家計の金融行動に関する世論調査」によると、金融資産がゼロ世帯(二人以上世帯)は増加傾向にあり、平成24年には約30%に達しました。

また日本人の金融資産の大半は預貯金であり、その割合は他の国よりも突出して高くなっています。この家計にある膨大な預貯金を、投資を通じて企業に供給して経済成長を促し、その結果、家計がうるおい、さらなる投資をするという好循環を生み出すきっかけとなることを期待して一般NISAは誕生したのです。

一般NISAの基本や注意点、活用方法については以下の記事を参考にしてください。

【関連記事】NISAとは? 基本や注意点、活用方法を知ろう!

つみたてNISAの誕生

一般NISAは、年間の非課税枠120万円は魅力的な内容であったものの、非課税で運用できる期間が5年間と短く、効果的な運用方法とされる長期投資、積立投資ができないというデメリットがありました。

より非課税期間の長い長期投資、積立投資のメリットが生かせる制度が望まれていた中、2018年1月につみたてNISAが誕生しました。

併用はできない

一般NISAとつみたてNISAは1人で併用することはできません。

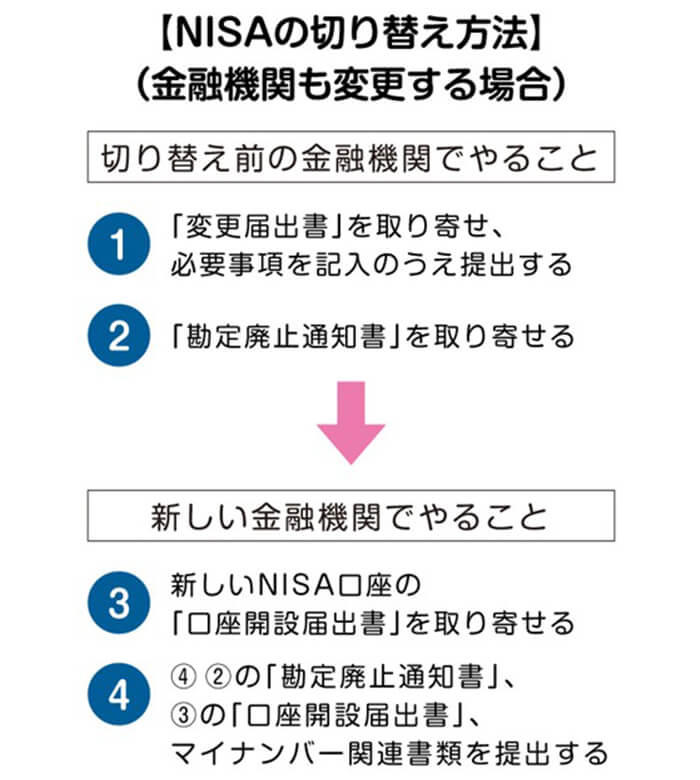

ただし、途中で切り替えることは可能です。