まずはおさらい! NISA(ニーサ)の概要

NISAとは少額投資非課税制度のことで、投資で得た利益に税金がかからない制度です。NISAは主に、一般NISAとつみたてNISAの2つの制度があります。※

- ※ 2024年からは一般NISAが新NISAとしてリニューアルします。

一般NISAは、年間の投資元本(非課税枠)120万円までに対しての利益に税金はかからず、非課税期間は5年間(最長10年)です。また上場株式や投資信託など幅広い商品が一般NISAの対象になっている点が特徴です。

一方、つみたてNISAは年間の投資元本(非課税枠)40万円までに対しての利益に税金がかかりません。非課税期間は20年。対象商品は金融庁の定めた基準を満たした投資信託のみに限られます。

2024年から新NISAがスタート

2024年から新NISAが始まります。大きく変わるのは、利用できる人の年齢が18歳以上となるところです。以前は20歳以上でしたが、成人年齢の引き下げを受けて、NISAの対象となる年齢も引き下げられます。

また、新NISAの非課税枠は2階建てになったことも改定ポイントです。現行の一般NISAの非課税枠は年間600万円ですが、新NISAは1階部分が年間20万円、2階部分が年間102万円に分けられています。1階部分は長期の積立・分散投資に適した一定の投資信託に投資して安定的な資産形成を目指し、2階部分は現状の一般NISAと同様に株式やREITなどから選べる仕組みです。

なお、つみたてNISAも2023年より18歳から口座開設ができるようになります。

NISAの概要は以下の記事でも紹介しています。

【関連記事】NISAとは? 基本や注意点、活用方法を知ろう!

事前に理解しておくべきNISAのデメリット

NISAを始める前に、まずはデメリットをきちんと理解することで、正しく活用できるようになります。そのため、NISAのメリットはもちろん、デメリットもしっかり確認しておきましょう。

それでは、NISAにはどんなメリット・デメリットがあるのかについて解説します。

NISAのデメリット

NISAのデメリットについて解説します。

元本割れの可能性がある

NISAの対象商品は、上場株式や投資信託なので、元本割れをする可能性があります。特に投資初心者の方は、少額からスタートすることを心掛けましょう。

損益通算ができない

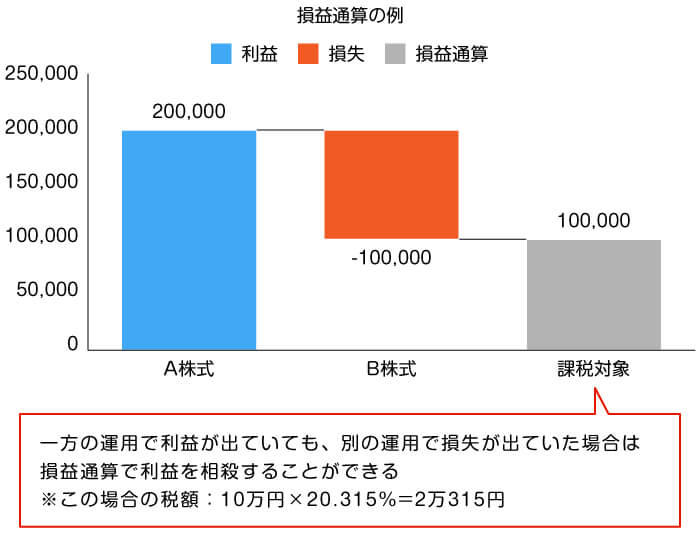

損益通算とは、投資による利益と損失を相殺することです。

一般口座や特定口座で株式や投資信託を売買し、利益と損失が発生している場合、相殺して支払う税金を少なくすることができます。

例

【一般口座または特定口座の場合】

A株式で20万円の利益が出ると20.315%の税金が発生。税額は4万630円

しかし、B株式で10万円損失が発生している場合、A株式の利益と相殺できる(損益通算)。

しかし、NISAで発生した利益は非課税のため、一般口座や特定口座と損益通算ができません。

新規での投資が必要

NISAを利用する前から、株式や投資信託を保有していた場合、これらをNISAに移行することはできません。つまり、すでに何らかの投資をしている方が、新たにNISAを利用する場合は、新規で投資をスタートする必要があります。

1つの口座しか持てない

NISAはひとり1つの口座しか持てず、複数の金融機関でNISA口座を作ることはできません。また、一般NISAとつみたてNISAを併用することもできません。

ただし、毎年金融機関を変更したり、一般NISAからつみたてNISAに変更したりすることは可能です。

NISA口座の変更については以下の記事でも紹介しています。

【関連記事】NISA口座の金融機関は変更できる! 口座変更のリスクと手続き方法は?

NISAのメリット

ここまで、NISAのデメリットを説明してきましたが、もちろんNISAはメリットも多くある制度です。

一般的な投資信託や株式投資と比べ、NISAを活用して投資をするメリットを3つ紹介します。

運用益が非課税(確定申告も不要)

NISAは投資で得ることができた売買益や、分配金などの運用益に税金がかかりません。税金がかからなくなる分、運用益をそのまま投資元本に回せるため、NISAを利用しないで投資するよりも効率的な運用ができます。運用益には所得税や住民税が課税されないため、確定申告の必要もありません。

購入回数に上限がない

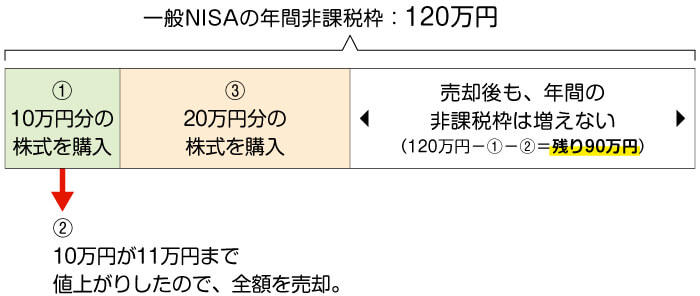

NISAは非課税枠(120万円)の範囲内なら、何度でも購入できます。例えば非課税枠120万円の一般NISAの口座を利用して以下のような取引をしたとします。

例

このようにNISAは非課税枠の範囲内なら、購入回数に制限がありません。

また、NISAの非課税期間は最長5年であるため、毎年非課税枠を全て活用すれば600万円分を非課税で運用することができます。※

非課税期間が終了した場合は、課税口座への移管、ロールオーバー、売却から選択します。特定口座や一般口座などの課税口座へ移管する場合は、これまで非課税だった利益が課税される点に注意しましょう。

- ※ 2024年から始まる新NISA制度によって一般NISAから新NISAにロールオーバーすることで非課税期間を計10年にできます。

ロールオーバーで期間の延長が可能

一般NISAは120万円の非課税枠は5年間続きます。そして5年経過後は、投資商品を全て売却して現金で受け取ることもできますが、再度NISAの口座に移して運用を継続することもできます。このように非課税期間が終わった後、再度NISA口座に移して運用することをロールオーバーといいます。

これまで運用してきた金額が150万円で、一般NISAの非課税枠120万円を超えていてもロールオーバーすることが可能です。ただし、その年における非課税枠はそれ以上利用できなくなります。

なお、ロールオーバーができるのは一般NISAのみで、つみたてNISAはロールオーバーができません。

また、一般NISAは2023年で終了する制度なので、2019年度以降に一般NISAを始めた方は、2024年からスタートする新NISAにロールオーバーすることになります。

▼ネットで始められるNISA

NISAのデメリットを理解しリスクを抑える方法

NISAの対象商品は元本割れする可能性がありますが、長期運用と2つの分散投資を利用すれば、リスクを抑えることができます。

長期運用

長期運用とは、一時的な損がでてもすぐに売らずに長い目で投資成果を出していく考え方のことです。同じ商品に長い期間投資をしていると、収益がプラスの時期とマイナスの時期が生じることはよくあることです。しかし、一時的な損失に一喜一憂せず、長期の視点で投資を継続していくと、プラスとマイナスを相殺してリスクが安定してきます。

分散投資

また、分散投資もリスクを抑える方法として有効な方法です。分散投資には、商品の分散と、時間の分散の2つがあります。

商品の分散とは購入する商品を一つだけにせず、値動きの特徴の異なる商品を選ぶ方法です。

例えば、国内株式投資信託、国内債券投資信託、海外株式投資信託、海外債券投資信託という4つの資産に分けて商品を持っておけば、仮に国内株式投資信託で失敗しても、残りの3つの資産でカバーできる可能性があります。

仮にこの状況で、国内株式投資信託しか持っていなければ、損失だけが発生していることになります。

時間の分散とは、毎月1万円、2万円のように一定の買付額を継続的に投資し、購入時期を分散させることです。値動きする投資商品を毎月定額で購入することで、平均購入単価が抑えられ、利益が比較的出しやすくなります。

長期運用と分散投資は、多くの投資で有効な方法なので活用してください。

▼NISAのポイントを正しく知りたい方へ

困ったときは銀行に相談するのもOK

最終的には商品選びは自分でしなければなりませんが、投資経験の少ない方はどの投資先を選べばよいか不安ですよね。さらに、NISA制度のわからない点や、投資にいくらかけるのがよいのかなど、トータルで相談にのってもらえる場所があると安心です。

そんなときは、投資だけでなく様々な金融サービスを取り扱う銀行で相談に乗ってもらうことができます。特に全国に店舗がある銀行や、口座を既に持っている銀行であれば、自分に合った投資スタイルを教えてもらえます。

▼三井住友銀行でNISA口座を開設

まとめ

NISAは少額投資非課税制度のことで、主に非課税枠年間120万円、非課税期間5年間の一般NISAと、非課税枠年間40万円、非課税期間20年のつみたてNISAの2つがあります。

NISAのメリットは、運用益が非課税で確定申告も不要、購入回数に上限がない、ロールオーバーが可能(一般NISAのみ)なことです。一方、デメリットは、元本割れの可能性があること、損益通算ができないこと、新規での投資が必要なこと、1つの口座しか持てないことがあげられます。

NISAを利用して投資をしたいと考えている方は、投資で元本割れをしてしまうことに不安を感じるかもしれません。しかし、長期投資と分散投資を利用すれば、投資のリスクは抑えられます。また、どうしても不安な方は総合的なアドバイスを受けられる銀行で口座開設をすると良いでしょう。

▼ネットで始められるNISA