前の記事

新NISAで上限額・限度額は拡大!年間投資枠と非課税保有限度額に分けて解説

2024.2.15新NISAについて知ろう

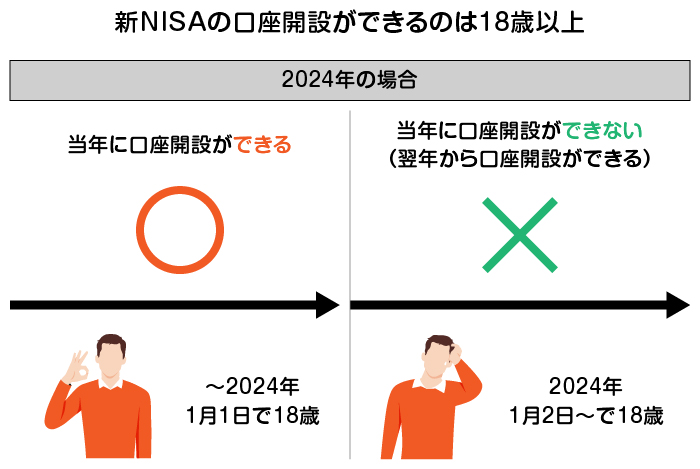

新NISA口座は、これまでのNISAと同様に18歳以上から開設できます。年齢の判定基準は、1月1日時点で18歳以上かどうかです。[注1]

新NISAが開始される2024年1月1日から口座開設できるのは、2024年1月1日時点で18歳以上の人です。例えば2024年1月2日に18歳になる人は、2024年に新NISA口座を開設できません。

また年齢の上限はなく、18歳以上であれば何歳からでも口座開設が可能です。

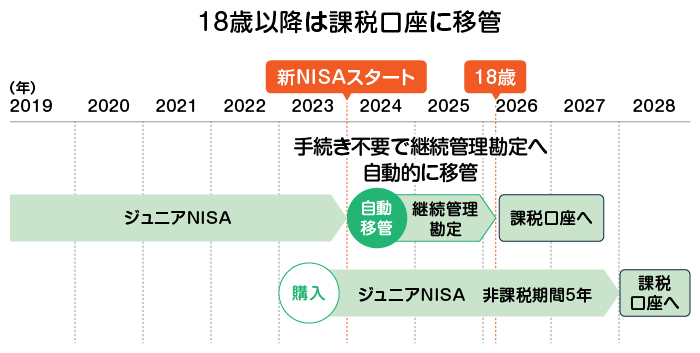

これまでのNISAの一つであるジュニアNISAは、2023年末で廃止されました。2024年以降は新たなジュニアNISA口座の非課税枠は設定されず、新規で購入することはできません。[注2]

ジュニアNISAは、0〜17歳の未成年者名義で口座開設ができました。[注2]しかし、新NISAではジュニアNISAを引き継ぐ非課税投資枠はありません。新NISAの利用者は18歳以上に一本化されたため、18歳未満は新NISA口座開設ができません。[注3]

ジュニアNISAで保有していた金融商品は、2024年以降当初の非課税期間(5年間)の満了を迎えても、18歳になるまで非課税で保有できます。

18歳になるまでの間、保有する金融商品を非課税で売却することも可能です。ただし払い出しするためには、ジュニアNISA口座で保有する全ての金融商品を払い出し、口座を閉鎖する必要があります。

18歳以降は、課税口座に移管され、同時に新NISA口座が開設されます。ただし、ジュニアNISA口座で保有している商品を新NISA口座へ移管ができない点に注意しましょう。

また、課税口座に移管された後ですぐに売却する必要はありません。そのまま保有し続け、値上がりしたタイミングで売却することも可能です。

新NISAは、非課税保有期間の無期限化や非課税保有限度額の拡大などにより、これまでのNISAに比べてより柔軟な資産運用が可能になりました。

これまでのNISAで非課税の恩恵を受けるためには、非課税期間が終わる前に売却するなど、非課税期間を意識した運用が必要でした。しかし、新NISAでは非課税期間が無期限化され、非課税期間が終わるタイミングを考える必要がありません。

これにより、長期的かつ柔軟な資産運用ができるようになります。

もう一つのポイントは、非課税保有限度額の拡大です。つみたてNISAが800万円、一般NISAが600万円でしたが、新NISAでは1,800万円(成長投資枠は1,200万円)まで大幅に増額されました。[注4]

新NISAについてもう少し深く知りたい方は、「新NISAとは|これまでの制度との違いや注意点をわかりやすく解説!」を参考にしてください。

新NISAには、これまでのジュニアNISAのように未成年が利用できる投資枠はありません。しかし非課税保有期間が無期限化、口座開設期間が恒久化されたため、運用期間に縛られることなく、より長期の非課税投資ができるようになりました。

投資期間が長いほど複利効果は大きくなります。また、長期運用は投資リスクを軽減する効果があります。運用中に保有商品の価格が下落しても、長期運用であれば値が戻るまで待つことが可能です。

新NISAは、これまでのNISAと比べ制限が緩和されたため、より柔軟な運用が可能になり、目標金額の達成や資金の活用がしやすくなりました。

新NISAの年間投資枠は360万円で、非課税投資限度額は1,800万円(成長投資枠は1,200万円)です。[注5]

非課税投資枠がこれまでのNISAから大幅に拡大され、加えてつみたて投資枠と成長投資枠の併用も可能となり、投資額設定の自由度が上がります。

また非課税投資限度額は、一度売却すると翌年には売却した商品の取得価格分の投資枠を再利用できます。運用途中で保有商品をいったん売却しても、翌年以降にはその枠で新たな商品を購入できるため、より目標金額の達成や資金の活用がしやすくなりました。

新NISAは資産運用の自由度が高くなったことから、20代から60代以降の方までどの世代でも利用しやすい制度と言えます。

これまでのNISAでは、一度使用した非課税投資枠の再利用ができませんでしたが、新NISAでは可能です。よって老後資金だけではなく、結婚資金や教育費など比較的早期のライフイベントに向けた資産運用がしやすくなります。

例えば、新NISAで教育費を準備し大学進学時に保有商品を売却しても、翌年には売却した商品の取得価格分の非課税投資枠が復活するため、老後資金を目的として新たに運用を開始できます。

新NISAは、若年期から高齢期に至るまで、長期・積立・分散投資による継続的な資産形成を後押しするための制度です。年代によって異なるライフステージや目標に応じて、資産形成の手段として有効に活用しましょう。

ここでは、各年代に合わせた新NISAの運用ポイントを解説します。

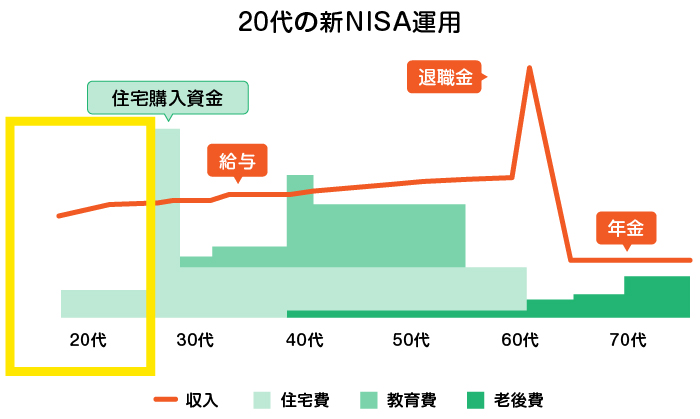

新NISAは、非課税保有期間が無期限です。つまり資産運用を早く始めるほど、非課税での長期投資期間が確保できます。20代は、以降の年代よりも長期運用が可能です。その優位性を活かすためにも20代から積極的に運用するとよいでしょう。

20代のうちはそれほど収入が高くないケースも多く、まとまった投資資金を捻出することが難しいかもしれません。しかし、少額の積立投資であっても、長期投資をすることで複利効果のメリットが大きくなるため無理のない範囲で始めてみましょう。

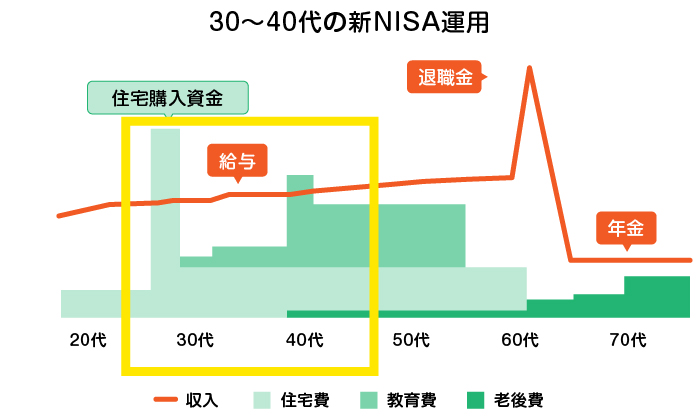

30〜40代はマイホーム購入や、子どもがいる場合は進学などさまざまなライフイベントが発生しやすい年代でしょう。大きな出費も想定されるため、投資額は家計にとって無理のない範囲に設定しておくのが賢明です。

住宅ローンを返済中の場合、繰上返済は必ずしもよい選択とは限りません。住宅ローンの金利が低ければ、繰上返済よりも新NISAで資産形成をした方が、住宅ローンの金利以上の運用益が得られる可能性があります。その他、住宅ローン控除などを考慮し、控除で浮いたお金を積立へ回して増やす方法も考えられます。

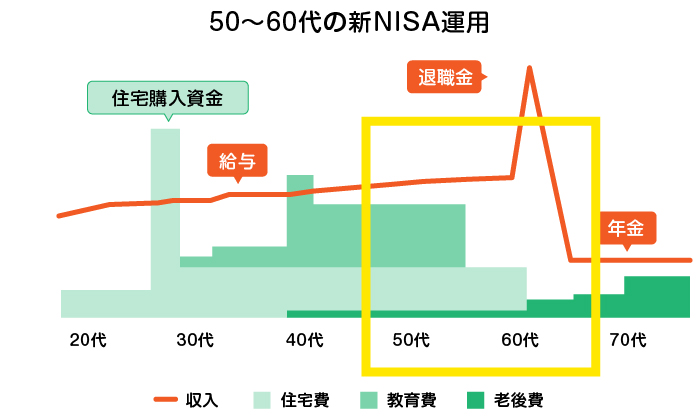

50代?60代は子どもの独立や定年退職などのライフイベントを迎える時期です。この年代は家計に余裕が生まれ、資産運用に充てられる資金が増える傾向にあります。しかし20代〜40代と比較すると運用期間が短くなるため、資産を増やすより、資産を減らさないための運用を心掛けましょう。

仮に相場が下落しても、長期間運用すれば値を戻す可能性がありますが、短期運用の場合、難しいケースが多いでしょう。値動きの大きくない商品を選び、堅実な運用をおすすめします。

また定年退職を控えた方は、退職金の運用に悩む方もいるかもしれません。まとまった資金である退職金を一括で投資すると、市場の変動によりリスクが高まる可能性があります。自分の投資経験やリスク許容度を踏まえて、慌てず慎重に分散投資を行いましょう。

一方で、退職金受け取り後、一定期間の資産運用に充てられる時間的余裕がある場合には、成長投資枠を活用してまとまった資金を投資することも検討してみても良いでしょう。

新NISAでは、18歳以上から口座開設ができます。ジュニアNISAのように未成年が利用できる投資枠はありませんが、非課税保有期間が無期限化、口座開設期間が恒久化され、これまでのNISAと比べると多くの年齢層にとって使いやすい制度に改正されました。

新NISAは、若年期から高齢期に至るまで、長期・積立・分散投資による継続的な資産形成を後押しするための制度です。年代によって異なるライフステージや目標に合わせて、柔軟な資産運用が可能です。

新NISAを始めようと考えている方は、三井住友銀行アプリから簡単に口座開設できるSBI証券口座をおすすめします。SBI証券では豊富な商品ラインナップを用意しており、100円から資産運用を始めることが可能です。

さらにクレジットカード積立を行えばクレジットカードの種類に応じてVポイントが貯まり、貯まったポイントを投資に回すこともできます。

三井住友銀行の口座とSBI証券の口座も1つのアプリでまとめて管理できるため、資産状況の把握がしやすくなるでしょう。

これまでNISAを利用していなかった方も、三井住友銀行アプリを活用して、無理のない範囲で、少額から新NISAで資産形成を始めてはいかがでしょうか。

黒髪りの

金融ライター。FP資格や投資経験をもとに、資産運用や生命保険、不動産関連の記事を執筆。半導体・自動車業界で16年にわたり技術翻訳を担当していた経験から、英語学習の記事執筆も行う。

保有資格:2級ファイナンシャル・プランニング技能士、日商簿記2級、英検準1級、TOEIC885点など