- ホーム

- 法人のお客さま

- Business Navi 〜ビジネスに役立つ情報〜

- 経理に関する記事

- 領収書の役割とは?扱う際の注意点や、正しい書き方などを解説

経理

公開日:2022.12.28

領収書の役割とは?扱う際の注意点や、正しい書き方などを解説

商品やサービスの対価として、金銭の授受があったことを証明する領収書。日々の取引で頻繁に取り交わされるため、基本的な役割やルール、注意点などについては深く考えずにやりとりしている方も多いのではないでしょうか。

2023年10月からインボイス制度(適格請求書等保存方式)が始まると、領収書の書き方も変わってきます。この機会に、領収書の基礎知識と正しい書き方についておさらいしていきましょう。

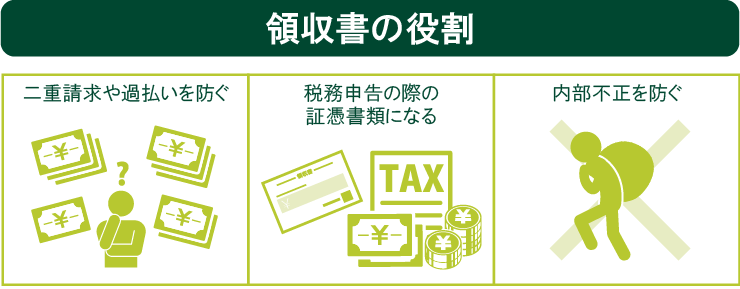

領収書の役割

領収書は、金銭のやりとりを伴う取引の実在性を証明するものです。

商品やサービスを提供した側は、その対価として金銭を受け取ったことを領収書によって証明します。一方で、商品を買ったり、サービスを受けたりした側にとっては、確実に金銭を支払ったことの証拠になります。

領収書には、下記のように大きく3つの役割がありますので、確認していきましょう。

二重請求や過払いを防ぐ

領収書がないと、支払が済んでいることを客観的に証明することができません。そのため、「支払った」「支払っていない」といった行き違いが生じた場合に、支払う側が過払いをしなければならなくなる可能性があります。

また、領収書を発行しないと、支払が済んでいる顧客に二重請求をするなどのミスにつながるおそれもあるでしょう。領収書があると、支払いの完了を証明できるため、こうした過払いや二重請求を防ぐことができます。

税申告の際の証憑書類になる

証憑書類とは、契約書や納品書といった取引内容をお互いに確認して、成立したことを証明するための書類です。領収書も、証憑書類のひとつです。

個人事業主や法人が確定申告や経費計上をする際や、税務調査に対して売上金や経費の根拠を示すためにも領収書は必要です。

内部不正を防ぐ

社内で従業員が経費を使用した際、領収書がないと実際にどのような目的で、いくらの経費を使用したかが分かりません。領収書がなければ、例えば実際は1泊の出張であったにもかかわらず、2泊したことにしてホテル代を請求し、差額を着服するといった不正が起きる可能性があるのです。経費が何に使われたのか、それが正しい用途なのかを確認するために、領収書は重要な役割を果たします。

領収書とレシートの違い

小売店などで買い物をした際、取引の証明として渡されるものにレシートがあります。レシートはちょっとした買い物で受け取ることも多いため、なんとなく領収書のほうが高い有効性を持っているように思われがちです。しかし、下記の条件を満たしていれば、レシートも領収書と同じように証憑書類として利用することができます。

<レシートが証憑書類となる条件>

- ・販売者の名称の明記

- ・取引が行われた日付の明記

- ・販売した商品やサービスの詳細の明記

- ・取引金額の明記

領収書とレシートの大きな違いは、レシートには宛名がないことです。

しかし、領収書を税務上の取引根拠として使う際の必須項目も上記の4つであり、宛名の有無によって有効性が高まったり薄れたりすることはないといえます。

むしろ、領収書には「お品代」など取引の内容が不明瞭な場合もあるため、発行時に必要な項目をすべて満たしていて、改ざんのしにくいレシートのほうが税務上の信頼性は高いという見方もできます。

領収書を扱う際の注意点

領収書を扱う際には注意点もあります。続いては、領収書を扱う際の注意点を、「発行する側」と「受け取る側」それぞれの観点から紹介します。

領収書を発行する側が注意すべきこと

まずは、領収書を発行する側(代金の受取人)が注意すべきことから確認していきます。注意点は大きく7つに分けられますので、ひとつずつ見ていきましょう。

・領収書とレシートの両方は発行しない

領収書を発行した場合、先にレシートを発行していた場合は回収します。1回の取引についてレシートと領収書の両方を発行してしまうと、領収書を受け取る側はそれぞれで経費を精算することができてしまうからです。

その際、不正に経費を計上した側が罰則を科せられるのはもちろんですが、領収書の発行側も税金の過少申告に協力したとして税務調査を受けたり、有印私文書偽造などの罪に問われたりするおそれもあるので注意が必要です。

・領収書の発行は拒否できるか否か

民法第486条1項(受取証書の交付請求)は、「弁済をする者は、弁済と引換えに、弁済を受領した者に対して受取証書の交付を請求することができる」と規定しており、弁済をする者は書面の受取証書の交付又は電子的な受取証書の提供のいずれかを選択して請求することができます。また、弁済と引換えに受取証書の交付を請求できるため、支払人が領収書を請求した場合は、代金の受取人が受取証書の交付に応じないときには、弁済を拒絶することができます。ただし、電子的な受取証書の提供を請求された場合の内、受取人にとって不相当に負担となる場合には、その提供義務を負いません。

・領収書の内容に不備があった場合

領収書の不備が発覚したら、すみやかに交付済みの領収書を回収して再発行する必要があります。その際、税務署に正式な書類として認められない可能性があるため、修正テープや修正液の使用は避けましょう。また、不備があった領収書は、バツ印などで書き損じであることを示した上、保管しておきます。

・現金または有価証券で受領した場合

50,000円以上の売上代金を現金または有価証券(株券、手形、小切手、プリペイドカードなど)で受け取った場合、領収書には印紙を貼る必要があります。貼付を忘れた場合や、収入印紙が必要な金額に満たなかった場合は印紙税法で過怠税の対象となるため、しっかりチェックした上で貼付するようにしましょう。

・クレジットカードで支払われた場合

クレジットカードでの支払に対しては、原則として領収書は発行しません。クレジットカード会社から後日発行される売上票が領収書の代わりになります。「どうしても欲しい」と依頼された場合は、必ず「クレジット利用」の旨を記載してください。

・PDFでの発行は有効か

領収書をメールに添付したい場合などは、PDFで発行することも可能です。電子帳簿保存法の要件を満たすシステムで発行すれば、紙媒体での原本を保存しておく必要もありません。

・宛名は空欄のままで大丈夫か

宛名が空欄のまま領収書を発行しても、発行者側の違反にはなりません。ただし、高額の取引で宛名がないと取引が実在したか疑われ、経費として認められない可能性があります。第三者に不正利用されるリスクもあるため、トラブルを未然に防ぐには、できるだけ宛名を記載したほうがいいでしょう。

領収書を受け取る側が注意すべきこと

続いて、領収書を受け取る側(支払人)の注意点をご紹介します。注意点は大きく4つありますので、それぞれ見ていきましょう。

・領収書の発行を拒否されたときの対処法

前述したとおり、支払人から領収書発行の依頼があった場合、代金の受取人は原則として依頼に応じなければなりません。領収書の発行を断られた場合、支払人は支払を拒否することも可能です。

・領収書を紛失した場合

領収書を紛失すると、経費を計上することができません。どうしても見つからない場合は、再発行を依頼する必要があります。ただし、経費の水増し計上でないという保障がないため、再発行には消極的な受取人もいます。再発行が難しければ、出金伝票の支払記録に、領収書の内容を残しておきましょう。

・領収書の保管義務

領収書には、一定期間の保管義務があります。法人は、原則7年。個人事業主は、青色申告の場合は原則7年、白色申告の場合は原則5年ですので注意してください。

・クレジットカード利用明細書とお客様控えの両方を保管

クレジットカード利用後に送付される利用明細書も、領収書と同様に経費精算に使用することができます。ただし、クレジット利用に際して発行される「お客様控え」のほうが、効力は高いでしょう。

できればどちらも保管しておき、税務署に提出すべき書類はどちらがいいか迷った際、税務署に確認することをおすすめします。

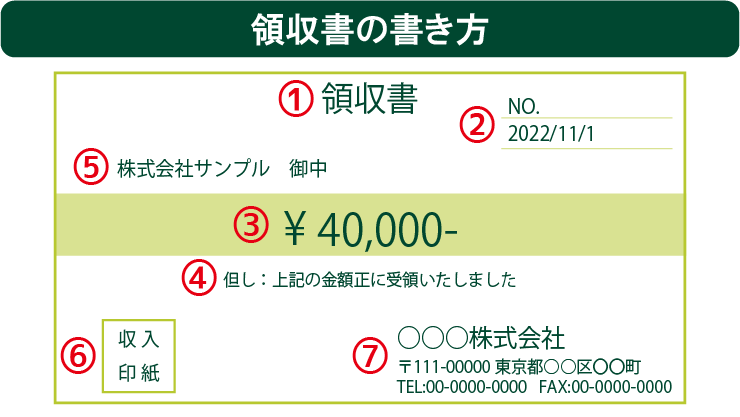

領収書の書き方

領収書の書き方や記載すべき項目には、いくつかのルールがあります。領収書としての効力を発揮するためにも、7つの必須項目の書き方を確認しておきましょう。

① タイトル

誤って破棄されるのを防ぐため、書類の上部左側、または中央にわかりやすく「領収書」と書きます。タイトルは、ほかの項目より少し大きめ・太めに書くなどして目立たせることをおすすめします。

② 日付

領収書には、金銭による取引が行われた日付の記載も必要です。領収書を後から発行した場合でも、発行日ではなく取引が成立した日を記載してください。

③ 金額

領収書の金額は改ざんを防ぐため、下記の決まりに沿って記載します。

<金額の記載事項>

- ・先頭に「¥」、「金」をつける

- ・末尾に「-」、「也」をつける

- ・3桁ごとに「,」を打つ

- ・空欄を作らない

- ・手書きの場合には明瞭に書く

④ ただし書き

ただし書きとは、何に対して金銭の授受が行われたかを示す項目です。「お品代」のような漠然とした書き方では、取引の内容が不明瞭で信頼性が低くなります。

誰が見ても用途がわかるよう、「書籍代として」「飲食代として」といったように、具体的な内容を書きましょう。

⑤ 宛名

領収書の宛名は省略せず、正しい名称を書きます。できれば「(株)」や「上様」は避けましょう。領収書の発行側は、「宛名は上様で」「宛名は空けておいてください」と頼まれた場合にも、正式な名称を伺って記載することが大切です。

⑥ 収入印紙

収入印紙の価格は、取引金額によって変わります。取引金額が50,000円以上で現金または有価証券での決済の場合は、下表の基準に従って収入印紙を貼りましょう。

■領収書の記載金額と税額(収入印紙の金額)

| 領収書の記載金額 | 税額(収入印紙の金額) |

|---|---|

| 5万円未満 | 非課税 |

| 5万円以上100万円以下 | 200円 |

| 100万円超 200万円以下 | 400円 |

| 200万円超 300万円以下 | 600円 |

| 300万円超 500万円以下 | 1,000円 |

| 500万円超 1,000万円以下 | 2,000円 |

(※)領収書の記載金額が1,000万円超の場合でも、記載金額に応じて税額が規定されています。

⑦ 発行者

領収書には、発行者の記載も必要です。領収書を発行する人の社名(個人事業主なら個人名)、住所、電話番号を書き、社印や個人印を押印します。

インボイス制度開始後の注意点

2023年10月1日からインボイス制度(適格請求書等保存方式)がスタートすると、領収書の書き方も変わります。大きな変更点としては、下記の2つが挙げられます。

内訳

インボイス制度が開始すると、取引で適用された税率ごとに、それぞれ算出された価格を正確に記載する必要があります。内訳は、消費税8%と10%に項目を分け、それぞれ消費税のみの合計金額も記載します。

登録番号

請求書を発行する事業者の氏名と共に、適格請求書発行事業者の登録番号も必要となります。適格請求書発行事業者であることを示すため、ローマ字「T」と13桁の登録番号を領収書の発行者の項目に記載します。

領収書の管理・保管は、デジタルサービスで効率的に行おう

領収書は金銭授受の証明になる書類であり、二重請求や過払い・内部不正を防ぐ役割があります。税額の算定にも関与するものなので、作成する際の注意点や正しい書き方は十分に把握しておきましょう。

なお、受け取った領収書は枚数が多ければ多いほど管理が煩雑になりやすいため、経費精算サービスなどを活用することをおすすめします。

会計ソフトにご関心のある方は、こちらも合わせてご参照ください。

SMBCグループが提供する「PlariTown」は、経費精算など煩雑な経理業務の効率化やDX推進に資する多様なデジタルサービス、業界ニュース・レポートなどビジネスに役立つ情報を、ワンストップで利用できるプラットフォームです。サービス導入の相談受付やお客さまの業務実態に合わせた提案も実施しており、DX推進をサポートします。

経理・会計部門の業務効率化やDX推進を検討されている方は、ぜひ「PlariTown」をご活用ください。

(※)2022年12月28日時点の情報のため、最新の情報ではない可能性があります。

(※)法務・税務・労務に関するご相談は、弁護士や税理士など専門家の方にご相談いただきますようお願い申し上げます。