約4,000円の値下げになる人も! まだ見直してない人は、チェックしよう

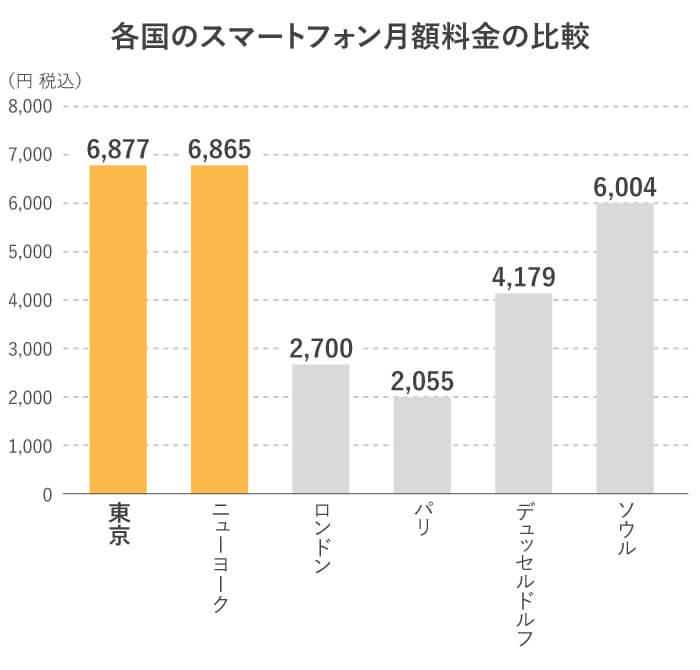

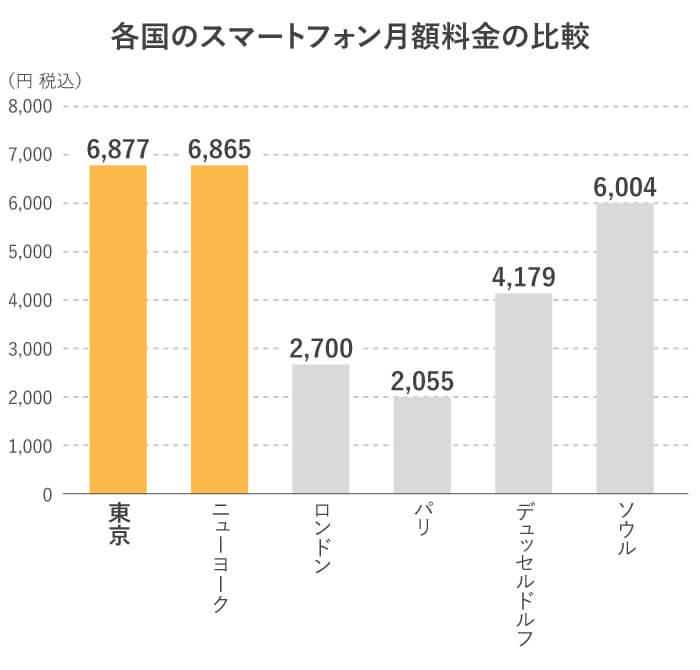

総務省が日本と他国のスマホ料金を比較した資料※によると、月のデータ容量が20GBの大容量プランの場合、東京は約6,900円。ニューヨークとほぼ差がありませんが、ロンドン(約2,700円)と比べると約2.5倍、パリ(約2,100円)と比べると約3.3倍の金額になることがわかります。

- 出典:総務省「電気通信サービスに係る内外価格差調査 —令和元年度調査結果(概要)—」

- ※日本の利用実態を基にしたモデル(通話は月65分、メールは月108通)での比較。

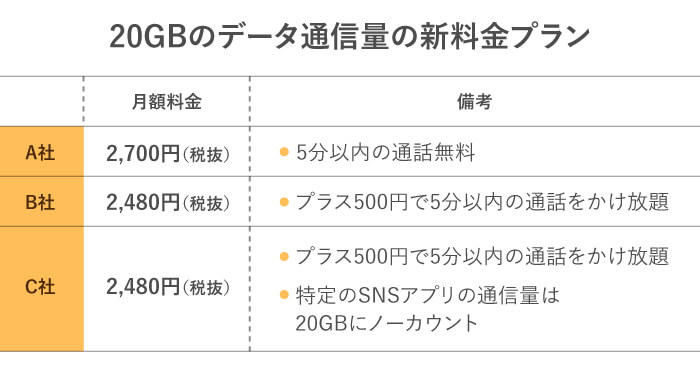

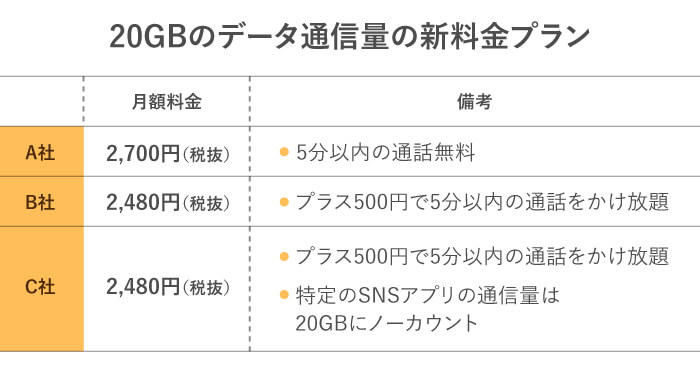

このような背景もあり、通信料金値下げへのニーズが高まるなか、2021年3月に大手通信会社は20GBのデータ通信量が使える、以下のような低価格の料金プランの提供をスタートしました。

たとえば、これまで月額6,900円の利用料を支払っていた人が、月額2,480円のプランに変更すれば、1ヵ月で約4,500円の支出が減ることになります。1年間では5万4,000円、10年間では54万円もの節約になる計算です。

ただし、各社新料金プランには制約もあるので、今までの料金プランと比較してから取り入れてみるといいでしょう。

このように、毎月かかる「固定費」は一度見直しておけば、翌月以降の支出も同様に減らすことができます。つまり、手間をかけずに、節約し続けられるというわけです。節約をしたい場合は、まず固定費を見直すことからはじめましょう。

節約で浮いたお金で、先取り貯蓄や資産運用をはじめよう

スマホ料金の他にも、電気やガスの料金、動画配信や音楽配信などのサブスクリプションサービスの利用料なども「固定費」として考えられます。

電気やガスは、契約しているプランがご家庭に合っているか見直してみましょう。また、電力や都市ガスの自由化によって、契約する会社を選べるようになっています。現在の使用量を参考に料金比較ができるWebサイトもあるので、活用してみてはいかがでしょう。

また、使っていないサブスクリプションサービスがあれば、解約することも検討しましょう。毎月の金額としては、1,000円程度でも、1年単位、10年単位で考えると大きな出費になります。「必要になったら再契約すれば良い」という気持ちで断捨離してください。

そして、今後の貯蓄を増やしていくためには、固定費の見直しで節約できたお金を生活費に使ってしまう前に、貯金用の預金口座に移して「先取り貯蓄」しておきたいものです。万が一の出費に備えて毎月の生活費の6ヵ月分程度の貯蓄がすでにある人は、将来に備えて資産運用をはじめるのも良いでしょう。

資産運用をはじめるなら「つみたてNISA」から

将来に向けた資産づくりを促進するために国が用意した制度が、「つみたてNISA」です。年間40万円を上限に、毎月少額から積立投資ができ、20年間は投資で得た利益にかかる20.315%の税金が非課税になるというメリットがあります。

また、つみたてNISAの対象商品は、長期の積立投資での資産形成に向いている約200本の投資信託のみです、その中でも金融機関によって取り扱う商品が異なります。あらかじめ絞られた投資信託から選んで少額から積立投資ができるので、投資初心者の人もはじめやすいという特徴があります。

同じく運用益が非課税となる制度に「NISA」があり、年間120万円までに対して、最大5年間非課税で運用できます。「つみたてNISA」と「NISA」は、どちらか1つだけ利用できるので、今回のように固定費の節約分をコツコツと積み立てるような場合はつみたてNISAが向いています。

【関連記事・サイト】

一般NISAとつみたてNISAの違いは?どっちがおすすめ?

つみたてNISAとは?

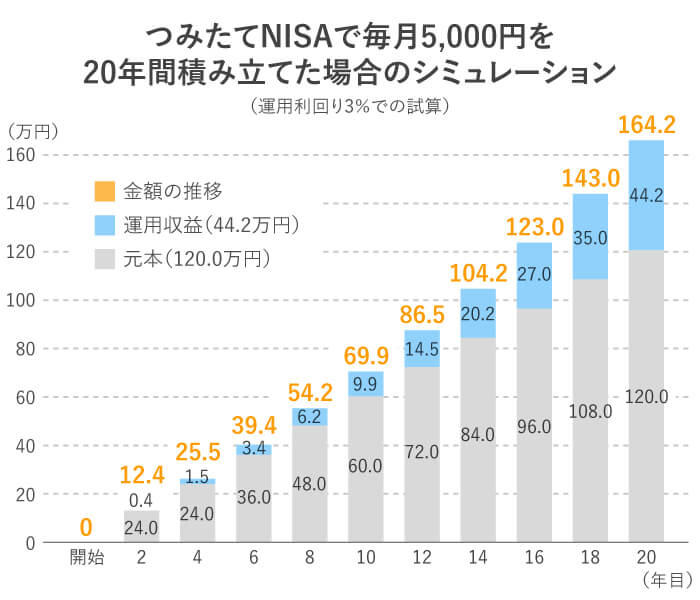

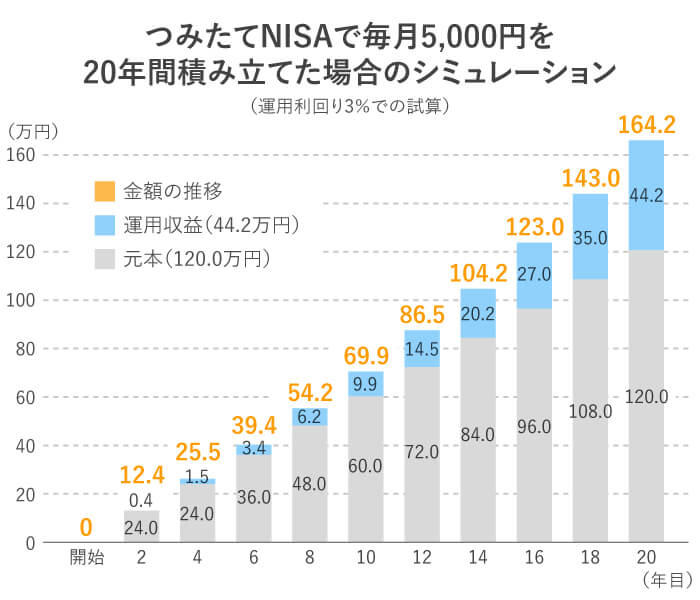

そこで今回は、固定費の見直しで生まれた毎月5,000円分をつみたてNISAで積立投資をしたと仮定して、シミュレーションしてみました。

- ※当シミュレーションは、運用利回り3%で試算して予想したものです。運用商品には元本割れのリスクもあります。

毎月5,000円を20年間積み立て、年間の利回りが3%だった場合、積み立てた元本120万円に運用益約44万円が加わり、合計額は約164万円に。月5,000円の積立でも、まとまった額の貯蓄になることがわかります。

2倍の1万円を積み立てれば、シミュレーション結果も2倍になり、仮につみたてNISAの上限、月3万3,333円(年39万9,996円)を20年間積み立てし、利回り3%で運用できた場合、約1,094万円になります(元本約800万円・運用益約294万円)。

固定費の見直しなどによって毎月積み立てられる金額が増やせれば、将来の資産づくりにも差がつくと言えるでしょう。

少額からコツコツ積み立てるのであれば、老後の資産形成を目的とした制度「iDeCo(イデコ:個人型確定拠出年金)」も、選択肢になります。 月5,000円から積み立てられ、運用益が非課税になるほか、積み立てた金額が全額所得控除になるので節税効果が得られるのが大きな特徴です。さらに受け取り時にも控除があるといった大きなメリットがあります。ただし、積み立てたお金は原則60歳まで引き出せないので注意が必要です。

【関連記事・サイト】

iDeCo(イデコ)ってなに? 〜基本をイラストで理解しよう〜

個人型確定拠出年金「iDeCo(イデコ)」:三井住友銀行

資産運用となると大きなお金を動かすのではないかなどと身構えてしまう方も多くいると思いますが、スマホ料金で節約した分を、毎月の資産運用に回してみる、と考えるとグッと身近になることでしょう。

毎月少しの金額でも長期で運用することで、将来のマイホーム資金や、子ども教育資金、退職後の資金になるのです。将来のライフプランを実現するために、少額から積み立てられる資産運用をはじめてみてはいかがでしょうか。

- ※2021年5月現在の情報です。今後、変更されることもありますのでご留意ください。