前の記事

新NISAで積立投資するならクレカ積立がおすすめ!始め方やメリット、選び方を解説

2024.4.18新NISAについて知ろう

2024年1月よりNISA制度が恒久化されました。

これまでのNISAでは、一般NISAの投資可能期間が2014年〜2023年、つみたてNISAの投資可能期間が2018年〜2023年と決まっていました。しかし、新NISAでは投資可能期間の制限がなく、ずっと使える制度となっています。[注1]

NISA制度が恒久化された背景として、投資の促進が挙げられます。政府は「貯蓄から投資へ」「資産所得倍増計画」などを進めており、より多くの人が資産運用を始めやすくする環境整備に着手しています。

制度が恒久化され、投資可能期間を気にして売買することなく、税制優遇を受けながら投資をおこなえるようになりました。

少額から資産運用ができることから、若年層や投資初心者でも始めやすい点が、新NISAの特徴です。

具体的に、新NISAとこれまでのNISAにはどのような違いがあるのか、確認しましょう。

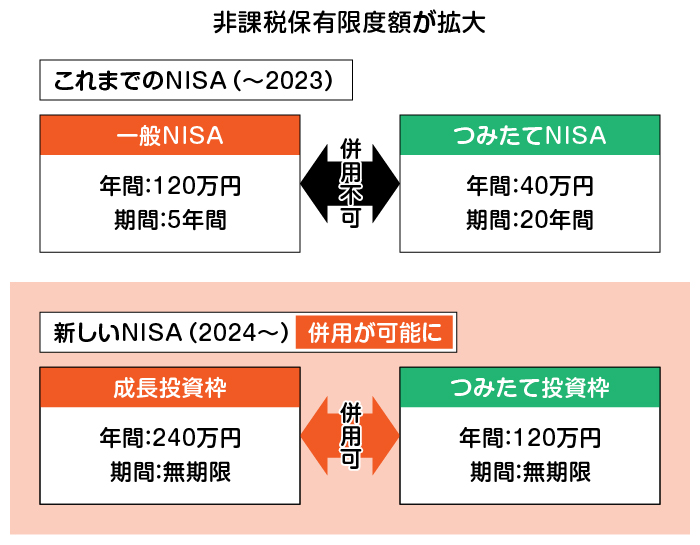

新NISAでは、保有している金融商品の非課税保有期間が無期限です。「自分のタイミングで必要な期間だけ非課税で運用できる」ことから、利用者は長期的に投資できます。なお、これまでの一般NISAでは最長5年間、つみたてNISAは最長20年間という上限が設けられていました。[注2]

新NISAでは非課税保有期間が無期限化されたため、期限の終わりを気にする必要がありません。これにより「資金が必要になるときまで運用する」という考えで、資産運用に向き合えます。

なお、新NISAはこれまでのNISAとは別の制度です。これまですでにNISA口座で運用していた方は、これまでのNISAと新NISAでの運用資産が別枠での管理になる点を押さえておきましょう。

新NISAでは、非課税保有限度額が拡大されています。つみたて投資枠が年間120万円まで、成長投資枠が年間240万円までとなっています。

これまでのNISAでは、つみたてNISAと一般NISAは併用不可(選択制)でした。

新NISAでは制度が一本化され、2つの枠を合わせて年間で360万円まで非課税投資が可能です。制度全体で1,800万円(成長投資枠は1,200万円)まで非課税で投資できることから、拡充されていることがわかります。

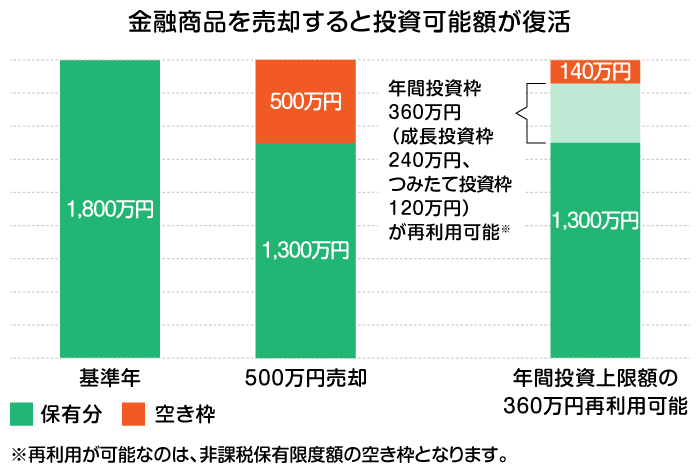

新NISAでは、口座内で運用している金融商品を売却した場合、買付ベースでの金額が投資可能額として翌年に復活します。

1,800万円の非課税限度枠を使い切ったとしても、運用している商品を売却すれば、翌年以降に非課税枠の再利用が可能です。

例えば、1,800万円の非課税枠を使い切っている状態で、500万円で購入した金融商品を売却したとしましょう。この場合、翌年に500万円の枠が復活します。

ただし、年間の投資枠(成長投資枠は240万円、つみたて投資枠は120万円)が設けられているので、翌年度以降も年間の投資可能枠内でやりくりする必要があります。

これまでのNISAでは、運用期間中に資産を売却しても非課税枠の再利用はできなかったことから、大きな違いといえるでしょう。

NISAが恒久化することで、資産運用の自由度が高まり、選択肢の幅が広がるメリットがあります。

利用者にとって使いやすい制度となったため、以下で解説するメリットを参考にしながら、新NISAを活用しましょう。

恒久化によって、金融商品の長期保有が可能になりました。

これまでのNISAでは、制度そのものに期限があるだけでなく、非課税で運用できる期限に限りがありました。しかし、新NISAでは非課税保有期間を気にする必要がありません。

そのため、価格が下がっているのに売却を余儀なくされることがなくなりました。資産の引き出しが必要になるタイミングまで運用できるようになり、より長期的な運用が可能になったといえるでしょう。

新NISAは非課税保有期間の上限がないため、非課税期間満了後の対応を考える必要がありません。

これまでのNISAは非課税投資期間が決まっていたため、非課税保有期間の終了が近づくと「売却するか」「課税口座に移管するか」「翌年の非課税投資枠に移す(ロールオーバーする)か」の選択を迫られました。

しかし、新NISAでは非課税保有期間に上限がないことから「非課税期間が完了する資産をどうするか」を、考える手間が省けるメリットがあります。極端な例だと、一度購入した金融商品を一生持ち続けることも可能です。

事務的な手間が省けるだけでなく、「将来的には非課税で運用できなくなる」という心配をしなくて済みます。このように、経済面だけでなく気持ちの面においても、新NISAはメリットがあるといえるでしょう。

新NISAでは、これまでの一般NISAとつみたてNISAを併用できる設計になっています。これにより、投資の自由度が高まりました。

これまでのNISAは、いずれか一方しか選択できませんでした。例えば、つみたてNISAの口座を開設すると、一般NISAの口座を開設して個別株式を非課税で運用することができませんでした。

また、つみたてNISAは購入方法があらかじめ定めた金額での積立方式に限定されていたため、相場が下がったタイミングでの買い増しができませんでした。

しかし、新NISAではコツコツと投資信託の積立購入をしつつ、個別株式やREITなど投資信託以外の金融商品への投資も可能です。必要に応じて機動的に買い増しができるようになったため、自由度は高まったと言えるでしょう。

制度が恒久化したことで、運用方法の幅が広がるというメリットが期待できます。

恒久化した中でも、利用者が投資をする際に意識すべきポイントがあるので以下で解説していきます。

投資をする際は、購入する商品や時期の「分散」を意識することが大切です。分散投資をおこなうことで、リスクが低減するだけでなく、安定したリターンも期待できるでしょう。

投資の世界には「卵は一つの籠に盛るな」という言葉があり、集中投資を戒める意味合いで用いられています。

金融商品や個々の銘柄は、その性質や状況に応じてさまざまな値動きをします。投資先を分散できる投資信託を定期的に購入することで、投資先と時間の分散が可能です。

分散投資とともに長期保有も意識しましょう。運用期間を長く取り、長期投資をすることで価格変動リスクを抑えられ、収益が安定します。また、長期保有を前提に投資と向き合えば、短期的に値下がりしても価格が回復するのを待つこともできるでしょう。

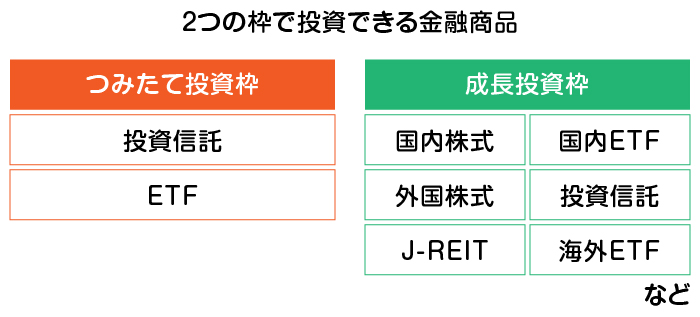

自身の運用スタイルやリスク許容度に応じて、成長投資枠とつみたて投資枠を活用しましょう。

つみたて投資枠で購入できるのは、金融庁が認めた、長期投資に適した投資信託に限られます。成長投資枠では、投資信託だけでなく、個別株式やREITなど幅広い金融商品を購入できます。

「投資信託を積立購入しつつ、自分でも個別株投資をしたい」という場合は、成長投資枠とつみたて投資枠を併用するとよいでしょう。

新NISAは、制度そのものが恒久化されました。また、成長投資枠とつみたて投資枠を併用でき、非課税保有期間も無期限化され、柔軟な資産運用ができます。

新NISAの開始をきっかけに投資を始めようか検討している方は、三井住友銀行のOliveを通じて、SBI証券での口座を開設してみてはいかがでしょうか。

SBI証券なら、クレジットカードで投資信託を積立購入でき、積立額に応じてVポイントが貯まります。貯まったVポイントはSBI証券を通じて投資に利用可能です。

買付は100円から可能なので、投資初心者の方でも始めやすいでしょう。またOliveとSBI証券を連携させれば、資産状況を三井住友銀行アプリでまとめて管理できるため、非常に便利です。

これから新NISAを始めたいと思っている方は、ぜひ三井住友銀行アプリからSBI証券口座の開設を検討してみましょう。

柴田充輝

大学卒業後、不動産業界で6年間勤務。その後保険業界に転職し、FP1級資格を活かして家計相談や保険の見直し等を行っている。保険業とともに、金融関係の記事を多数執筆。資産運用やクレジットカード、カードローンなど、これまでに1,000記事.以上の執筆経験がある。