前の記事

資産運用している人としていない人の資産運用に対するイメージの違い

2019.1.23となりの資産運用

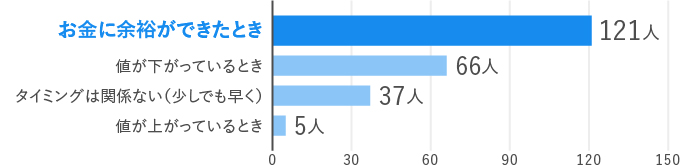

大事に貯めたお金を運用する最初の一歩は、とてもドキドキするものです。資産運用をするのはこれからという未経験者は、投資デビューのタイミングを「お金に余裕ができたとき」にしたいと考えている人が一番多いですね。昔から投資については「余剰資金でするもの」とか、なかには「なくなってもいいお金でやりなさい」といったことまで、手厳しいアドバイスが幅をきかせております。

でも、なくなってもいいお金なんてありません。それに、余剰資金ってどれくらいのイメージでしょう?

金融資産で投資デビューのタイミングを計るなら、「使うお金」と「貯めるお金」がしっかり貯まってから「ふやすお金」を準備するのがいいですね。使うお金=生活費の3カ月分を普通預金で貯める。貯めるお金=5年以内に使う予定のあるお金+予備費を定期預金で貯める。ここまで貯まっていれば、あとは5年以上使わないお金なので、むしろ運用に回した方がいいお金です。

注意したいのは、ふやすお金を作るのに、定期預金を一気に解約して一度に投資しないことです。これからお伝えする「長期、分散、積立」を心掛けることで、リスクを分散し、お金をじっくり育てていきましょう。

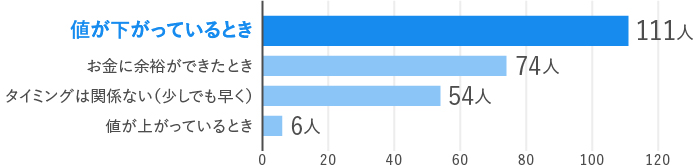

すでに投資デビューをしている人は、やはり「値が下がったとき」が1位ですね。下がった時に買って高いところで売り、利ザヤ(売買で生じる利益)を稼ぐのが投資の基本です。

でも、「下がった時に運用商品を買う」ということについて冷静に考えてみるとどうでしょう。「もっと下がるのでは?」と買うのが怖くなりませんか? もしくは、「もう少し下がったら買おう!」と思っていたら、そこがまさに「底」でどんどん値を上げ、「あ〜、あの時買えばよかった」と思うこともあります。

投資の目的が老後の資産運用のための長期投資なら、下落局面でもあわてず買いたいところですが、逆に"ろうばい売り"といってあわてて売る人が多いのも事実です。

注目すべきは、4位の「値が上がっているとき」と答えた人です。下落、暴落はお安く買える大チャンスですが、投資セミナーの客足は遠のき、このタイミングで始める人は少ないのです。でも、高値更新! というニュースが連日飛び交うと、「あ、今すぐやりたい!」と客足も伸び、セミナーも大盛況。高くなったら買いたいと思う心理をよく表しています。

デパートでは、バーゲンセールで半額になったら喜んで買い、2倍に値上げされたら買うのをためらうはずなのに、投資だと下がっているときは買いたくなくて、上がってくると買いたい人がいるというのは興味深いですね。

投資にはいろいろなやり方があります。ハンターのように狙った獲物をウォッチして、ここぞ!という時にしとめ、利益を得る狩猟型。資産運用をしている人のアンケート結果1位が、「値が下がっているとき」ということは、まさに狩猟型が多いようですね。

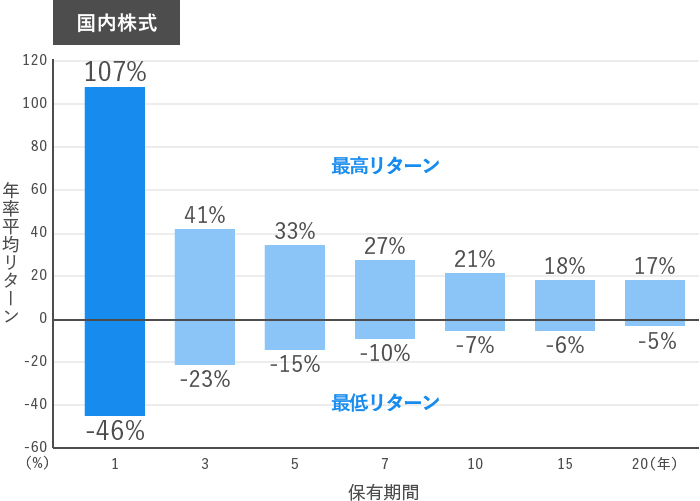

ここにおもしろいデータがあります。下の図は国内株式のみに投資し、保有期間別に運用リターンをまとめたグラフです。1年間だけ保有した場合と、20年間保有した場合では、運用リターンの上下のブレが全く異なることがわかると思います。

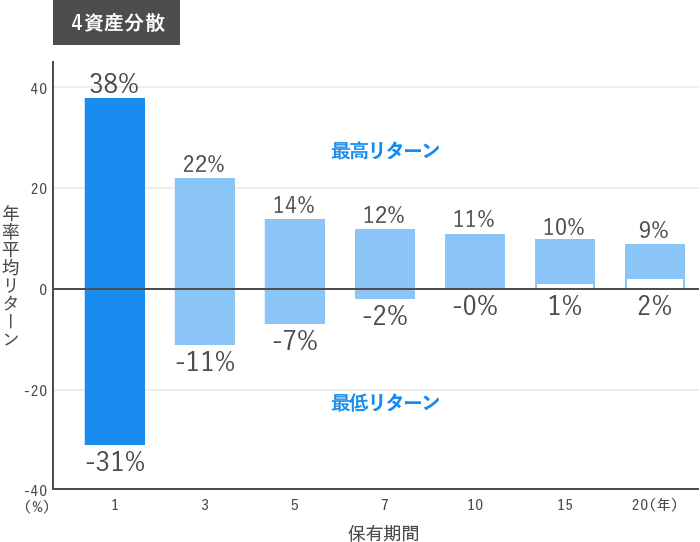

さらに、投資対象を国内株式だけでなく、海外株式、国内債券、海外債権の4等分した場合のグラフが以下です。国内株式だけに投資するよりも、ブレが小さくなっていることがわかりますね。

上記のグラフは1970年からのデータですから、この中には、バブルもバブル崩壊も、ITバブルもリーマンショックの値動きもすべて入っています。

投資デビューする人に、5年以内に使うお金は定期預金で「貯める」ことをおすすめしたのは、投資の場合は、どんなに分散投資をしても、短期間では使いたいときに元本割れをしてしまう可能性があるからです。

一方で、5年以上使わないお金があるなら「ふやすお金」にして運用することをおすすめします。

短期で一喜一憂する狩猟型よりも、種をまいてじっくり育てる農耕型の方が、むしろ老後のお金には向いています。老後の資産形成には、どのタイミングではじめるかよりも、投資先を分散して、長期で保有することの方が大事だと言えますね。

山口京子(やまぐちきょうこ)

ファイナンシャルプランナー

幸せなお金持ちになるアドバイスが人気。フリーアナウンサーから、お金好きが高じFPに。証券外務員、生命保険、損害保険、宅地建物取引士の資格も取得。完全顧客主義のワンストップサービスを提供する。「白熱ライブビビット」「ミヤネ屋」「有吉ゼミ」「がっちりアカデミー」などに出演。お金を貯める・殖やす楽しさを、満足度100%のセミナーで伝える。