プロフィール

晃太さん(夫)……27歳、マーケティング職

麻里さん(妻)……36歳、医療事務(育休中)

隆太くん(長男)……0歳9カ月

2022.10.12こだわりハウス、見せてもらっていいですか?

プロフィール

晃太さん(夫)……27歳、マーケティング職

麻里さん(妻)……36歳、医療事務(育休中)

隆太くん(長男)……0歳9カ月

――マイホームを購入されたのはいつ頃ですか?

晃太さん

「2021年の頭です。僕が独身時代から不動産投資をしていたこともあり、家賃を払うのがもったいないと感じて、結婚してすぐに購入へと踏み切りました」

――購入にあたっての条件を教えてください。

晃太さん

「立地と予算です。立地は、妻と僕の勤務先に近いこと。二人とも東京駅近くに勤務しているので、東京駅に出やすい沿線で探しました。予算は諸経費込みで4,000万円以内に収めようと、中古物件で考えていました」

――理想のマンションはすぐに見つかりましたか?

晃太さん

「はい。以前から付き合いのある不動産業者が物件を紹介してくれて、早々に決めました。購入当時は『10年くらい経ったら売りに出そう』と考えていたので、投資用マンションとしての価値も検討して購入しました」

高山先生

「不動産投資の知見を活かして選ばれたのですね。ちなみに、不動産投資を始めたきっかけは何だったのですか?」

晃太さん

「実は、独身時代の僕は浪費してばかりだったんです。社会人になって数年経ってから、『このままでは将来生きていけないのでは』と不安を抱き、もっとお金を有益に使おうと不動産投資を始めました。現在は都内に投資用マンションを3戸所有しています」

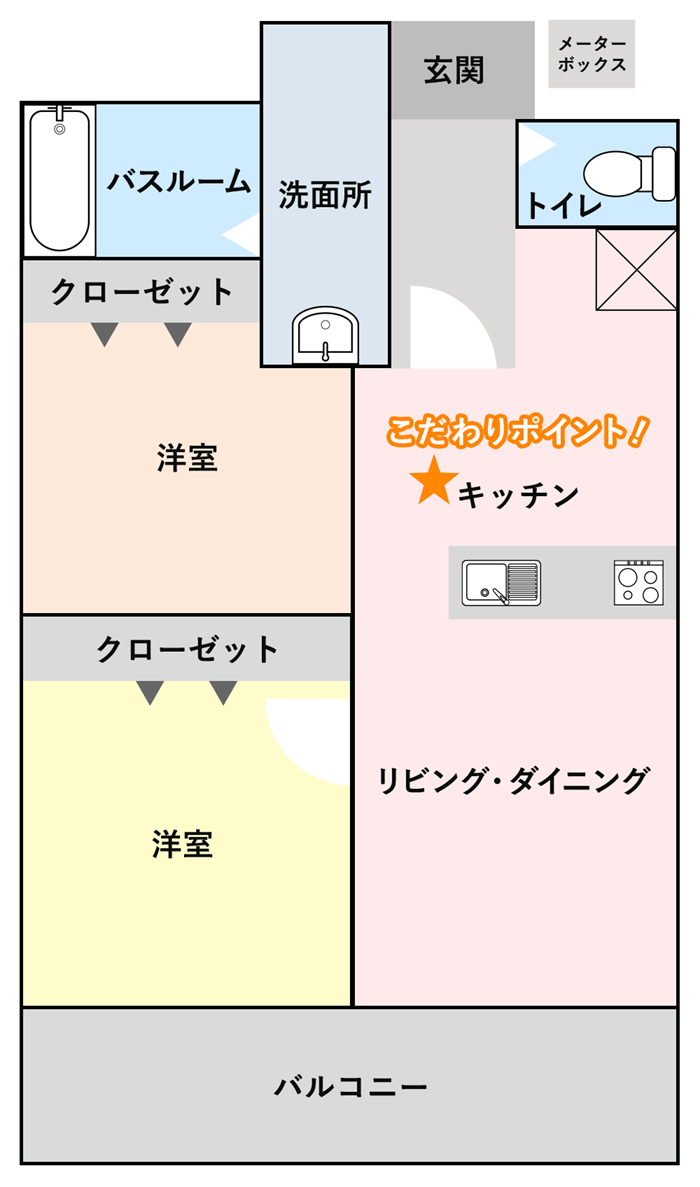

――住まいのお気に入りポイントを教えてください。

麻里さん

「夫が探してきてくれた物件はリノベーション済みで内装がとてもきれいだったんです。水回りも新築レベルで、この物件に住みたいと夫に伝えました。まだ子どもが小さいので、どこにいても目が届きやすい導線なのもありがたいです」

晃太さん

「僕は、木のぬくもりが感じられる温かな雰囲気が気に入っています」

高山先生Point

▼みんなはどうしてる? マイホームのつくり方

――マイホームの住宅ローンはどちらで借りましたか。

晃太さん

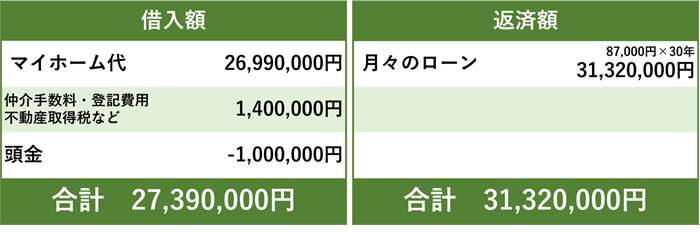

「会社の福利厚生を使うと住宅ローンの金利が安くなるので、会社が提携している銀行で借りました。購入金額は諸経費込みで3,000万円以内に抑えています。月々の返済額は30年ローンで87,000円です」

高山先生

「都内に家を購入することを考えると、物件価格も抑えめですし、堅実な返済プランですね」

晃太さん

「一つ心配なのは、固定金利でローンを組んだことです。場合によっては借り換えも検討しようかと思っているのですが……」

高山先生

「今後の金融政策を予測するのは、とても難しいですよね。今後は、インフレの影響で金利が上がる可能性もあります。おっしゃるように、状況を見ながら借り換えなどを検討するのが一番だと思いますよ」

麻里さん

「繰り上げ返済も検討したほうが良いでしょうか?」

高山先生

「今のままでも50代後半にはローンを支払い終わるので、無理して繰り上げ返済をしなくても良いと思います。投資用不動産の返済状況や家賃収入も併せて、住宅ローンの返済プランを調整してくださいね」

高山先生Point

▼住宅ローンとはどう付き合っていくべき?

住宅ローン残高、60代は平均920万円!? 人生100年時代の住宅ローンとの付き合い方

▼三井住友銀行の住宅ローンについてくわしく

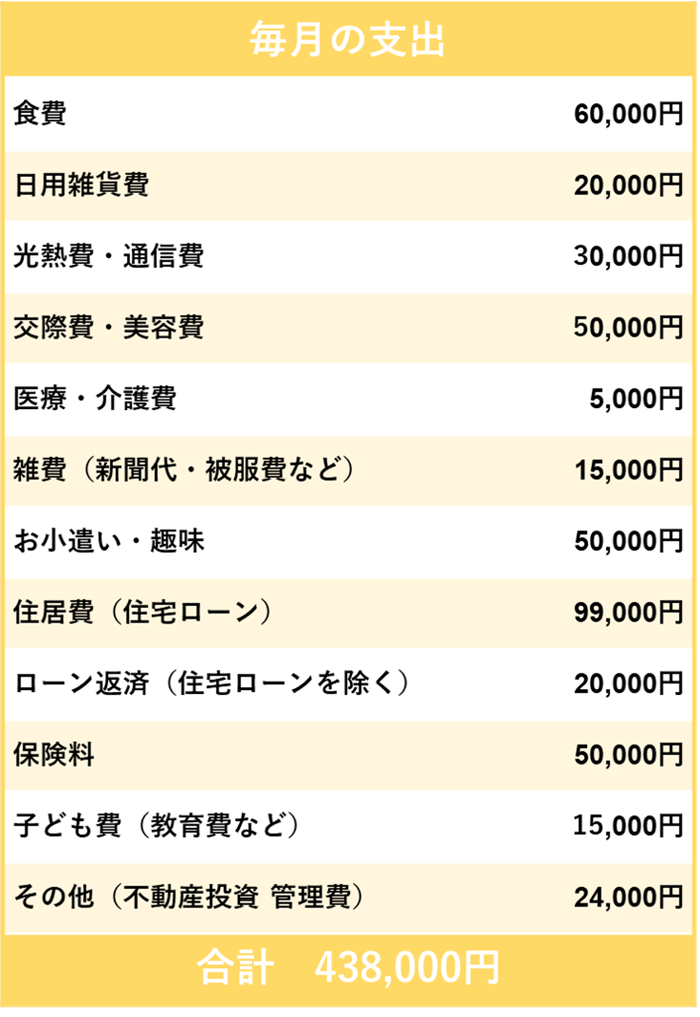

――月々の出費についても見ていきましょう。高山先生、いかがですか?

高山先生

「全体的に無駄のない出費ですね。奥さまが家計管理されているのですか?」

麻里さん

「住宅ローンなどの固定費は夫が、食費などの生活費は私が管理しています」

高山先生

「ただ、保険料が5万円と少々高めですね」

晃太さん

「夫婦で高度障害補償金を受け取れる米国ドル建ての生命保険に入っていて、子どもは学資保険も兼ねて終身保険に入っています」

麻里さん

「見直したほうが良いでしょうか?」

高山先生

「現在は円安傾向にあるので、外貨建ての資産を持っておくことは有効です。ただし、保険は運用コストが高いので、資産運用を目的にするのであれば見直しても良いかもしれません。お子さんの終身保険は、低解約返戻金型終身保険ですね。大学進学のときに解約すれば、返戻金が払込保険料の総額を上回るので、そのままお持ちになっても良いと思います」

高山先生Point

▼子どもが生まれたら、どのくらい備えておくべき?

▼積立投資のメリットを学ぶなら

――そのほかで行っている投資はありますか?

晃太さん

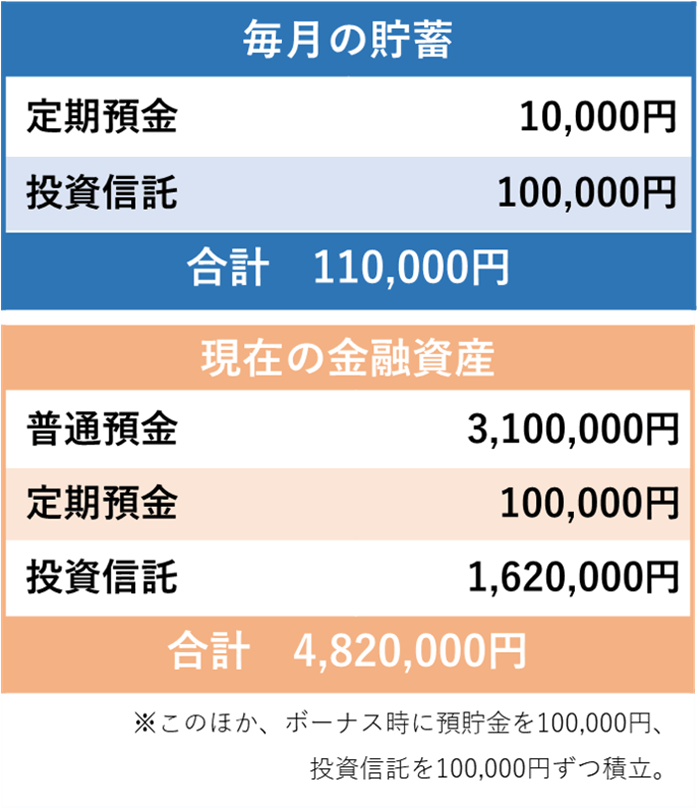

「コロナで株価が暴落した頃から、投資信託の積立を始めました。今は毎月10万円、ボーナス時に10万円ずつ積み立てています」

高山先生

「とても良いタイミングから始めましたね。どんな銘柄を積み立てていますか?」

晃太さん

「全米株式のインデックスファンドを中心に、レバレッジ型の投資信託をいくつか購入しています。全米株が3に対して、レバレッジ型が2の割合です」

高山先生

「少しリスクが高いかもしれないですね。積立投資は、大きな利回りを短期的に狙っていくというよりも、安定した資産形成を長期的に行うことに向いています。お子さんもいらっしゃいますし、今後はご家庭の状況も考えて、ポートフォリオの見直しやリバランスを検討しましょう」

晃太さん

「そうですよね……リスク分散は僕も考えていたところです。ちなみにほかの積立投資も検討しているのですが、たとえば外貨預金はどうでしょうか?」

高山先生

「先ほどもお話ししたように今は円安傾向ですし、資産の分散という観点からも外貨を持つのは良いと思いますよ。外貨に加えて、外貨資産も多めに持ちたいのであれば、米国株投資もおすすめです。あとは、つみたてNISAやiDeCoはいかがでしょうか。つみたてNISAは年間40万円まで積み立てることができ、そこから得られた利益は最長20年間非課税です。また、iDeCoは所得税や住民税が軽減されるので、節税効果も期待できます。お二人のようにどちらも会社員として働いていらっしゃるご家庭には、節税しながら資産運用ができるのでおすすめですよ。特にiDeCoは基本的に60歳まで引き出せないので、老後資金として考えると良いでしょう」

晃太さん

「ありがとうございます、検討してみます!」

高山先生Point

▼外貨預金の特徴や仕組み、始め方をチェック!

▼つみたてNISAやiDeCoでどのくらい減税できる?

――今後のライフプランで考えていることはありますか?

麻里さん

「いずれは夫の実家近くに住みたいと二人で話しています」

晃太さん

「僕の実家は海の近くにあって、資産価値が高いんです。実家で暮らしている母の面倒を見ることも視野に入れて、実家近くに家を買うことを考えています」

高山先生

「素敵な目標ですね!」

晃太さん

「ありがとうございます。目標は給料に依存せず、資産運用で一定の経済的自立を得ること。地元に家を買う頃には、FIREまで行かなくても、セミリタイア的な生活ができたらうれしいですね」

高山先生

「すでに不動産投資に投資信託など、積極的に資産運用を行ってきた晃太さんなら、きっと早い段階で経済的自立ができると思います。これからもご夫婦で話し合いながら、より良い生活を実現してくださいね」

――晃太さんは20代にして不動産投資の経験があり、ライフプランも明確に描いていましたね。

高山先生

「20代の若い個人投資家は、お金を増やすことに注力することが多い傾向にあります。晃太さんは将来のライフプランまで見越して資産運用を行っていますし、とてもしっかりとしたお考えをお持ちだと思いました」

――今後はリスク配分も考慮して、堅実に資産を増やしていく姿勢が求められますね。

高山先生

「晃太さんが購入しているレバレッジ型の投資信託は、大きく増える可能性がある一方、大きく資産が減ってしまうことも考えられます。ご家庭のある方は安全資産を多めに配分して、資産を守ることが大切です。預貯金や債券などに加えて、中長期かつ安定的にお金を増やせるインデック型投資信託などの金融商品をコア資産とし、ハイリスクの商品は短期運用にするなどして、資産全体の配分を調整してください。晃太さんファミリーが海の近くの自然豊かな場所でしあわせな暮らしを実現できるよう祈っています」

▼つみたてNISAでローリスクかつ長期的な運用を

▼iDeCoで節税しながら効率的に資産形成!

高山 一恵(たかやま かずえ)

ファイナンシャルプランナー(CFP)、一級FP技能士。株式会社Money&You取締役。

全国での講演活動、執筆、マネー相談を通じて、女性の人生に不可欠なお金の知識を伝えている。女性向けWEBメディア『FP

Cafe®』や『Mocha』も運営。また、『Money&You TV』や「マネラジ。」「Voicy」などでも情報を発信している。 主な書籍には、「はじめてのNISA

&iDeCo」(成美堂出版)「1日1分読むだけで身につく お金大全100」(自由国民社)」「はじめのお金の基本」(成美堂出版)「マンガと図解 はじめてのFIRE」(宝島社)などがある。

Money&You:https://moneyandyou.jp/