�O�̋L��

�F�m�ǂ̐e�̌������������ꂽ��a�������o���ł���H ���̂��߂̎��O��I�H

2021.4.9 ���炵�̃}�l�[���T

�Ȃ��Ȃ��b��ɂ��ɂ��������ɂ��āA�e�q�ԂŘb������@��͎��Ă��܂����H �����ł������錩���݂̐l�ɂƂ��ẮA�y��������@��1�ɁA�u���O���^�v������܂��B

�ʏ�A���O���^�ł͑��^�ł�������܂����A�Ȃ��ɂ͈��z�܂Ŕ�ېłłł�����@���B�e���тɂƂ��ẮA�����ł̐ߐő�����Ȃ���q�E�����тւ̃T�|�[�g���ł��܂��B�q���тɂƂ��Ă��A�Z��擾��q�ǂ��̋���Ȃlj����ƕ�����Ȏ��ɁA�e����̐��O���^�͂��肪�������́B����́A��ېłłł���5�̐��O���^�ɂ��ďЉ�܂��B

�����łƂ́A�S���Ȃ����l����e�����l���擾�������Y�̍��v�z���A��b�T������ꍇ�ɉېőΏۂƂȂ�ł̂��ƁB���Y�ɂ́A�a�������łȂ��A�s���Y��L���،��A�M�����Ȃǂ��܂܂�܂��B

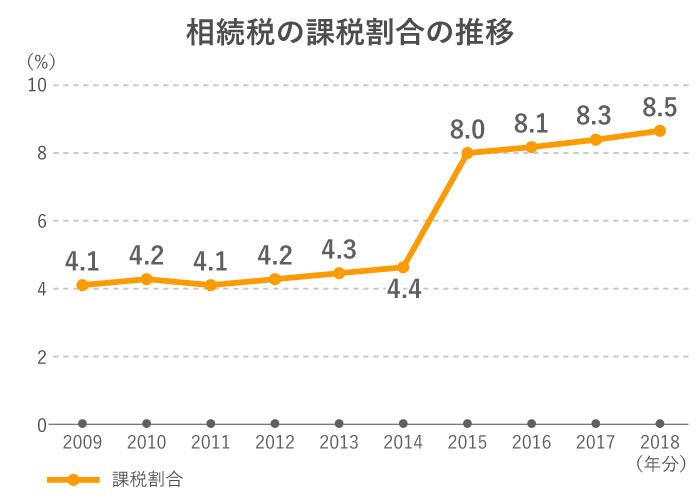

���Œ��̃f�[�^�ɂ��ƁA2018�N�ɖS���Ȃ�����136.2���l�̂����A�����ł̉ېőΏۂƂȂ����l�i�푊���l���j�͖�11.6���l�B�ېŊ����i�ېőΏۂƂȂ����l�̊����j�͖�8.5���i�S�����ρj�ł����B�S���Ȃ����l�̂�����12�l��1�l���A�����ł��������Ă��邱�ƂɂȂ�܂��B

�ېŊ����́A2014�N�ɂ�4.4���ł������A2015�N�ɑ����ł̊�b�T���z���k������A2�{�߂��ɒ��ˏオ��܂����B����͊�b�T���z���A2014�N�܂ł�

��5,000���~�{1,000���~�~�@�葊���l�̐���

�ł������A2015�N�ȍ~��

��3,000���~�{600���~�~�@�葊���l�̐���

�ɂȂ������߁B�܂�6���Ɍ������̂ł��B

�@�葊���l���ȂƎq�ǂ�2�l�̉ƒ�̏ꍇ�A2014�N�܂ł�8,000���~��������b�T���z�́A2015�N�����4,800���~�ɁB�ېőΏۂƂȂ���z�̃��C��������Ɖ��������̂ł��B�������A�z��҂ɂ��ẮA1��6,000���~�܂��͖@�葊�����̂ǂ��炩�������܂ŁA��ېłɂȂ�T��������܂��B

�Ȃ��A���Œ��̃f�[�^�ɂ��ƁA2018�N�ɑ����ł��ېł��ꂽ�A�S���Ȃ����l�i�푊���l�j1�l������̉ېʼn��i�i�������Y�̉��i�j�͕��ςŖ�1��4,000���~�ł����B�S���Ȃ����l�i�푊���l�j1�l������̑����Ŋz�i�����łƂ��ĉېł��ꂽ���z�j��1,813���~�B�ېʼn��i�������Ŋz���傫�ȋ��z�ł��邱�Ƃ��킩��܂��B

�����ł̐ߐő�Ƃ��āA���O���^�Ƃ������@������܂��B���^�ł���ېłɂȂ�A5�̐��O���^�̊T�v����������Ă݂܂��傤�B

���炤��1�l�ɂ��A�N110���~�܂ł͔�ې�

�u��N���^�v�Ƃ́A1��1���`12��31���܂ł�1�N�ԂɎ����^�̂��ƁB������ɂ킽���đ��^�����ꍇ�͂��̍��v�z���ΏۂƂȂ�A���炤��1�l�ɑ��A�N110���~�̊�b�T��������܂��B�܂�A1�N�Ԃ̍��v��110���~�ȉ��Ɏ��܂鑡�^�ł���A���^�ł͂�����܂���B���̂��߁A�q�⑷�֊�b�T���͈̔͂ŗ�N���^�����邱�Ƃ́A�����ő�ɂȂ�܂��B

�������A���^������l���A���^�������q�⑷�̒ʒ����ӂ������Ă���ƁA�u���`�a���v�i���`����Ă��邾���Ŏ��ۂ͂��̐l�̗a���j�Ɣ��f����邱�Ƃ�����̂Œ��ӂ��K�v�ł��B�M����s�������u��N���^�M���v�Ƃ����T�[�r�X�����p���āA3�e�����̐e���ւ̗�N���^�����s���邱�Ƃ��ł��܂��B

�����������������_�ŁA3�N�ȓ��̑��^���͑������Y�ɉ������邱�Ƃ��m���Ă����Ă��������B

2,000���~�܂Ŕ�ې�

��������20�N�ȏ�o�����v�w�̊ԂŎ���^����ꍇ�A2,000���~�܂ł͔�ېłł��i�u��N���^�v�̊�b�T��110���~���g����ꍇ�A2,110���~�܂Ŕ�ېŁj�B�Z��ł���Z����łȂ��A�Z����w�����邽�߂̎����̑��^�ł����p�ł��܂��B

���̐��x�𗘗p��������́A���^�������N3��15���ɂ͂��̉ƂɏZ��ł��āA���̌���Z�ތ����݂ł��邱�ƁB

�Ȃ��A���@�����ŁA2019�N7�����A�����������������_��3�N�ȓ��̑��^�ł��������Y�ɉ������邱�Ƃ͂Ȃ��Ȃ�܂����B

�q�⑷�ւ̑��^�͍ő�1,500���~�܂Ŕ�ې�

20�Έȏ�̎q�E���i���v�����z2,000���~�ȉ��j���A�����V�z�A�����z�Ȃǂ����邽�߂̎������A�����c����Ȃǂ̒��n�������瑡�^���ꂽ�ꍇ�A�v�������A���x�z�܂ł͔�ېłɂȂ�܂��B

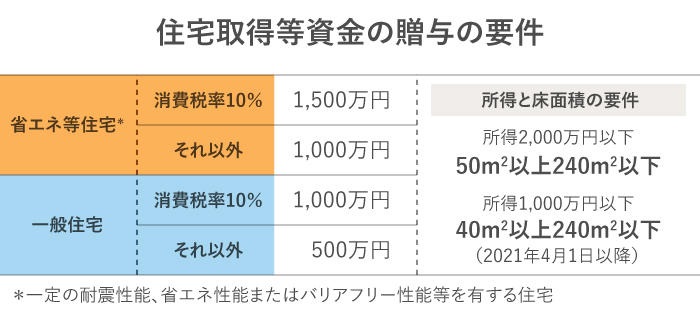

2020�N4��1���`2021�N12��31���܂łɌ_�A�����10�����K�p�����Z��̏ꍇ�A�ȃG�l���Z���1,500���~�A���̑��̏Z���1,000���~�܂ł͔�ېłő��^���\�B����ɁA��N���^�̊�b�T��110���~���v���X���邱�Ƃ��ł��܂��B

�v���́A���^�����l�̍��v�������z��2,000���~�ȉ��A���ʐ�50�u�ȏ�240�u�ȉ��ł��邱�ƁB2021�N4��1���ȍ~�́A���v�������z��1,000���~�ȉ��̏ꍇ�A���ʐ�40�u�ȏォ����ΏۂɂȂ�܂��B

�܂��A�Ɖ���1/2�ȏオ���^����l�̋��Z�p�ł��邱�ƁA���^�������N��3��15���܂łɉƉ���V�z���邢�͎擾���ďZ�ނ��ƁA�����āA���^�������N��3��15���܂łɑ��^�̊m��\�����K�v�ƂȂ�܂��B

30�Ζ����̎q�E���ւ̑��^��1,500���~�܂Ŕ�ې�

30�Ζ����̎q�E���i�O�N�̍��v�����z1,000���~�ȉ��j�ւ̋��玑���̈ꊇ���^�́A1,500���~�܂Ŕ�ېłłł��܂��B2021�N�x�̐Ő��������A������2023�N3�����܂ʼn��т܂����B

�ΏۂƂȂ鋳�玑���ɂ́A�c�t����w�Z�ɔ[�߂���w������Ɨ��A���H���C�w���s�̔�p�Ȃǂ̂ق��A�m��K�����ƂȂNJw�Z�ȊO�̎x�o�i500���~�܂Łj���܂܂�܂��B2021�N4��1������͏���̔F�O�ۈ珊�̕ۈ痿���lj��ƂȂ�܂����B

�܂��A�C�O�̊w�Z�Ȃǂ֗��w����ꍇ�������ɓ��Ă͂܂�Ύ��Ɨ���n�q��Ȃǂ��ΏۂɁB23�Έȏ�̎q�E���̏ꍇ�́A�u�����w�E��w�@�ȂǂɌ��肳��A���X�|�[�c�Ȃǂ̔�p�͑ΏۊO�ł��B

���^�����镃���c���ꂪ�A���Z�@�ւɎq�E���̖��`�̐�p�������J�݂��A�a�����ꂷ�邱�Ƃő��^�������B�q�E�����g���Ƃ��́A���Z�@�ւɋ��玑���̗̎���������āA���̊z�̕��������o���܂��B

�q�E����30�ɂȂ������_�̎c�z�͑��^�ł̑ΏۂɂȂ�܂��B�܂��A2021�N4��1���ȍ~�̑��^���́A���^������ɑ��^�����������c���ꂪ�S���Ȃ����ꍇ�A�g�������Ă��Ȃ����^���̎c�z�͑������Y�ɂȂ��� �A��ʓI�ȑ������l�A�q�ȊO�̒��n�ڑ��i���Ȃǁj�͑����ł�2�����Z�̑ΏۂɂȂ܂��B���̏ꍇ�͑��łƂȂ�A�������Ȃ�܂����B

20�Έȏ���50�Ζ����̎q�E���ւ̑��^��1,000���~�܂Ŕ�ې�

20�Έȏ���50�Ζ����̎q�E���i�O�N�̍��v�����z1,000���~�ȉ��j�ւ̌����E�q��Ď����̈ꊇ���^�́A1,000���~�܂Ŕ�ېŁi����������300���~�܂Łj�ɂȂ�܂��i������2023�N3�����j�B

�ΏۂƂȂ錋�������́A�����⌋�[�A�V������鎑���A���z����p�ȂǁA�q��Ď����͔D�P�E�o�Y��s�D���ÁA�Y��P�A�A���w�Z���w�O�̎q�̈�Ô��ۈ痿�A�c�t����Ȃǂł��B2021�N4��1�����珊��̔F�O�ۈ珊�̕ۈ痿���lj��ƂȂ�܂����B

���玑���̈ꊇ���^���l�A�����c���ꂪ���Z�@�ւɎq�E�����`�̌������J�݂��A�ꊇ���Ď�����a������邱�Ƃő��^���������܂��B�q�E�����g���Ƃ��́A���Z�@�ւɋ��玑���̗̎���������āA���̊z�̕��������o�������݂ł��B�i4�j�̋��玑���ꊇ���^�������ɎĂ��Ă���ꍇ�A�����̑ΏۂƂȂ�ۈ痿��c�t����Ȃǂɂ́A�ǂ��炩��I��œK�p���邱�ƂɂȂ�܂��B

���^�҂��S���Ȃ������_�Ŏc�z������Ƒ����ł̑ΏۂɂȂ�A2021�N4��1���ȍ~�́A�q�ȊO�̒��n�ڑ��͑����ł�2�����Z�̑ΏۂɂȂ�܂��B�q�E����50�ɂȂ������_�Ŏc�z������Α��^�ł̑ΏۂɂȂ�܂��B

�l��100�N����A������������O��ŘV�㎑���E��쎑�����L�[�v���Ă����K�v������܂��B���O���^�̂������ŘV�㎑���E��쎑���s���Ɋׂ�̂͑傫�Ȗ��ł��B�q�E���̊�Ԋ猩�����ɁA���������Đ��O���^���������Ȃ����Ƃ��厖�ł��B

���ɁA�u�����ł̊�b�T�����邩��A���O���^���K�v�v�ƍl����̂͑��v�ł��B�O�q�̂悤�ɁA�z��҂�����ꍇ��1��6,000���~�܂ł̍T�������p�ł��邱�Ƃ��l�����āA�������܂��傤�B

���������Ǝv���邩������܂��A50��ȍ~�̕��́A1�x�A�������z�肵�Ă݂Ă��������B���Y��c�����A��܂��ɂł������K�v���ǂ����_�����Ă݂Ă͂ǂ��ł��傤�B

�܂��A30��A40��̕��́A�e����Ƃ����i����R�~���j�P�[�V�������Ƃ�A������V����̂����̘b���ł�������ӎ����č���Ă����������̂ł��B�������A�����Ɋւ���s���_��Y�݂�����Ƃ��́A���Ƃ���Z�@�ւɑ��k���Ă݂�Ɨǂ��ł��傤�B

�L�c�@���|�i�Ƃ悾 �܂�݁j

�t�@�C�i���V�����v�����i�[�A�Z��[���A�h�o�C�U�[�A���k�f�f�m�BFP���E���W��\�B�}�l�[�����C�^�[�����o�āA94�N���Ɨ��nFP�B���݂́A�l���k�̂ق��A�u���⌤�C�u�t�A�}�l�[�R�����̊�e�Ȃǂ��s���B6�J�������ĉƌv���������u�ƌv�u�[�g�L�����v�v���D�]�B������w���Ŕ��u�t�����߂�B�u50��E�ƌv�������p�v�i��������o�Łj�Ȃǒ��������B���E�̖��́u�������������n�b�s�[�ɁI�v�B

Web�T�C�g�Fhttps://happy-fp.com/

���炵�̃}�l�[���T

�Ƃɖ���s�v�i�A1�l������28���~�I�H �f�̗����Ē��~�̎��ɁI

���炵�̃}�l�[���T

�������t�@�~���[�ɂ������߁I ��炵�ɖ𗧂T�u�X�N�T�[�r�X�Ƃ�

���炵�̃}�l�[���T

�F�m�ǂ̐e�̌������������ꂽ��a�������o���ł���H ���̂��߂̎��O��I�H

���炵�̃}�l�[���T

�V��̂�肭��A�V�㎑���́H ���ϋ��Z���Y�z�́H 60�ォ��̃}�l�[�v����

���炵�̃}�l�[���T

2022�N�x�̂ӂ邳�Ɣ[�ŁA����z��K���`�F�b�N�I

���炵�̃}�l�[���T

�Z��[���T���Ŗ߂��Ă��������̎g�����́H �����H ���Y�^�p�H �����H