�O�̋L��

�V��̂�肭��A�V�㎑���́H ���ϋ��Z���Y�z�́H 60�ォ��̃}�l�[�v����

2022.11.9 ���炵�̃}�l�[���T

���������������̂Ɋ��s�����ꍇ�A�z�̂���2,000�~���镔���ɂ��ď����ŁE�Z���ł̍T��������u�ӂ邳�Ɣ[�Łv�B�ԗ�i������ꍇ�������Ƃ��������b�g������܂��B

�����ō���́A�ӂ邳�Ɣ[�ł̎d�g�݂�A�T��������̏���z�ȂǁA�ӂ邳�Ɣ[�ł����Ɋ��p����|�C���g�����Љ�܂��B

2022�N�̍T���ΏۂƂȂ�̂́A��̏ؖ����ɋL�ڂ���Ă����̓��i�������j��2022�N12��31���܂ł̊ł��B�T���̏���z�Ȃǂɒ��ӂ��A���߂ɐ\�����݂܂��傤�B

�ӂ邳�Ɣ[�ł́u�[�Łv�Ƃ������O�����Ă��܂����A���ۂ́A�e�����̂ւ́u�v�̂��Ƃ��w���܂��B�ӂ邳�Ƃ͂������A�����������n�������̂ւ̊�ʂ��āA�������x����ړI�Ƃ��Ă���ꂽ�d�g�݂ł��B

�����̂Ɋ�����ƁA���̂������ȕ��S�z��2,000�~�����������z�ɂ��āA�����ł̊ҕt�E�Z���ł̍T��������u���T���v�Ƃ������x�����p�ł��܂���1�B

1���`12���ɔ[�߂������ł��ҕt���ꂽ��A���N�̏Z���ł��T�����ꂽ�肷�邱�ƂŁA�ŋ��������Ȃ�Ƃ����C���[�W�ł��B

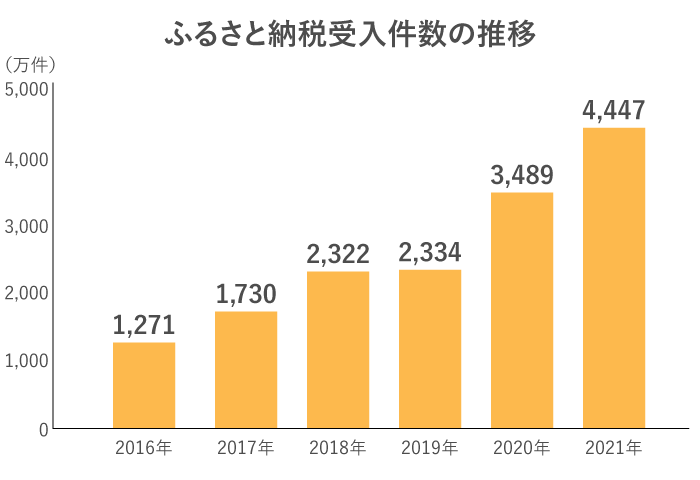

�܂��A�����̏ꍇ�A�ӂ邳�Ɣ[�ł�����ƁA��̎����̂���ԗ�i��������ꍇ�������Ƃ����_���l�C�̗��R�B�ӂ邳�Ɣ[�ł�����l�͑��������Ă���A2021�N�x�ɂ͖�4,447�����̗��p������܂����B

�ԗ�i�ɂ́A�e�n�̓��Y�i��n�Y�i�A���ق̏h�����Ȃǂ��܂��܂Ȃ��̂�����܂��B�܂�A��t���z�������̍T���z�̏���z���Ȃ���A����2,000�~�ł����̕ԗ�i�����炦�邱�ƂɂȂ�܂��B

���ӂ��Ă��������̂́A�ӂ邳�Ɣ[�łōT��������̏���z���A�N����}�{����l���Ȃǂɂ���ĈقȂ邱�ƁB������������܂ōT������邩�A���O�Ɋm�F���Ă����܂��傤�B

����܂łӂ邳�Ɣ[�ł𗘗p�������Ƃ���������A���N�̔N���ŏ���z���Ċm�F���Ă����܂��傤�B

���ӂ邳�Ɣ[�ł����ɗ��p���Ă��鎖����`�F�b�N

�������O�̌��ɂ߂�O�ꂵ�A���~�͊���1,600���~�I ���Ύs����4,600���~�̃}���V�������w������I������

�ӂ邳�Ɣ[�łōT���������z�̖ڈ��́A�ȉ��̒ʂ�ł��B�Ƒ��ɐ�Ǝ�w�E��v�⍂�Z���̎q�ǂ��ȂǁA�}�{���Ă���l������ꍇ�́A���łɎĂ���ʂ̍T�������邽�߁A���T���̏���z�����Ȃ��Ȃ�܂��B

���Ƃ��A�ӂ邳�Ɣ[�ł������{�l�̋��^������500���~�ŁA�Ƒ��\�����������̕v�w�E���Z���̎q�ǂ���1�l�Ƃ������т̏ꍇ�A����z��49,000�~�B��������2,000�~���������z���T������܂��B

�������A���́u���^�����v�́A���N1�N���̐����ł��邱�Ƃɒ��ӂ��K�v�ł��B���Ƃ��A��N�̔N����500���~�������l�i�������̕v�w�E���Z���̎q�ǂ���1�l�j�����̐��������ƂɁA�ӂ邳�Ɣ[�ł̏���z�ڈ��������49,000�~�ƂȂ�܂��B���̏����z�肵�Ċ����A���Ɍ��ʓI�ɔN����400���~�Ɍ����Ă��܂����ꍇ�A����ڈ���33,000�~�܂ʼn�����܂��B���z��16,000�~���Ɋւ��ẮA�����ł̊ҕt��A���N�x�̏Z���ł̍T�������Ȃ����ƂɂȂ�܂��B

�����Ȃ́u�ӂ邳�Ɣ[�Ń|�[�^���T�C�g�v�ł́A�ӂ邳�Ɣ[�Ŋz�̖ڈ��ꗗ�ƁA�����ƉƑ��\���E���z����͂��āA���T���z���V�~�����[�V�����ł���\�v�Z�̃V�[�g���f�ڂ���Ă��܂��B�������̃��X�N������l�́A�z�肳��錸�����ɉ���������ڈ������Z���Ă����Ɨǂ��ł��傤�B

�������A���T���̏���z���Ċ��邱�Ƃ��\�ł��B�����Ȃ�̒n��v�����l���Ă��ǂ���������܂���B

��iDeCo�Ƃ̕��p�ɂ��Ă͂�����

iDeCo�Ƃӂ邳�Ɣ[�ł̕��p�ŁA�T���z�̏���ɉe��������H

��iDeCo��3�̐ߐŌ���

�ӂ邳�Ɣ[�ł𗘗p����ہA�����������̂����܂��Ă���A���̎����̂�Web�T�C�g�ɃA�N�Z�X���A�v���W�F�N�g��ԗ�i��I�ԂƃX���[�Y�ł��B

�e�����̂̕ԗ�i�ׂĔ�r�������ꍇ�́A���Ԃ̂ӂ邳�Ɣ[�ł̃|�[�^���T�C�g���֗��B�ԗ�i���W����������z���ƂɌ����ł��A���̂܂ܐ\�����ނ��Ƃ��\�ł��B

�悪���܂�A�\�����݂����Ċ��𑗋����܂��B���ϕ��@�͎����̂ɂ���ĈقȂ�܂����A��s�U����N���W�b�g�J�[�h�A�d�q�}�l�[�ȂǂŎx�������Ƃ��ł��܂��B

���̍T������ɂ́A��Ј��̕��́A�u�m��\���v���u�����X�g�b�v����v�̂����ꂩ���s���K�v������܂��B�T���������z�͕ς��܂���̂ŁA�ǂ����I��ł�OK�ł��B

�m��\���̏ꍇ�́A�m��\�����Ŋ��z��\�����邱�ƂŁA�����ł̊ҕt�ƏZ���ł̌y����g�ݍ��킹�Ō��ł���܂��B

���ƂɊe�����̂����s����u���̎�̏��v��p�ӂ���A���邢�͍��Œ����w�肵������̂ӂ邳�Ɣ[�ł̃T�C�g��2������s���ƁA���̎��Ə������s����u���T���Ɋւ���ؖ����v�����Ŏ葱�����\�ł��i�����̎����̂Ɋ������ꍇ�ł��A1���̏ؖ����̓Y�t�Ŏ葱���ł��܂��j�B

����A�����X�g�b�v����̏ꍇ�́A���O�ɐ\�������o���邱�ƂŁA�m��\�����s�v�ɁB�T���͏Z���ł̌y���݂̂ƂȂ�܂��B

�u�����X�g�b�v����v�͎葱�������Ȃ����ߕ֗��ł����A�ȉ���3�̏��������K�v������܂��B

�@���Ɋm��\��������K�v���Ȃ����ƁB��Ô�T����Z��[���T���i1�N�ڂ̂݁j�������Ј��̐l�͗��p�ł��Ȃ��B�܂��A�m��\��������ƁA�����X�g�b�v�����I�������ɂȂ邽�߁A���ׂĂ�\������K�v������B

�A1�N�ԂɊ��������̐���5�����ȉ��ł��邱�Ɓi���������̂�2����Ă��A1�����ƃJ�E���g����j�B

�B���������̂Ɂu�����X�g�b�v���ᐧ�x�̐\�����v���o���邱�ƁB���̐\�����͎����̂��瑗���Ă�����̂ŁA1�����ł�����Y���ƑS�����̕��̊m��\�����K�v�ƂȂ�̂Œ��ӂ��K�v�B

�m��\��������ꍇ�́A�ԗ�i�Ƃ͕ʂɎ����̂��瑗����u����̏ؖ����v���K�v�ƂȂ�܂��B�͂�����ۊǂ��Ă����܂��傤�B

�ӂ邳�Ɣ[�ł𗘗p����Ƃ��́A�T���z�ׂ邽�߂ɉ��߂Ď������m�F�����l�������̂ł͂Ȃ��ł��傤���B���������������Ă����ꍇ�́A�x�o���������ǂ��@�������܂���B

�x�o�̌������́A������u�Œ��v����s���܂��傤�B�u�ʐM��v�Ɓu�������M��v�́A�����ȗ����v�������o�ꂵ�Ă��܂��B�ŋߌ������Ă��Ȃ��l�́A��r�T�C�g�ȂǂŃ`�F�b�N���Ă݂܂��傤�B

���Ԃ̕ی��ɉ������Ă���l�́A�K�v�ȏ�̕⏞�������Ă��Ȃ����l�������̂��ǂ���������܂���B�ی����́A�N�����ɂ���Ɗ���������ꍇ������܂��B

������g�������c�����Â炢�̂��A����A������A��Ȃǂɂ����邨���ł��B���������x�o�́A���炩���߁u�\�Z�v�����߂���@���������߁B�܂��\�Z�����߂ă������Ă����A�\�肪�I�������A���ۂɎg�������z���L�����܂��B���̍ہA�\�Z���I�[�o�[���Ă�OK�B�����F�����邱�Ƃ���ŁA�u�g������������A�����͔��������T���悤�v�Ƒ傫�Ȏ��_����x�o���l���₷���Ȃ�܂��B

�����āA�n�����������Ȃ���ԗ�i������u�ӂ邳�Ɣ[�Łv�̐Ő��D�����A���Џ��Ɋ��p���Ă��������B���鎩���̂���̎g�p�p�r�A�ԗ�i�ׂ邱�ƂŁA���̒n���̓��Y�i�͂������A�Љ�ւ̎��g�݂�m��ǂ����������ɂ��Ȃ�͂��ł��B

��SMBC�_�C���N�g�ʼnƌv�Ǘ������K��

���O��Z�F��s�̂��g�N�ȃL�����y�[���������Љ�

�������߁E�L�����y�[���^�v�������

�t�@�C�i���V�������C�^�[�@�� ��

�wPRESIDENT Online�x�Ȃǂ̌o�όnWeb���f�B�A�ł������̎��M���͌o�������B���C�t�v�����⎑�Y�^�p�̒�Ă����ӁB����������E���E�����M���Ȃǂ̉^�p���s���Ă���B�Љ�ۏ�ɂ��ڂ����B

���炵�̃}�l�[���T

�F�m�ǂ̐e�̌������������ꂽ��a�������o���ł���H ���̂��߂̎��O��I�H

���炵�̃}�l�[���T

�����łɂǂ�������H ���^�ł�������Ȃ����O���^��5�̕��@

���炵�̃}�l�[���T

�V��̂�肭��A�V�㎑���́H ���ϋ��Z���Y�z�́H 60�ォ��̃}�l�[�v����

���炵�̃}�l�[���T

�Z��[���T���Ŗ߂��Ă��������̎g�����́H �����H ���Y�^�p�H �����H

���炵�̃}�l�[���T

4�l�Ƒ��Ȃ獇�v8���~���I �q�ǂ��̃}�C�i�|�C���g�����Ɋ��p���I

![�]�E�E�ސE���ɕK�v��iDeCo�i�m�苒�o�N���j�̎葱���I �t���[�����X�△�E�̕��K��](/kojin/money-viva/money-jiten/0048/imgs/moneyjiten0048kv.jpg)

���炵�̃}�l�[���T

�]�E�E�ސE���ɕK�v��iDeCo�i�m�苒�o�N���j�̎葱���I �t���[�����X�△�E�̕��K��