前の記事

自分の投資が正解とは限らない!? 投資優等生でも気づかない「リスクの罠」とは

2022.8.17そろそろ本気で考えたい! アラサー・アラフォーのお金の育て方

健太さん

「失礼します。自分、本日予約をさせていただいた健太と申します」

花山院

「あら、男性のお客さまね。こちらにどうぞ」

健太さん

「ありがとうございます。今回、花山院先生にご相談したいのは、我が家の資産運用についてです」

花山院

「わかったわ。くわしく話してちょうだい」

健太さん

「自分は9年前に結婚し、7年前に独立してフィットネスジムを運営するようになりました」

花山院

「フリーランスでお仕事しているのね」

健太さん

「はい。店舗を3店舗まで広げ、順調に売上を伸ばすことができたのですが、コロナ禍で客足が減り、1店舗に縮小。現在は、経費や税金などを除いて年間1,000万円ほどの所得を得ています」

花山院

「すばらしいじゃない」

健太さん

「9歳になる息子もいて、幸せな毎日を送っているのですが……」

花山院

「何が問題なの?」

健太さん

「金融資産が少ないのと、外食費にけっこうお金がかかっているのが気になりまして」

花山院

「そう。じゃあ年間の収支や資産運用の状況をみていきましょう」

花山院

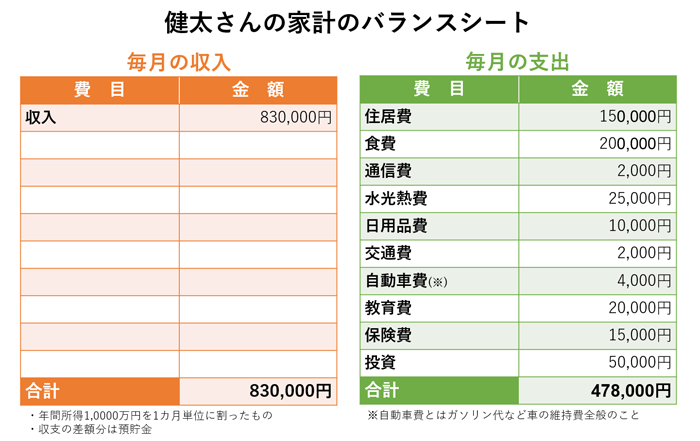

「まずは月々の収支からみていきましょう。確かに、食費が高いわね」

健太さん

「食費は外食費も含めた額です。仕事の付き合いで外食をする機会が頻繁にあります。なんとか減らしたいと思っているのですが……」

花山院

「逆に、通信費がとても低いわね。水道光熱費も平均的。突出して高いのは外食費くらいじゃないかしら。家計管理は健太さんがしているの?」

健太さん

「はい。妻には家族カードを渡していて、日々の買い物などに使ってもらっています。おかげで、現金で買い物することがほとんどなくなりました」

花山院

「なら日々の収支を管理しやすいわね」

健太さん

「はい。妻に私の口座のログインIDとパスワードを教えて、夫婦ともに家計を把握できるような状態にしています」

花山院

「まぁ、ステキな旦那さん」

<辛口FPメモ>

▼まわりの夫婦のお財布事情ってどうなってるの?

共働き夫婦の実態調査―貯金や貯蓄の平均は? 皆さんはパートナーの貯金額、ちゃんと把握してる?

花山院

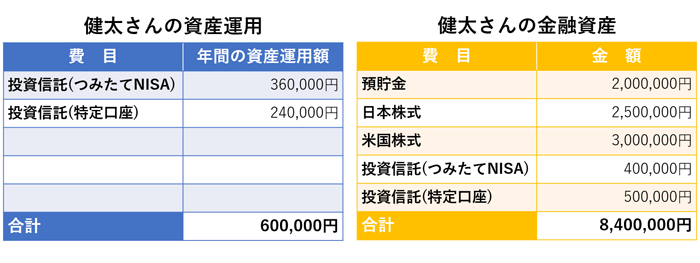

「次に、健太さんが気になっている資産運用の状況をみましょう。800万円以上の金融資産があるじゃない。決して少ない額ではないわよ」

健太さん

「そうでしょうか」

花山院

「ええ。資産運用はいつ頃始めたの?」

健太さん

「11年くらい前です。それまで勤めていた会社を辞めて、オーストラリアにワーキングホリデーで1年間滞在しました。収入が下がってしまうので、少しでも増やそうと思って日本株を購入したんです」

花山院

「行動力があるわね」

健太さん

「150万円くらい投資して、売却時には300万円ほどの利益が出ました」

花山院

「独立時の資金は、どうやって捻出したの?」

健太さん

「借り入れをせず、自己資金を使ってフィットネスジムを開きました」

花山院

「あなた、とても男気があるわね。そういう方、嫌いじゃないわ」

花山院

「今はつみたてNISAや積立投資をやっているのね」

健太さん

「20代のころは日本株をスポットで購入していましたが、その後、米国株も買うようになり、ここ2年ほどは積立投資にシフトしています」

花山院

「しっかり投資して資産を増やしているし、金融資産も800万円以上と十分な金額。そんなに悩むこともないと思うけれど」

健太さん

「自分には妻や子どもがいますし、家族をしっかり守っていくためにも、もっと効率的に資産運用をしていきたいなと。特に息子には、本人がやりたいと思ったことに惜しみなく援助してあげたいです」

花山院

「お子さん思いなのね」

健太さん

「それに、自分はフリーランスで会社員のように手厚い社会保障を受けられないし、先行きも不安定です。だから、無駄遣いはなるべくしないようにして、1円でも多く資産運用に回したいんです」

花山院

「そう。家族を守っていきたいというあなたの気持ち、しかと受け止めたわ。少々厳しいかもしれないけれど、アドバイスさせていただくわね」

健太さん

「よろしくお願いします!」

<辛口FPメモ>

▼積立投資について知ろう

積立投資を学ぶ

▼みんなが選んでいる「つみたてNISA」とは

つみたてNISAとは?

花山院

「健太さん、あなたとてもステキな男性だわ。十分な年収があるのに無駄な出費をせず、家族のことをとても思いやっている。きっと奥さまは、あなたと結婚してよかったと心から思っているはずよ。

でも、健太さんを想ってズバリ言うわね。あなたの”資産運用できてる度”は星5つ中……★★★☆☆よ!!」

健太さん

「そっ、それはどうしてですか!?」

花山院

「まず、食費について。20万円もの食費がかかっていることを気にしているようだけれど、これは必要経費。フリーランスにとって人脈がどれほど大切か、健太さん自身が痛いほどわかっているはずよ。だから外食費のことは気にせず、これからも人付き合いを大切にして」

健太さん

「ありがとうございます」

花山院

「日々の支出に関しては、及第点をつけてあげるわ。例えば住居費。一般的に、住居費は手取りの25%以内が理想と言われているの。健太さんの住居費は15万円だから、25%以内に十分収まっているわ」

健太さん

「恐縮です」

花山院

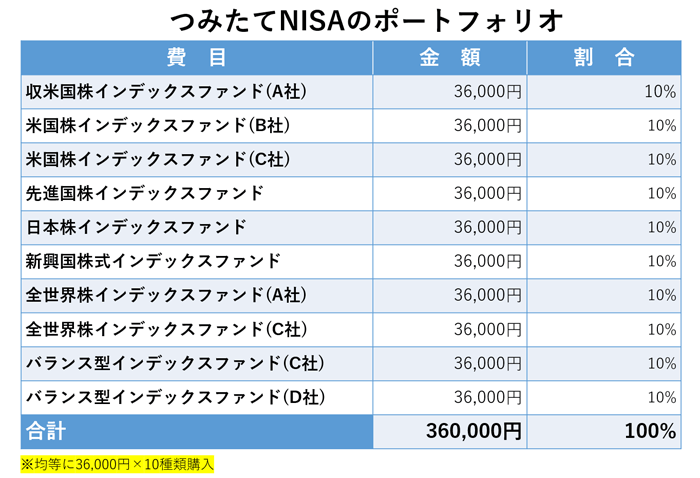

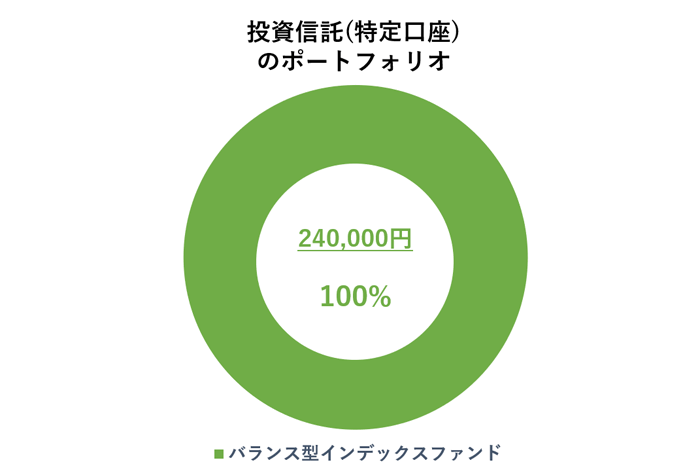

「資産運用も早いうちに始めているし、最近は積立投資メインの手堅い運用をしている。ここも評価できるわね。ただ、商品を分散させすぎなのが気になるわね。同じような投資対象に投資しているファンドもいくつかあるみたいだから、管理の面からも本数をもう少し絞って投資しても良いと思うわ。とはいえ、良質な投資信託で運用していると思うわよ」

健太さん

「ではなぜ?」

花山院

「それはね……節税よ!」

健太さん

「えっ……!」

花山院

「健太さん。あなたに足りないのは“節税”の意識なの。所得が増えると、その分、所得税や住民税も高くなるわ。健康保険料も高額になる」

健太さん

「たしかに……」

花山院

「例えばiDeCoは、フリーランスなら月に68,000円まで掛けることができて、全額が所得控除になるの。それから、個人事業主やフリーランスなどの人が加入できる小規模企業共済※も、同様に掛け金の全額が所得から控除される。その分、税金が安くなるのよ」

健太さん

「課税所得を下げられるということでしょうか?」

花山院

「そのとおり! 健太さん、あなたちゃんとわかっているじゃない。つみたてNISAや積立投資でお金を増やす意識はもちろん大切だけど、iDeCoや小規模企業共済で課税所得を下げれば、その分、税金という出費を抑えることができるのよ」

健太さん「正直、花山院先生にご指摘いただくまで、節税という観点はありませんでした。日本には素晴らしい制度がたくさんあるんですね。これらの制度も上手に活用して、節税で浮いたお金を家族のために使いたいと思います! 先生、ありがとうございました!」

▼「iDeCo(イデコ)」が選ばれる理由とは

個人型確定拠出年金「iDeCo(イデコ)」

▼自分に「iDeCo」があっているのか知りたい人へ

iDeCo(イデコ)のメリット・デメリットはなに? どんな人が得する? 個人型確定拠出年金の解説

コロナ禍以降、投資を始める人が増えているけれど、「増やすこと」に意識が集中して、「出費を減らすこと」という視点を持っている人は意外と少ない。無駄遣いを減らして日々の出費を抑えることはもちろんだけど、iDeCoを利用すれば「節税によって出費を抑えることができるのよ。この意識は、フリーランスだけでなく、会社員の方にも持っていていただきたいわ。

健太さんは「会社員に比べて保障が少ない」ことを気にしていたけれど、小規模企業共済に加入していれば、もし廃業したときでも積立金が受け取れたり(6カ月以上掛け金をかける必要あり)、万が一の時に低金利で事業資金の借り入れをしたりすることができるの。つまり、保障という意味でも、小規模企業共済を活用しない手はないわ。

年間の所得が1,000万円、月々の収入830,000円と、健太さんは高収入世帯に該当する。収入が支出を大きく上回っているから、お子さんの進学にかかる費用も、毎月の貯蓄で十分に捻出することができるでしょう。

逆に気になるのは、つみたてNISAの運用商品が株式のインデックスファンドに偏っていることね。株式のインデックスファンドは値動きが大きいから、評価額が大きく下がることもありえるの。ポートフォリオを見直して、債券や不動産などにも投資するバランス型のインデックスファンドへの投資額を増やすといいかもしれないわ。

最後に、フリーランスの場合、何かあった時のために生活費1年分の現金を確保しておくべきよ。現在の預貯金だと足りないでしょうから、少しずつ現金比率を増やしていってちょうだい。

家族思いで、まっすぐな性格の健太さんなら、これからも「家族のために」というモチベーションをバネに、資産を大きく増やしていくことができると思うわ。

▼「iDeCo(イデコ)」が選ばれる理由とは

個人型確定拠出年金「iDeCo(イデコ)」

▼「iDeCo」と「企業型DC」の違いは?

確定拠出年金「個人型」(iDeCo)と「企業型」(企業型DC)の違いは?

併用できる?

▼万一の時に備えて知っておきたいお金の話

万一の時、家族の生活費や教育費はいくらくらい必要?

高山 一恵(たかやま かずえ)

ファイナンシャルプランナー(CFP)、一級FP技能士。株式会社Money&You取締役。

全国での講演活動、執筆、マネー相談を通じて、女性の人生に不可欠なお金の知識を伝えている。女性向けWEBメディア『FP

Cafe®』や『Mocha』も運営。また、『Money&You TV』や「マネラジ。」「Voicy」などでも情報を発信している。 主な書籍には、「はじめてのNISA

&iDeCo」(成美堂出版)「1日1分読むだけで身につく お金大全100」(自由国民社)」「はじめのお金の基本」(成美堂出版)「マンガと図解 はじめてのFIRE」(宝島社)などがある。

Money&You:https://moneyandyou.jp/

そろそろ本気で考えたい! アラサー・アラフォーのお金の育て方

20代で金融資産2,000万円超え……! 資産をさらに増やす方法やこれからオススメのお金の活用法とは?

そろそろ本気で考えたい! アラサー・アラフォーのお金の育て方

趣味命の私でも老後資金はためられる!? 資産運用初心者が『辛口』FPに聞いてみた

そろそろ本気で考えたい! アラサー・アラフォーのお金の育て方

自分の投資が正解とは限らない!? 投資優等生でも気づかない「リスクの罠」とは

そろそろ本気で考えたい! アラサー・アラフォーのお金の育て方

資産運用って怖くない!? ミレニアル女子が安心して資産運用をはじめるために必要なこと

そろそろ本気で考えたい! アラサー・アラフォーのお金の育て方

もし2,000万円の資産が目減りしてしまったら!? 今ある資産を守りながら、さらに増やす方法とは

そろそろ本気で考えたい! アラサー・アラフォーのお金の育て方

ミレニアル男子の貯蓄はいくら? 資産を増やすワザは? 20、30代「独身男性のお金事情アンケート」で実態が明らかに……!