NISA(少額投資非課税制度)

NISA(少額投資非課税制度)とは、

株式や投資信託で得られた利益が非課税になる個人の資産運用を

応援する制度です。

投資金額に合わせたNISA運用のメリットをお伝えします。

NISA(少額投資非課税制度)とは、

株式や投資信託で得られた利益が非課税になる個人の資産運用を

応援する制度です。

投資金額に合わせたNISA運用のメリットをお伝えします。

【重要】2021年にNISAをご利用されたお客さまへ、NISA非課税期間終了に伴うお手続きのご案内がございます。

【重要】2021年にジュニアNISAをご利用されたお客さまへ、ジュニアNISA非課税期間終了に伴うお手続きのご案内がございます。

NISAとは、少額投資非課税制度の愛称で、毎年一定金額の範囲内で投資した株式や投資信託等の金融商品から得られる利益が非課税になる制度です。

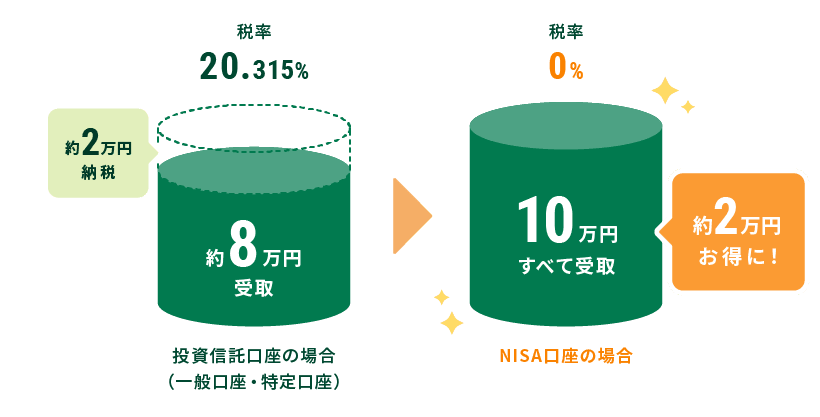

通常、株式や投資信託等から得られる利益には、20.315%の税金がかかります。

しかし、NISAを利用すると非課税になります。(2025年7月1日時点)

確定申告が不要なため、これから投資をはじめる方にも、すでに投資をしている方にもおすすめです!

たとえば、

40万円投資し、50万円で売却。10万円の利益が出た場合

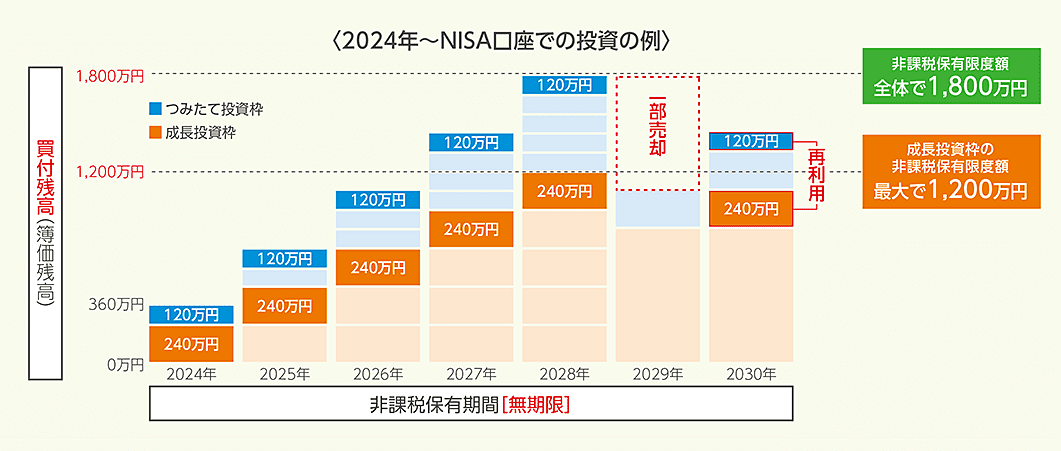

非課税で投資できる枠(非課税投資枠)は年間で最大360万円、生涯で最大1,800万円が上限で、つみたて投資枠、成長投資枠ごとに上限が異なります(以下表を参照)。

NISA口座には、幅広い商品から選択できる成長投資枠と、長期の積立・分散投資に適した商品から選択できるつみたて投資枠があります。

非課税限度額に達した場合でも、保有期間に関わらず、売却することで、翌年から枠の再利用が可能となります。

2024年からのNISA制度 |

||

|---|---|---|

| つみたて投資枠 | 成長投資枠 | |

利用可能年齢 |

日本国内に在住の18歳以上 | |

非課税期間 |

無期限 | |

非課税投資枠 |

120万円/年 | 240万円/年 |

生涯非課税限度額★ |

1,800万円

|

|

口座開設可能期間 |

無期限 | |

投資対象商品 |

長期の積立・分散投資に適した、 金融庁の基準を満たした投資信託 |

上場株式・投資信託・REITなど (①整理・監理銘柄、②信託期間20年未満、 毎月分配型の投資信託および デリバティブ取引を用いた一定の投資信託等を除外) |

少額からコツコツと

つみたて投資枠について詳しく幅広い商品から選択

成長投資枠について詳しく毎月自動で積み立てできる

投信自動積立はこちら

2024年以降のNISAでは、売却によって減少した分の枠を再利用して新たに投資できます。ただし、再利用できるのは売却した翌年以降です。なお、年間投資枠を超えての再利用はできません。また買付金額ベースで管理されるため、売却時にも買付金額を基に枠が管理されます。

スマホでもパソコンでも気軽に取引ができます。

投資信託の買付や運用状況をSMBCダイレクトで確認できます。

専門のコンサルタントに

オンラインで無料相談できます。

お金に関わる些細なお悩みごとでもご相談いただけます。

積立購入時の手数料が無料!

対象ファンド※を積立で購入した際の購入時手数料(消費税含む)が無料となります。

※毎月分配型と通貨選択型を除く国内投資信託全ファンド

利便性の高くなったNISA制度を活用し、計画を立てて資産形成をしていくことが大切です。

各世代のライフプランに応じた活用例をご紹介します。

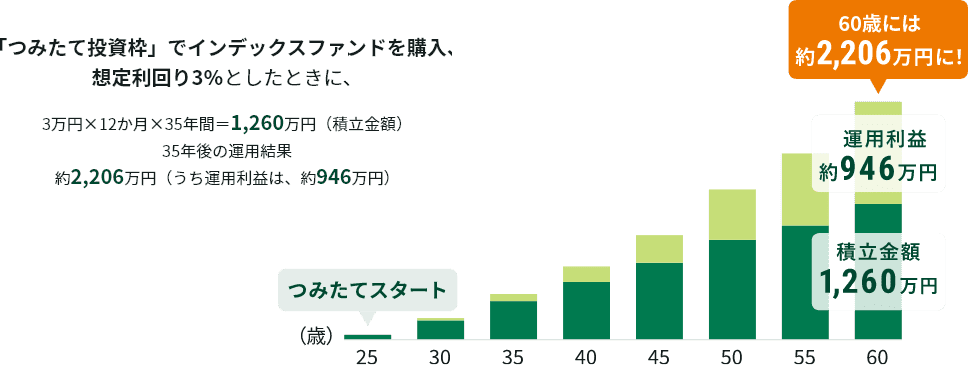

「つみたて投資枠」でインデックスファンドを購入、想定利回り3%としたときに、

3万円×12か月×35年間

=1,260万円(積立金額)

35年後の運用結果

約2,206万円(うち運用利益は、約946万円)

ワンポイントアドバイス

将来のために資産形成をはじめたい、と思っていても、具体的に何から始めたら良いのかわからない人も多いのではないでしょうか。

これから資産形成を始める方に大切なことは「積立投資」と「長期保有」です。少額でもコツコツと長期間積立を継続することで、無理なく将来に必要な資金を準備することができます。

まずは、低コストでわかりやすいインデックスファンドや、さまざまな資産に分散して投資することでリスクを抑えた安定的な運用が期待できるバランスファンド等からはじめてみてはいかがでしょうか。

「つみたて投資枠」についてくわしく知りたい方や、「つみたて投資枠」対象のファンドを知りたい方は、以下のページをご参照ください。

「つみたて投資枠」について

より知りたい方は

「つみたて投資枠の対象ファンド」

を検討したい方は

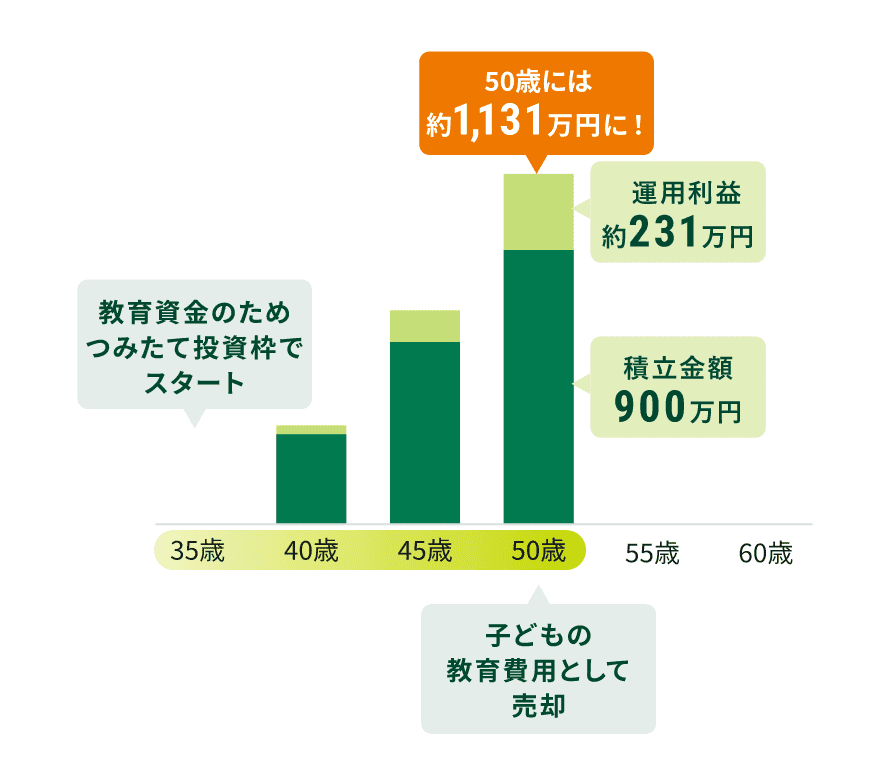

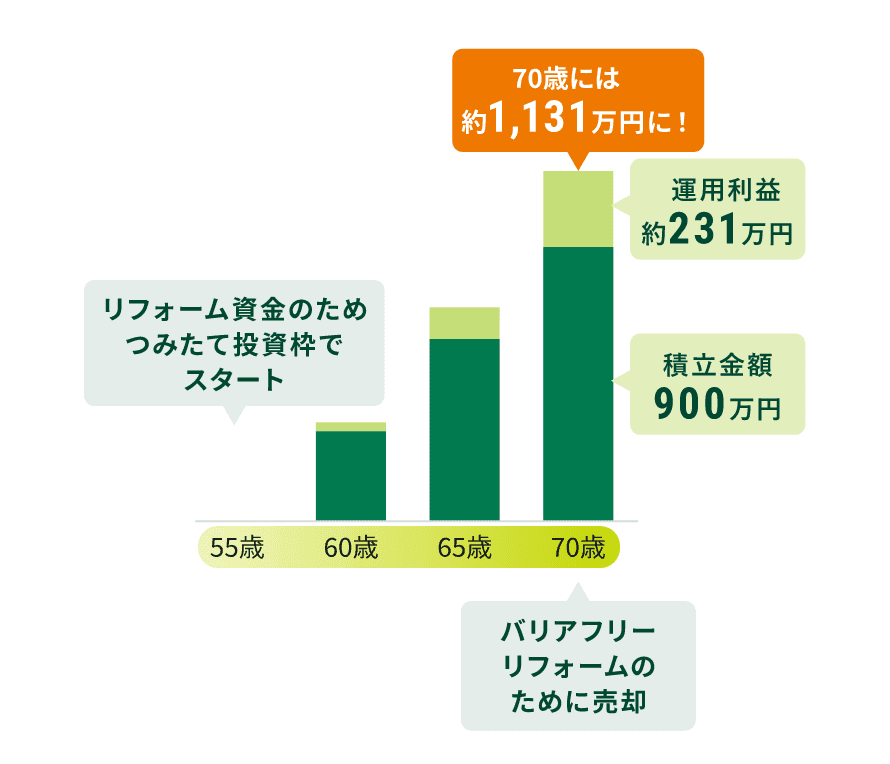

「つみたて投資枠」でインデックスファンドを購入、

想定利回り3%としたときに、

5万円×12か月×15年間

=900万円(積立金額)

15年後の運用結果

約1,131万円(うち運用利益は、約231万円)

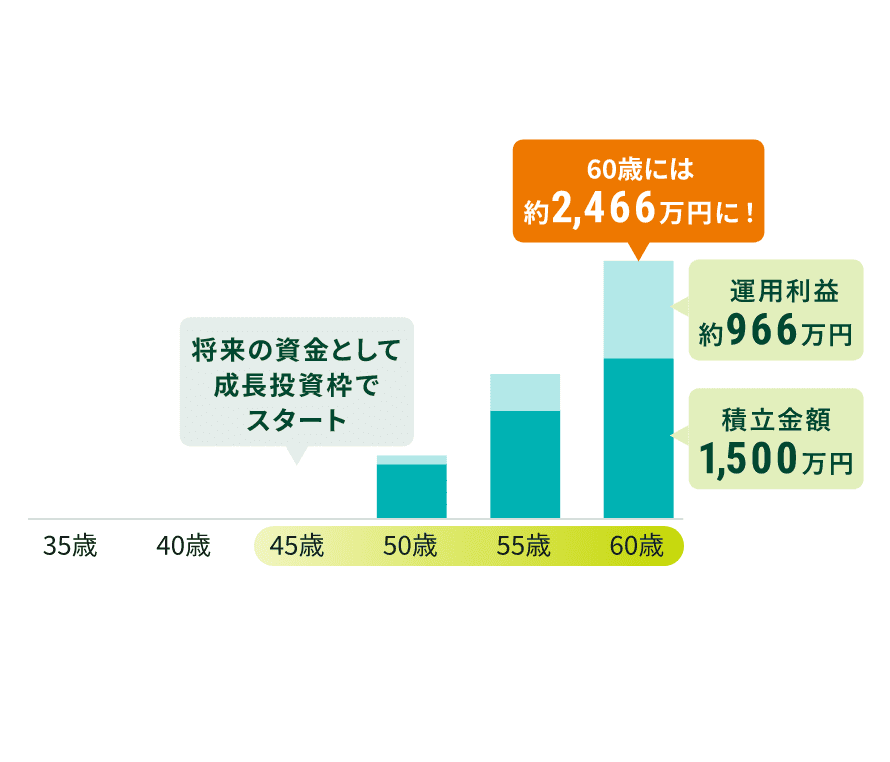

「成長投資枠」でアクティブファンドを購入、

想定利回り6%としたときに、

100万円×15年間

=1,500万円(積立金額)

15年後の運用結果

約2,466万円(うち運用利益は、約966万円)

ワンポイントアドバイス

30〜40代になると、結婚や出産、住宅購入等、具体的なライフイベントが見えてきます。まずは、想定されるライフイベントを考え、短期的に必要な資金、中長期的に必要な資金について整理してみましょう。NISAを活用した資産形成は、中長期的に必要となる資金の準備におすすめです。

子どもの教育資金は必要なタイミングで切り崩すことも考えられますので、低コストでわかりやすいインデックスファンドで運用していきましょう。NISAでは、売却金額に応じた非課税保有限度額を翌年以降に再利用できますので、必要なタイミングで売却した場合でも、有効に活用することができます。

さらに、余裕資金では、将来の楽しみのために利回りの期待できるアクティブファンドでの運用もはじめてみてはいかがでしょうか。インデックスファンドと比べるとコストが高い傾向にありますが、その分高い利回りが期待できます。時間を味方に長期保有することが大切です。

「成長投資枠」についてくわしく知りたい方や、「アクティブファンド」のおすすめ商品が知りたい方、NISAの活用方法についてもっと知りたい方は、以下ページをご参照ください。

「成長投資枠」について

より知りたい方は

「成長投資枠のおすすめファンド」

を知りたい方は

もっとNISAの活用方法を知りたい!

そんな方は

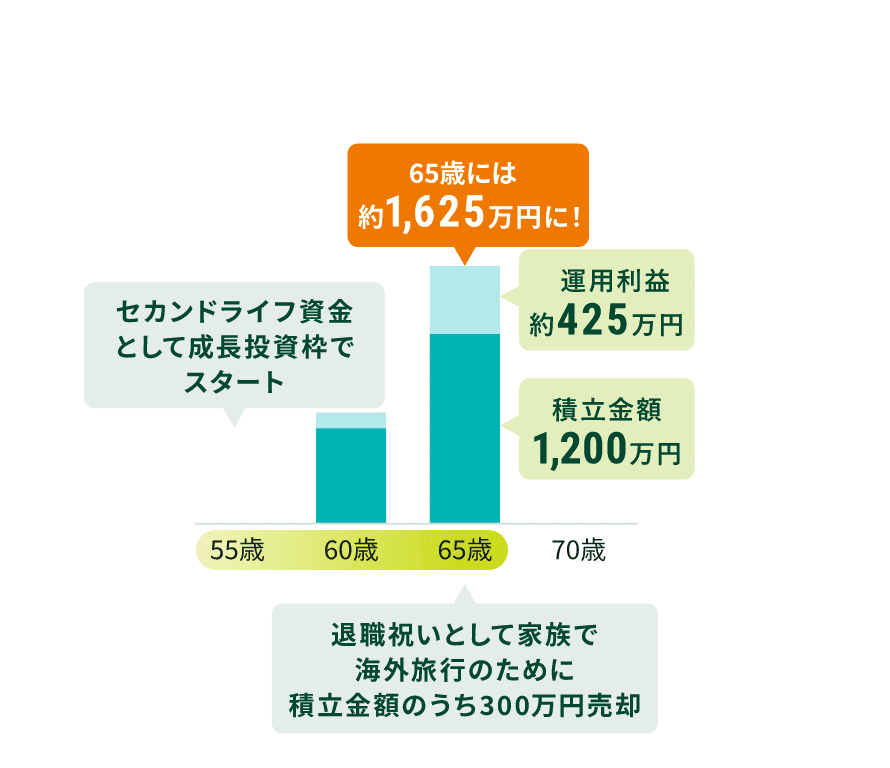

「つみたて投資枠」でインデックスファンドを購入、

想定利回り3%としたときに、

5万円×12か月×15年間

=900万円(積立金額)

15年後の運用結果

約1,131万円(うち運用利益は、約231万円)

「成長投資枠」でアクティブファンドを購入、

想定利回り6%としたときに、

10万円×12か月×10年間

=1,200万円(積立金額)

10年後の運用結果

約1,625万円(うち運用利益は、約425万円)

ワンポイントアドバイス

50代では、子どもの教育資金や住宅ローンの完済が見えて、毎月の余裕資金が増えてくる一方で、退職後の生活に向けて、家のリフォームやもしもに備えた介護の準備等をお考えではないでしょうか。NISAを活用して、老後の必要資金やセカンドライフを楽しむための資金を準備していきましょう。

リフォーム資金等の必要資金は、低コストでわかりやすいインデックスファンドで毎月コツコツと積立し、準備するのはいかがでしょうか。退職後は運用しながら切り崩して生活費の足しにすることもできます。

さらに、より高い利回りが期待できるアクティブファンドでの運用も検討してはいかがでしょうか。余裕資金を毎月積立していくことで、リスクを抑えながら、セカンドライフ充実のために資金を準備することができます。

具体的な商品のご検討や、NISAの活用方法をもっと知りたい方は、以下ページをご参照ください。

「つみたて投資枠の対象ファンド」

検討したい方は

「成長投資枠のおすすめファンド」

を知りたい方は

もっとNISA活用方法を知りたい!

そんな方は

長く投資運用する場合、管理するインターフェイスの使いやすさも重要です。SMBCダイレクトは、SMBCダイレクトでくわしい損益をチェックできます。投資信託の購入や換金といった手続も簡単にできます。

SMBCダイレクトの見方はこちら

専門のコンサルタントが

お客さまに最適なマネープランを

ご提案させていただきます。

その他のよくあるご質問はこちら